инвестирование

Почему в США строят каркасные дома и о психологии потребления и инвестирования

- 08 июля 2020, 22:11

- |

Тема покупки своего дома для проживания будоражит умы многих наших соотечественников. В России люди подходят ко всему основательно: если дом — то дворец белокаменный с мраморной лестницей. А вот в США строят каркасные дома из досок и стекловаты, стены которых любой терминатор может проткнуть пальцем. Почему так происходит, и как это связано с психологией потребления и инвестирования, рассмотрим далее.

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 136 )

Акции Tesla в Космосе / Uber покупает Postmates / Когда продать ZOOM Video? / General Dynamics

- 08 июля 2020, 20:34

- |

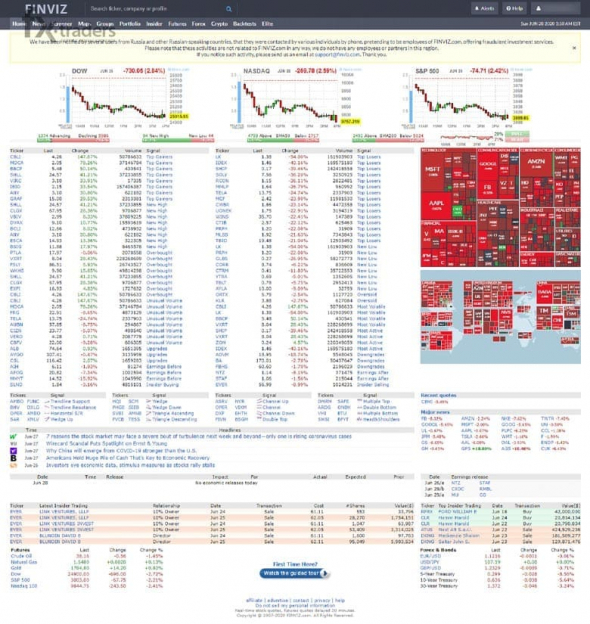

ОБЗОР СЕРВИСА FINVIZ — НЕ СКРИНЕРОМ ЕДИНЫМ

- 08 июля 2020, 11:49

- |

Опытный трейдер Никита Шевченко расскажет, как работать с Finviz, проинструктирует по основному функционалу и покажет «фишки» платной подписки.

Первая ассоциация с сервисом Finviz — это конечно же скринер акций, пользующийся огромной популярностью среди трейдеров и инвесторов со всего мира. Такая признанность сервиса обусловлена многообразием функционала для поиска нужных активов для последующего анализа, торговли или инвестиций.

Официальный сайт ресурса находится по адресу https://finviz.com.

Локализация сервиса только английский язык, но это не повод, чтобы проходить мимо. На сегодняшний день существует огромное количество дополнений браузера для перевода.

( Читать дальше )

07.07.2020 Рынки сегодня: бубонная чума в Китае. Что будет с рынками?

- 07 июля 2020, 10:51

- |

Теперь, когда все испугались (и, конечно же, посмотрели в гугле), перейдем к тому, как это повлияет на рынки.

🔹 В первую очередь, повлияет на вкусовые предпочтения населения. Так как бактерии в основном живут на теле животных, логичным будет сокращение потребления мяса. Это приведет к поиску альтернатив и заменителей. Ярким представителем этой индустрии является компания Beyond Meat ($BYND), которая производит «почти мясо», а также её конкуренты в лице Kellong ($K), Hormel Foods ($HRL), Tyson Foods ($TSN) и Kroger ($KR). Данные компании покажут быстрорастущую тенденцию до конца 2020 года и дальше.

( Читать дальше )

02. О чем нужно подумать любому диванному инвестору

- 04 июля 2020, 01:03

- |

В данном посте я хочу затронуть очень важную тему, над которой должен подумать каждый человек, тем более армия молодых диванных инвесторов полнится с каждым днём.

Для начала, я женился. 11 июня 2020 года, меньше месяца назад. Это самое главное и интересное событие, этот факт стал самой важной, ключевой переменной в данной формуле. Заранее спасибо за поздравления, и если ваши комментарии будут только по поводу этого факта, то сразу напишу, что просто поставлю вам плюсики. Я искренне благодарен любой активности, но десяток моих однотипных «спасибо» не будут красить ленту комментариев :)

Вторая переменная — примерно неделю назад стоимость портфеля превысила

( Читать дальше )

02.07.2020 Рынок сегодня: Бизнес уверенность растет

- 02 июля 2020, 10:13

- |

Поэтому вчера увидели рост фондовых индексов США – S&P500 +0,7%, NASDAQ100 +1.17%. Наш фонд «Отаман» вырос сразу на 2,3% и обновил максимум – хеджирование и опционные конструкции творят чудеса.

( Читать дальше )

Интервью с SPB

- 01 июля 2020, 14:13

- |

Представитель Санкт-Петербургской биржи: Денис Масленников. Специалист Аналитического центра ПАО «Санкт – Петербургская биржа»

Сейчас активно прокачивается тема инвестирования. Многие хотят собирать портфели не только из отечественных бумаг, но и иностранных. Как раз, чтобы выяснить все основные вопросы я провёл интервью с Денисом.

Из него вы узнаете.

- Как покупать акции иностранных компаний?

— В каких депозитариях ведется хранение и учет ценных бумаг?

— В какое время суток лучше покупать акции на СПБ?

— Как реализована повышенная ликвидность с 16:30?

-Какой налог нужно заплатить и как его уменьшить?

и много других тем, которые затронем в этом интервью.

Наверняка есть еще ряд вопросов на которые вы ждете ответы. Поэтому пишите их и я в следующий раз обязательно их задам.

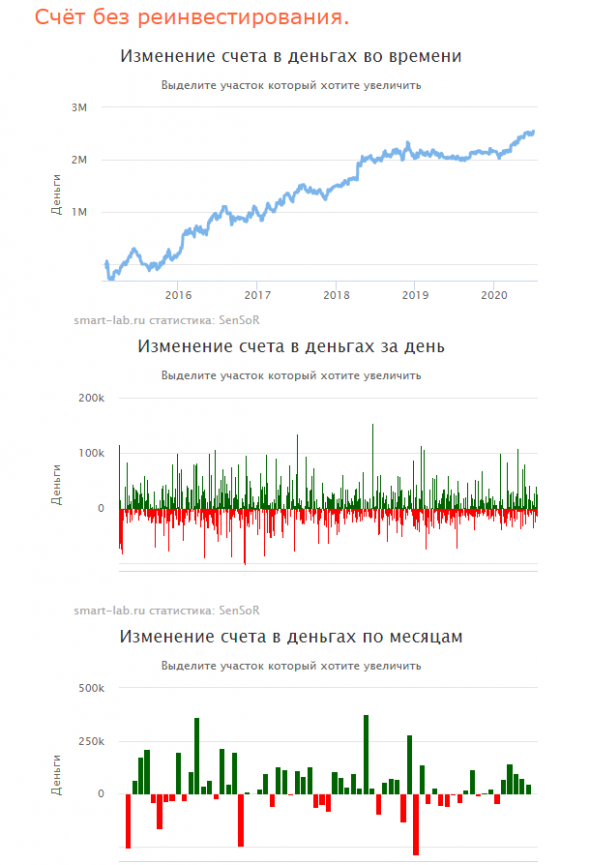

Мои алго-итоги полугодия.

- 01 июля 2020, 13:17

- |

Что сказать — это был один из лучших полугодий в моей карьере алго-трейдера! Прошло 5 подряд прибыльных месяцев! Лучше только первое полугодие 2018 года, но там риски были выше по всем моим системам. А на данный момент мой пул роботов поменялся в сторону снижения рисков и волатильности счета.

Напомню, что торгую только фьючерс Si. Роботы за это полугодие заработали 387900 рублей со стартового депо в 1 млн.руб., т.е. почти 39%. (Данный публичный счет на смартлабе торгуется без реинвестирования и все заработанное считается от начального депо в 1 млн.р.)

( Читать дальше )

Конспект zoom-конференции «Инструменты доходности при низких ставках». Инвесторам на заметку!

- 30 июня 2020, 11:05

- |

День добрый!

Вчера посетил zoom-вебинар комитета по корпоративным финансам и рынкам капитала Ассоциации менеджеров на тему

«Инструменты доходности при низких ставках, или как частные инвесторы меняют российский фондовый рынок?»

amr.ru/calendar/association/list/4665/

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал