инвестиции

Выдуманная эйфория.

- 11 июля 2016, 14:38

- |

Итак, что имеем на текущий момент. После референдума в Великобритании я озвучил свой взгляд со ставкой на позитив. Пояснил, что рынки будут быстро выкуплены на ожиданиях действий от мировых регуляторов и ввиду того, что свободного кеша у американских фондов девать некуда (более 300 млрд. – это рекорд с 2001 года.) Я даже не исключил перехая по SP500 за что мне в комментариях навалили говна разные умники. Вот один из них, остальных можете почитать в самом обзоре – smart-lab.ru/blog/335599.php

Если вы не умеете быстро менять свой взгляд и подстраиваться под рынок, то нефиг вам тут делать.

Теперь фонды частично зашли в рынок, а значит есть кому продавать. Регуляторы пока только обещают, но до действий не дошло. Италию ЕЦБ послал почти на три буквы, а ситуация у неё патовая. Раз послали банки Италии, то и Дойче банк не понятно как спасать. А если его спасти, но отказать Италии, то это получатся двойные стандарты. Начинается сезон отчётности в США – это негатив. В Китае проблемы растут, но там расчистка банковского сектора намечена на сентябрь. Не знаю, сколько ещё продержится позитив, но покупать тут уже опасно. Лучше выйти в кеш и подождать август-сентябрь. Ну или искать точку входа в шорт и удерживать защитные активы.

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 44 )

Импортозамещение без иллюзий.

- 11 июля 2016, 09:37

- |

andreimovchan.whotrades.com/blog/43566638959

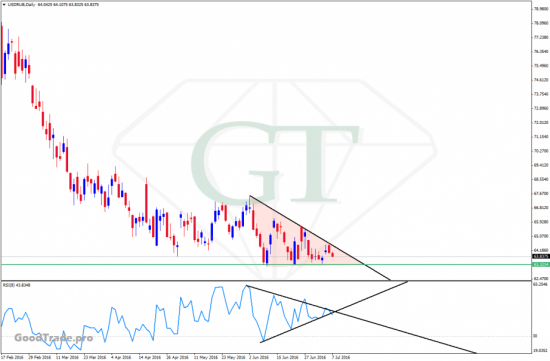

Доллар! Рванем...так..рванем...

- 08 июля 2016, 16:21

- |

Источник: goodtrade.pro/node/1606

Инвесторы чужие на празднике жизни

- 08 июля 2016, 00:58

- |

Чужим на этом празднике жизни снова остался рынок акций.

«Фондовый рынок, на который приходится чуть более 2% общего объема торгов, в первом квартале 2016 года показал самые скромные годовые темпы прироста — 8,7%, до 5,0 трлн рублей. В этом сегменте рос только рынок облигаций в части вторичных торгов ОФЗ (1,3 трлн рублей, +113,4% к уровню первого квартала 2015 года)», — говорится в докладе ЦБ.

Общее количество клиентов профессиональных участников рынка ценных бумаг за первые три месяца 2016 года увеличилось на 18% и составило 2,8 млн, при этом 97,7% из них составляют физические лица. Число активных (т.е. совершивших хотя бы одну сделку за отчетный период) клиентов составило 254,3 тыс. (9% от общего количества клиентов), говорится в обзоре.

____________________

«Неладно что-то в королевстве датском»

С уважением, V.

Шок! Производительность труда ExxonMobil в 16 раз выше, чем в Газпроме! ФА#6

- 07 июля 2016, 19:04

- |

- огромные растущие выплаты менеджменту на фоне стагнации бизнеса

- есть такое мнение, что в Газпроме очень много воруют на капексе

- косвенным индикатором неэффективности является огромная доля затрат на трубы и мизерная — на НИОКР

- все недоумевают — зачем Газпром тратит на рекламу, в которой не нуждается?

В общем мы все с вами завидуем Газпрому и сожалеем о том, что национальное достояние конвертируется лишь в благо менеджеров газпрома и его подрядчиков. Скажу так… Когда у тебя 6 трлн руб выручки в год, наверное не тратить их невозможно. Не акционерам же в конце концов все отдавать?! Газпром — это гигантский бизнес. Честно говоря, листая годовой отчет, я даже грешным делом подумал на секундочку — «вот молодцы». Ну в самом деле, 1 место в мире по добыче газа, по запасам, вроде как говорили даже что у них в 2015-м самый большой в мире свободный денежный поток оказался.

Что я скажу про акции Газпрома? Они могут удвоится легко. Потенциал там скрыт большой. Но потенциал этот не реализуется уже много-много лет.

Почему акции Газпрома стагнировал все это время?

( Читать дальше )

KVABLCK: июнь: -0,16%m/m; +6,7%ytd; +29% 12m

- 07 июля 2016, 12:38

- |

Ежемесячное изменение NAV,%:

NAV/акцию,$:

( Читать дальше )

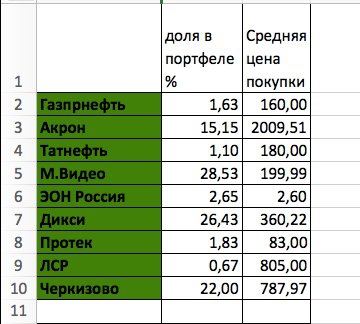

Изменения в моем портфеле +2 компании

- 05 июля 2016, 22:48

- |

Т.к в конце мая у меня не хватило денег на ремонт квартиры пришлось часть акции подпродать ))

Продал почти всю Газпромнефть, Татнефть, ЭОН

Думаю после всех отсечек, в конце июля-августе цены на эти акции будут ниже, закуплюсь опять )

Сейчас пока нефть дорогая, может еще сходит на 40 и нашу нефтянку прольют(было бы хорошо)

Как и писал вот тут http://smart-lab.ru/blog/322592.php

Пришли в портфель 2 новичка ЛСР и Протек — эти идеи очень долгоиграющие, с расчетом на дивы )

Протек не жду за 2016 год таких же рекордных дивов в 16р как за 2015, но если начнут стабильно платить 5-6-7р уже хорошо

На текущий момент портфельчик вот так выглядит,

буду агрессивно наращивать доли ЛСР, Протек,

чуть менее агрессивно всех остальных,

и совсем не агрессивно ЭОН — на проливах ниже 2,5 р (Юнипро теперь)

Всем удачи!

Записка Инвесторам 03.07.2016

- 05 июля 2016, 14:46

- |

На прошлой неделе, наш счет LDinvest Swissquote Bank — MAM показал доходность в размере +0,57%. Было совершенно 11 торговых позиций, основная доля которых связанна с нефтью.

Торговля на прошлой неделе была достаточно запутанной. Процесс Brexit, который начался на позапрошлой неделе, такое чувство, словно ушел на второй план. Про него, участники рынка, словно забыли. Инвесторы вновь включили так званный включатель риска и начали скупать все то, что упало. Не повлияло это и на нефть, фондовые инструменты и сырьевые активы. По поводу нефти, то на ней в основном работу мы и вели.

( Читать дальше )

Всем кто шортал золото весь прошлый месяц посвящается.

- 05 июля 2016, 12:35

- |

Я еще в начале текущего года писал “Сразу возникает вопрос – есть ли что то, что может вырасти в условиях, когда лопнут мыльные пузыри? По моему мнению, может – единственное у чего реально есть шансы на рост в условиях третей волны кризиса это золото. И его покупку можно вполне рассматривать как долгосрочную инвестицию.”. Все кто последовал этому совету все в плюсе, ну а кто сделал наоборот, встретились с черным лебедем.

Время подвести итоги полугодия по портфелю акций.

- 04 июля 2016, 17:28

- |

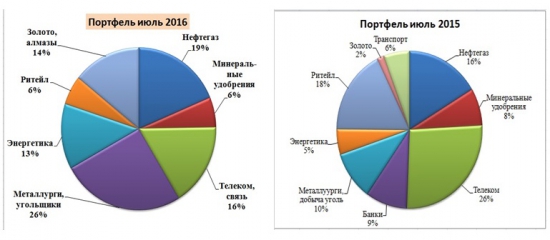

Диаграмма показывает распределение (в процентах) средств в портфеле по отраслям инвестиций.

Видно, что за год произошли существенные изменения. Во-первых, сократилось число эмитентов с 21 до 14. В конце года я распрощался с некоторыми эмитентами, продав ДВМП, ТГК-1, Аэрофлот, Сбербанк, Татнефть, Возрождение и пр. Сейчас я думаю, что 10-12 бумаг – оптимальное количество в портфеле.

На данный момент у меня нет банковских бумаг, сократилось кол-во ритейла (кроме Мвидео), продал транспортников, успел купил и продать акции Русагро, докупал Распадскую и т.д.

Четверть портфеля уже занимают металлурги, откровенно говоря, больше наращивать их долю не собираюсь. Пока не построил диаграмму, это не было так вызывающе очевидно.

Энергетика приросла, за счет ФСК. Алроса также уже показала хороший результат.

Из неудач – падение МТС в последние недели в связи со странными законами Яровой и стоящий на месте Мечел. Если бы тому и другому удалось подпрыгнуть – результат мог бы быть лучше. Не поверил в ИнтерРао, а идея там выстрелила. Также сожалею, что не купил Мосбиржу по привлекательной цене. Хотелось бы ее иметь в портфеле.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал