инвестиционный портфель

Как создать инвестиционный Портфель? Как инвестировать правильно

- 20 ноября 2019, 14:43

- |

- комментировать

- Комментарии ( 0 )

Портфельное инвестирование. Как инвестировать правильно? Инвестиционный Портфель

- 14 ноября 2019, 19:05

- |

Дивидендная зарплата за октябрь 2019 года

- 14 ноября 2019, 13:26

- |

В одном из видео на канале, я рассказал о своей дивидендной стратегии инвестирования. О ее особенностях и своих инвестиционных целях.

Не переключайтесь и вы узнаете дивидендные результаты моего инвестирования за 10 месяцев прошедшего года. Также узнаете каким образом можно получать вполне приличную ежемесячную дивидендную зарплату от инвестиций. Подведу итоги. Расскажу о полученных дивидендах и рассчитаю свою ежемесячную дивидендную зарплату.

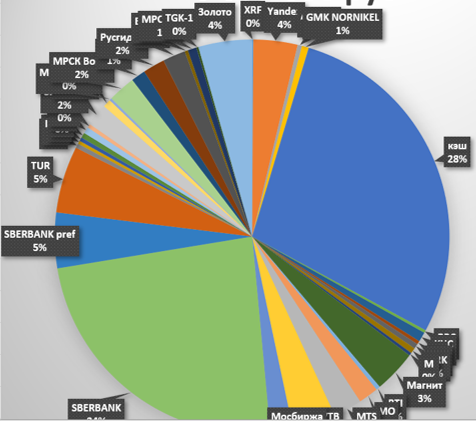

Мой портфель состоит из 2 частей. Российская часть брокер ВТБ и иностранная часть брокер Интерактив Брокерс. На общую сумму более 20 млн. рублей. Вы видите мой инвестиционный портфель на диаграмме.

Подробнее вы можете посмотреть состояние моего портфеля на конец прошлой недели в видео:

( Читать дальше )

Ленивый инвестор=богатый?

- 06 ноября 2019, 12:44

- |

С детства родители нам прививали житейскую мудрость о том, что нужно много трудиться, чтобы чего-то в жизни добиться и жить в достатке. Я согласен с этим и сам живу по таким принципам.

Однако, в инвестициях это не работает!

Не переключайтесь, и вы узнаете почему, чем меньше работаешь со своим инвестиционным портфелем, тем лучше получается инвестиционный результат.

«Кто не работает, тот не ест».

«Без труда не вытащишь рыбку из пруда».

«Кто рано встает, у того работа далеко»……….а нет, кажется это не так звучало.

Ну в общем вы поняли.

Труд в общественном сознании испокон веков отождествляется с некой выгодой. И чем больше трудишься, тем больше благ имеешь. И это логично.

Но в инвестиционном процессе трудоголики проигрывают! Ленивый инвестор, потрудившись на начальном этапе, составив правильный портфель, может и должен участвовать в дальнейшем процессе инвестирования как можно меньше. Достаточно ребалансировать портфель раз в полгода или в год.

( Читать дальше )

Инвестиционный Портфель "Молодого Инвестора"

- 31 октября 2019, 18:11

- |

Приветствую вас дорогой читатель!

Инвестировать в акции США я начал с начала 2019 года, на данный момент доходность моего брокерского счёта 9%+

Уклон у меня на дивидендную стратегию, на своём канале я делюсь своим опытом, наглядно показываю свой портфель.

( Читать дальше )

Как начать жить на дивиденды?

- 28 октября 2019, 12:45

- |

Инвестиции – это путь к финансовой независимости.

А какая она финансовая независимость?:) Откуда берется?

Финансовая независимость бывает частичная или абсолютная.

Например, инвестор имеет активы на фондовом рынке в размере 100тыс.$.

Хорошо это или плохо? Достаточно или мало?

Для ответов на эти вопросы нужно понимать инвестиционные возможности данной суммы активов. Для простоты и наглядности возьмем только акции, и пусть это будут американские акции. Так как по американскому фондовому рынку достаточно проверенной и долгосрочной, именно долгосрочной статистики.

За последние годы акции США растут в среднем на 10% в год. При этом, по акциям на счет приходят дивиденды. 10% — это вместе с дивидендами.

Если вычесть инфляцию, то чистый рост составит около 7%. Как правило, активы в акциях на большинстве фондовых рынках на длительном периоде времени растут на 5-7% чистой доходности (за вычетом инфляции).

Дивидендная доходность на рынке США сейчас небольшая около 2%.

( Читать дальше )

Что такое инвестиционный портфель?

- 26 октября 2019, 14:53

- |

Инвестиционный портфель (от англ. «investment portfolio») — это совокупность финансовых активов на балансе инвестора с целью обеспечения лучшего соотношения доходность/риски. Иногда его называют еще «портфель ценных бумаг».

Чтобы снизить риски используют самый простой способ: диверсификацию. То есть покупка разных активов с целью минимизировать риски конкретного вложения. Например, никто не застрахован от сильного «обвала» по нему в случае каких-то форс мажоров. Поговорка «не класть все яйца в одну корзину» полностью отражают суть выше сказанного.

Регулярно следует проводить перераспределение инвестиционного портфеля или как еще говорят профессионалы: «делать ребалансировку», но не слишком часто. Одного раза в квартал будет достаточно. При этом можно изменять как проценты исходных вложений по отраслям, так и сами активы в них.

Почему начинать инвестировать нужно еще вчера?

- 16 октября 2019, 12:41

- |

Инвестировать очень важно и нужно! Но почему-то мы всегда находим причины этого не делать или откладывать до лучших времен. А лучшие времена могут и не наступить. Скажу больше, я уверен, что факт наступления лучших времен сильно связан с наличием у вас инвестиций.

Я инвестирую давно. Вы можете ознакомиться с моим портфелем российских акций в видео по этой ссылке:

( Читать дальше )

Мой семейный бюджет за сентябрь. Почему важно вести семейный бюджет?

- 08 октября 2019, 12:26

- |

Мой семейный бюджет. Сентябрь.

Я инвестирую давно и добился, на мой взгляд, существенных результатов. Мой инвестиционный портфель на сегодня: 20 млн. рублей.

Видео о наполнении и структуре моего инвестиционного портфеля вы можете посмотреть здесь:

( Читать дальше )

Финансовая независимость - это сколько?

- 28 сентября 2019, 13:01

- |

Работаю инженером с з/п около 55 тысяч. Также имею доход 15-20 тысяч рублей с блога об инвестициях - http://alphainvestor.ru/. Расходы в месяц — порядка 50-55 тысяч.

Есть 3 подхода к обеспечению финансовой независимости за счёт инвестиционного портфеля.

Первый — после достижения ФН продолжать обеспечивать рост портфеля и, соответственно, «пенсии» с него (реальный рост, с учётом инфляции). После себя оставить потомкам большой капитал.

Второй — после достижения ФН проедать «дивиденды», сохраняя покупательную способность портфеля и «пенсии» с него на одном уровне. Оставить после себя потомкам средний капитал.

Третий — в определённый момент начать «проедать» портфель и «дивиденды», которые он приносит, рассчитав всё так, чтобы хватило до предполагаемого конца жизни (можно с небольшим резервом считать). «Пенсия» при этом сохраняет свою покупательную способность. Потомкам после себя не оставить ничего.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал