индекс Московской биржи

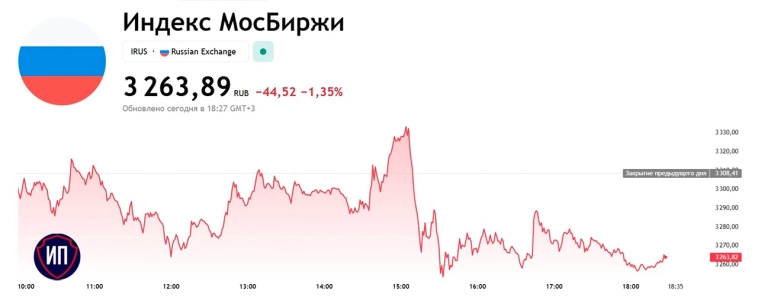

🔥Арабские переговоры и Московская биржа 18 февраля

- 18 февраля 2025, 18:33

- |

Политика — не лучший друг для фонового рынка, так как любые политические решения (или, наоборот, не принятия их) сильно виляют на нестабильный рынок, повышая волатильность в бумагах. На завершение первого шага переговоров индекс Московской биржи отреагировал снижением на 📉-1,4%. Я на прошлой неделе писал, что без фундаментальных основ любой рост является спекулятивным и краткосрочным. На одном оптимизме далеко не уедешь.

Софлайн отчитался по МСФО за 2024 год ростом оборота почти на 32% до 120,7 млрд. рублей. Это позволило компании выйти на чистую прибыль в размере 1,8 млрд. рублей. Показатель чистый долг/EBITDA приблизился к 1,0х. На сильной отчетности акции компании могли бы показать хороший рост, но на фоне корректирующегося рынка рост составил только 📈+0,1%.

Т-Технологии 📉-2,3% оценили прибыль банковского бизнеса в январе 2025 года в размере 6 млрд. рублей, консолидированный кредитный портфель превысил 2,6 трлн. рублей, а число активных пользователей экосистемы выросло на 17% год году до 32,7 млн. человек. Отчетность по РСБУ не раскрывает в полной мере финансовый результат, так как по словам руководства компании, у них много других прибыльных направлений. Что не может не радовать инвесторов, будем ждать отчет по МСФО.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

✈️И самолет в Саудовскую Аравию взлетел, и фондовый рынок 17 февраля взлетел

- 17 февраля 2025, 19:02

- |

Торговая неделя опять началась с геополитических новостей, на которых индекс Московской биржи установил новый полугодовой максимум, взлетев на 🚀+3,87% до 3 308,41 пункта. Практически все составляющие индекса Мосбиржи находятся в зеленой зоне, а основные объемы торгов пришлись на 4 компании — Газпром, Сбербанк, ВТБ и Т-Технологии.

После 2,5 месяцев паузы к торгам на Московской бирже вернулись акции Русагро. Депозитарные расписки были обменены на акции с коэффициентом 1:7,0135. Так как бумаги не торговались со 2 декабря, то сегодня они догоняли рынок. Фактически за сегодня акции Русагро выросли на 🚀+40%. Тикер RAGR.

FixPrice 📈+3,3% рассматривает возможность обмена своих расписок на акции российской дочки компании Бэст Прайс. Ориентировочные сроки выхода последней на IPO — 3-4 квартал 2025 года.

Сбербанк 📈+2,9% подал в Арбитражный суд Москвы иск к европейским депозитариям Clearstream Banking и Euroclear Bank на 53,7 млрд. рублей. Подробности еще не раскрыты, ранее банк иск к Euroclear на 10,5 млрд. рублей.

( Читать дальше )

⚡️ Сердечный приступ Московской биржи, звонок Трампа и никому не нужные отчеты российских эмитентов ⚡️

- 17 февраля 2025, 09:40

- |

⬇️ Об этом и многом другом в сегодняшнем утреннем дайджесте ⬇️

✏️ Оhayō, господа инвесторы

⚰️ В минувший четверг, 13 февраля 2025 года, ровно в 21:28 по саратовскому времени, после непродолжительных консультаций с фантомными участниками российского фондового рынка, в результате сокрушительного поражения в невидимой войне с «проблемами в трансляции данных», собрав дань с наивных интрадейщиков, желавших обогатиться на низколиквидной вечерней сессии, наш бренный мир покинула Московская биржа. Те из вас, кто искренне переживали за судьбу этого увеселительного заведения, после введения санкций заменившего собой и казино, и цирк, и бордель в одном лице, могут не сомневаться в том, что последние минуты перед уходом в вечность были для пациента по-настоящему счастливыми: он не испытывал мук, ибо совестью, которой, собственно, и полагается мучиться, здесь давно уже не пахнет. И даже несмотря на то, что с первыми лучами нового утреннего солнца ей вновь придется распахнуть свои двери перед любителями ставить на зеленое, 13 февраля навсегда отпечатается сплошным потоком нецензурной брани в памяти каждого любителя побаловаться брокерским плечом. Земля тебе стекловатой, во всех смыслах этого слова «дорогая» Московская биржа.

( Читать дальше )

❤️Пятничное охлаждение. Итоги 14 февраля на Московской бирже

- 14 февраля 2025, 18:58

- |

Инвесторы получили валентинку от главы Центробанка в виде сохранения ключевой ставки на уровне 21% годовых. Отсутствие ужесточения денежно-кредитной политики для бизнеса является большим плюсом, однако не стоит забывать, что эта самая ключевая ставка остается рекордно высокой, а значит финансовые отчеты эмитентов опять будут сводиться с сокращением чистой прибыли.

При этом поводов для снижения ключевой ставки объективно нет, кроме хотелок крупного бизнеса. Инвесторы также ожидали сохранения 21%, при этом ЦБ прогнозирует среднюю ставку до конца года в диапазоне 19-22%… С одной стороны, это означает, что потолок не достигнут. А с другой стороны, ЦБ может свои прогнозы может корректировать и делает это на постоянной основе, так что паниковать не стоит.

После бурного роста рынка в последние дни охлаждение перед выходными выглядит более чем логично. Индекс Московской биржи сократился на 📉-0,69% до 3 185 пунктов.

Других важных новостей на фондовом рынке нашей страны особо не наблюдалось. Среди ожидаемых событий — с 17 февраля на торги Московской биржи вернутся уже акции Русагро с новым тикером RAGR. Акции компании Русагро войдут в первый котировальный список, а там и до главного индекса страны не далеко. Напомню, что расписки торговались последний раз 2 декабря 2024 года.

( Читать дальше )

📊 Обзор рынка. В ожидании решения ЦБ по ключевой ставке

- 13 февраля 2025, 23:15

- |

• За вчерашний день, 12 февраля, объем торгов на Мосбирже превысил 328 млрд рублей – рекордный показатель с 2022 года, из них 213 млрд рублей пришлось на вечернюю сессию. Именно такой оказалась реакция рынка на новость о проведенном телефонном разговоре Путина и Трампа.

• Индекс Мосбиржи впервые с июля 2024 года достиг уровня в 3200 пунктов, а капитализация российского рынка превысила 7 трлн рублей. Одним из лидеров роста стал Газпром, акции которого всего за сутки выросли на 15% – рынок ожидает отмену или сокращение санкции по отношению к компании.

• Пока ещё рано делать выводы, но данное событие действительно можно назвать первым существенным шагом для перемирия. Однако стоит учитывать, что процесс переговоров займет немало времени.

❓ Как повлияет на рынок заседание ЦБ?

• 14 февраля состоится заседание ЦБ, на котором будет принято решение по ключевой ставке. Поводов для повышения ставки я по-прежнему не вижу, а для начала цикла снижения ещё рано, поэтому наиболее вероятным сценарием остаётся сохранение ставки на прежнем уровне – 21%.

( Читать дальше )

🔥Позвонил так позвонил. Итоги 13 февраля на Московской бирже

- 13 февраля 2025, 19:06

- |

Основное геополитическое событие прошло вчера после закрытия основной торговой сессии — это долгожданный телефонный звонок Трампа нашему президенту, а затем президенту Украины. Очередной шаг к решению украинского кризиса сделан, что и отразилось на фондовом рынке. Инвесторы очень быстро забыли и о высокой ключевой ставке, и о росте инфляции, и обо всех прочих экономических факторах, влияющих на рынок.

Рост акций на вечерней торговой сессии нашел свое отражение в индексе Московской биржи только сегодня утром, когда уровень поднялся выше 3 200 пунктов. К закрытию сегодняшней основной торговой сессии фиксируем рост индекса Мосбиржи на 📈+5,99% до 3 206,97 пункта. Последний раз мы видели такой уровень в начале июня 2024 года.

В лидерах роста Газпром 📈+8,0% — главный бенефициар урегулирования ситуации в Украине. Спрос на бумаги ажиотажный, а долгосрочные инвесторы радуются выходу акций из красной зоны в зеленую. Акции Газпрома в лидерах по объему торгов, по состоянию на 18:45 он составил 85,2 млрд. рублей, в 2,5 обогнав объемы торгов акциями Сбербанка.

( Читать дальше )

Движение на рынке чрезмерно эмоциональное. После резкого роста, скорее всего, импульс начнет затухать, и без новых стимулов Индекс Мосбиржи вряд ли преодолеет уровень 3300 п. - Мои Инвестиции

- 13 февраля 2025, 13:04

- |

Рынок стремительно вырос: +7% по Индексу Мосбиржи, +4% по Индексу RGBI за два последних торговых дня. Возможно, движение чрезмерно эмоциональное. Российский рынок акций уже не выглядит дешёвым на текущих уровнях, если сопоставлять с текущими макропоказателями. Заметное укрепление рубля на фоне неизменно высоких (20%+) процентных ставок, вероятно, будут сдерживать дальнейший рост капитализации рынка.

После резкого роста рыночный импульс, скорее всего, начнет затухать. В отсутствие новых стимулов вряд ли можно ожидать преодоления уровня 3 300 пунктов по индексу Мосбиржи.

Оптимизм может добавить ЦБ РФ, хотя последний принт недельной инфляции разочаровал, а устойчивость замедления в кредитовании должна быть ещё подтверждена.

Другим топливом для дальнейшего роста индекса может стать ослабление рубля. Для рынка, на 2/3 состоящего из акций экспортёров, укрепление национальной валюты — это сильный встречный ветер.

Ещё один потенциальный позитивный фактор — быстрый выход на конкретные внешнеполитические договорённости, которые уже можно будет оцифровать и внести изменения в финансовые модели компаний. Пока санкционных послаблений нет, продолжение роста котировок означает выдачу все большего аванса под будущие события.

( Читать дальше )

Разговор Путина и Трампа взбудоражил рынок, будущее российского газа и Ozon растет вопреки всем прогнозам

- 13 февраля 2025, 08:08

- |

Телефонный разговор Владимира Путина с Дональдом Трампом спровоцировал мощный рост фондового рынка на вечерней сессии в среду, что позволило индексу Мосбиржи достичь максимального значения за последние семь месяцев.

От зелёного цвета в торговом терминале рябило в глазах. Среди голубых фишек в лидерах роста были акции Газпрома и Новатэка, которые подорожали более чем на 8%. Инвесторы ожидают, что после прекращения СВО обе компании смогут увеличить экспортные поставки природного газа. Но заинтересована ли в этом команда Трампа?

Американские компании стали основными поставщиками СПГ в Евросоюз. В конце этого года на проектную мощность выйдут Plaquemines LNG и Corpus Christi Stage III, с суммарной производительностью около 41 млрд кубометров. Этот значительный объём требует поиска рынков сбыта, что ставит под сомнение перспективы увеличения поставок российского газа.

Бумаги Ozon подорожали на 7,6%. Несмотря на опасения перед Новым годом, вызванные переводом бумаг маркетплейса в третий котировальный список и ограничением покупок для неквалов, они демонстрируют уверенный рост, опережая индекс Мосбиржи. Через две недели компания опубликует финансовую отчётность за четвёртый квартал, которая может принести позитивные новости на фоне снижения активности основного конкурента — Wildberries.

( Читать дальше )

Инфляция опять ускорилась. Итоги 12 февраля на Московской бирже

- 12 февраля 2025, 19:13

- |

Торговая сессия открылась активным ростом, но к вечеру огонек стал угасать, инвесторы ждут недельной информации по инфляции, пытаясь предугадать пятничное решение ЦБ по ключевой ставке. Индекс Московской биржи за день показал небольшой рост на 📈+0,25% до 3 025,63 пункта.

Уже после закрытия основной торговой сессии Росстат опубликовал данные об инфляции. Недельная инфляция составила 0,23%, таки образом годовая прогнозная инфляция составляет 10,0%. Целевой ориентир ЦБ не изменился — 4%.

Не благодарное это дело прогнозировать основные показатели денежно-кредитной политики, но лично я не жду её ослабления на этой неделе., а в идеале ключевую ставку надо бы поднять еще хотя бы на 100 б.п.

Новатэк опубликовал отчётность по МСФО за 2024 год. Выручка компании год к году выросла на 12,7% до 1,5 трлн. рублей, чистая прибыль также показала рост на 6,6% до 493 млрд. рублей. Одного меня смущает рост чистого долга в 15 раз за год?! Правда показатель чистый долг/EBITDA продолжает оставаться на низком уровне 0,14х. Акции компании корректируются на 📉-0,5%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал