SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

инфляция в США

Инфляция в США

- 13 июля 2022, 04:09

- |

Сегодня все внимание будет обращено на инфляцию в США: она, вероятно, выросла до нового 40-летнего максимума в прошлом месяце. Ожидается, что июньский индекс потребительских цен (ИПЦ) отразит рост в годовом исчислении на 8,8%, согласно оценкам Bloomberg. Если это произойдет, июньские данные покажут, что цены росли более быстрыми темпами, чем предыдущий 40-летний максимум в 8,6% в мае. Продолжающийся рост инфляции в экономике США, вероятно, будет вызван высокими ценами на продукты питания и рекордными ценами на бензин, которые в прошлом месяце превысили более 5 долларов за галлон. Однако после этого недавнего пика, цены на сырьевые товары оказались под давлением: сырая нефть упала более чем на 8% до уровня ниже 96 долларов за баррель во вторник.“Базовый” индекс потребительских цен, который исключает волатильные продовольственные и энергетические компоненты отчета, вырастет на 5,7%, согласно консенсус-оценкам, составленным Bloomberg. Это будет означать замедление роста с 6%, наблюдавшегося в мае.

Телеграмм

- комментировать

- Комментарии ( 0 )

Инфляция в США - вопрос не только экономический, но и политический - Коган Евгений

- 12 июля 2022, 11:43

- |

Даже ребенок сегодня понимает – если демократы не сломают зубы этому чудищу, на промежуточных выборах в ноябре они потеряют большинство и в Верхней, и в Нижней палате Парламента. За выходящими цифрами по инфляции следят теперь не только в ФРС и экономисты, но и с растущим напряжением – в Белом Доме.

В ходе вчерашней пресс-конференции пресс-секретарь Белого дома, Карин Жан-Пьер, заявила, что цифры по инфляции могут оказаться выше ожиданий. Великое открытие.

Медианная оценка краткосрочных инфляционных ожиданий, между тем, выросла до 6,8% в июне, по сравнению с 6,6% в мае. Инфляционные ожидания в среднесрочной и долгосрочной перспективе снизились.

( Читать дальше )

В ходе вчерашней пресс-конференции пресс-секретарь Белого дома, Карин Жан-Пьер, заявила, что цифры по инфляции могут оказаться выше ожиданий. Великое открытие.

Медианная оценка краткосрочных инфляционных ожиданий, между тем, выросла до 6,8% в июне, по сравнению с 6,6% в мае. Инфляционные ожидания в среднесрочной и долгосрочной перспективе снизились.

( Читать дальше )

Экономика США не рухнет из-за инфляции!

- 11 июля 2022, 16:23

- |

Investing.com — Всего несколько недель назад несколько ведущих инвесторов и наблюдателей за рынком с Уолл-стрит били тревогу по поводу высокой и затянувшейся инфляции в США, однако теперь некоторые из них предсказывают, что в ближайшие месяцы цены будут расти медленнее, и большим риском станет дефляция, пишет Business Insider.

Рассмотрим причины, по которым 5 самых известных наблюдателей за рынком ожидают, что цены в стране будут расти медленнее или даже упадут к концу года.

Вот что рассказали Майкл Бьюрри, Кэти Вуд, Пол Кругман, Джереми Сигел и Том Ли.

Глава хедж-фонда Scion Asset Management Майкл Бьюрри предсказал, что к концу этого года американские потребители практически исчерпают свои сбережения, сделанные в эпоху пандемии, поскольку им приходится все меньше откладывать денег и все больше брать больше взаймы, чтобы покрыть растущие расходы на продукты питания, топливо и жилье. В результате этого Америку ждет снижение потребительских расходов, а следовательно, и снижение цен ритейлерами, чтобы избавиться от лишних складских запасов товаров, что замедлит инфляцию уже ближайшие месяцы.

( Читать дальше )

Рассмотрим причины, по которым 5 самых известных наблюдателей за рынком ожидают, что цены в стране будут расти медленнее или даже упадут к концу года.

Вот что рассказали Майкл Бьюрри, Кэти Вуд, Пол Кругман, Джереми Сигел и Том Ли.

Глава хедж-фонда Scion Asset Management Майкл Бьюрри предсказал, что к концу этого года американские потребители практически исчерпают свои сбережения, сделанные в эпоху пандемии, поскольку им приходится все меньше откладывать денег и все больше брать больше взаймы, чтобы покрыть растущие расходы на продукты питания, топливо и жилье. В результате этого Америку ждет снижение потребительских расходов, а следовательно, и снижение цен ритейлерами, чтобы избавиться от лишних складских запасов товаров, что замедлит инфляцию уже ближайшие месяцы.

( Читать дальше )

Altria - дивидендный аристократ и защита от инфляции

- 27 июня 2022, 16:07

- |

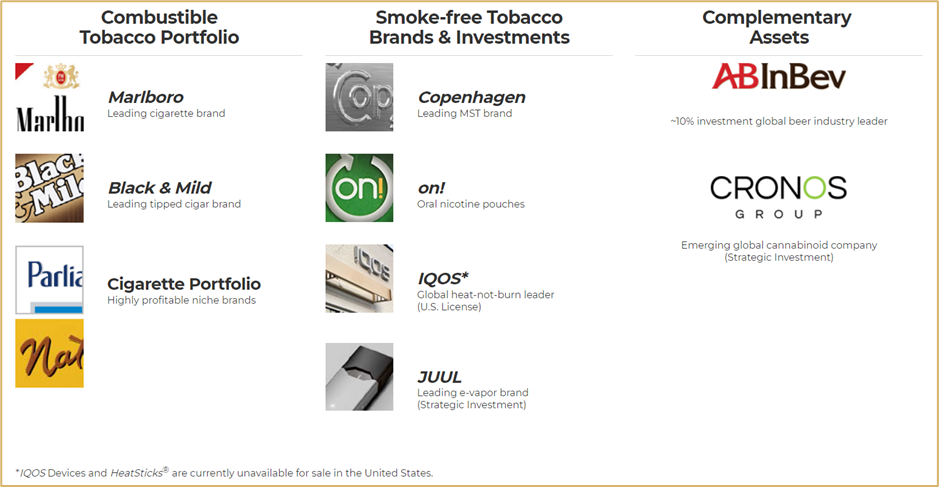

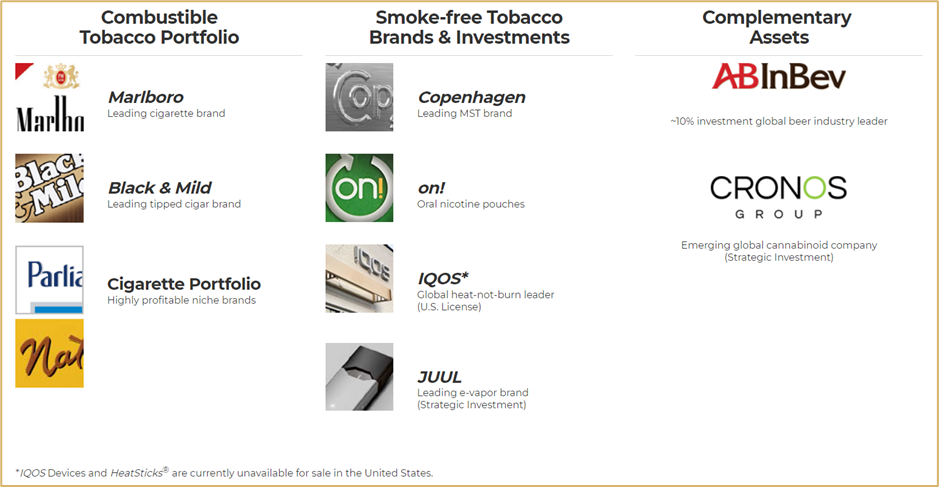

Altria Group — американская табачная компания, входит в число лидеров на мировом рынке. Является материнской компанией Philip Morris, производит сигареты под маркой Marlboro (права на территории США), Black & Mild, жевательные табаки Copenhagen и Skoal, а также вина Chateau Ste. Michelle, Columbia Crest, 14 Hands и т.д. Покупателями продукции Altria в основном являются оптовики, дистрибьюторы и крупные розничные магазины.

( Читать дальше )

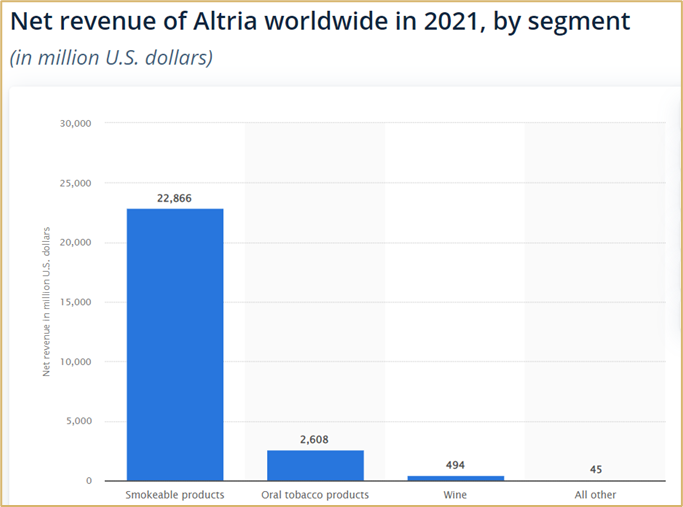

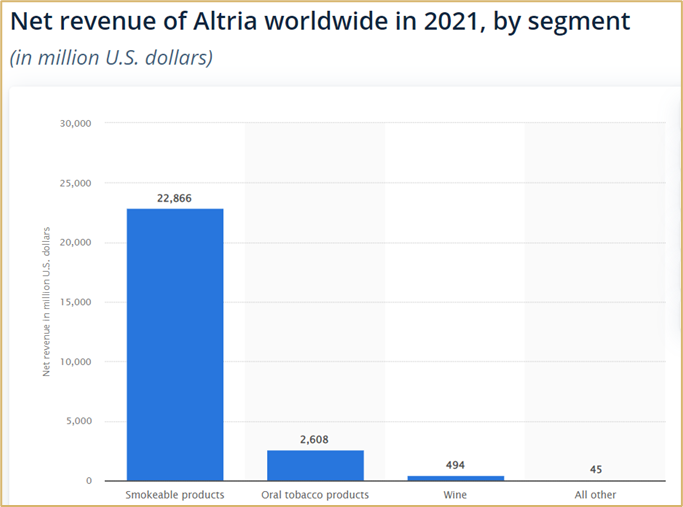

Бизнес компании разделен по следующим основным направлениям:

- производство табачных изделий (доля 87,9% от выручки): сигареты (бренды Marlboro, L&M, Philip Morris, Chesterfield и др.), сигары (Black & Mild), трубочный табак;

- производство бездымных табачных изделий (10%): марки Copenhagen, Skoal, Red Seal;

- производство вина (1,9%);

- прочее (0,2%)

( Читать дальше )

Итог выступления Пауэлла - рост рынков почти на 1% по индексу S&P 500 - Коган Евгений

- 24 июня 2022, 12:31

- |

Пока мы решаем проблему, куда девать излишнюю валюту, Джером Пауэлл намедни опять выступил с докладом.

И опять в Конгрессе США. На этот раз – в комитете по финансам.

Начну с конца. Итог выступления Пауэлла – рост рынков почти на 1% по индексу S&P 500. Уже неплохо. Явно – не жестил.

( Читать дальше )

И опять в Конгрессе США. На этот раз – в комитете по финансам.

Начну с конца. Итог выступления Пауэлла – рост рынков почти на 1% по индексу S&P 500. Уже неплохо. Явно – не жестил.

( Читать дальше )

В течение достаточно короткого срока рынок США может сделать рывок вверх еще на 3-4% - Коган Евгений

- 23 июня 2022, 12:37

- |

С большой опаской вчера инвесторы ждали выступления Пауэлла в Конгрессе США. Фьючерсы на S&P предвещали более чем тяжелый день для инвесторов.

Общее опасение — сейчас вот Пауэлл как расскажет нам, что борьба с инфляцией — это главное и ФРС не пожалеет и «живота своего» ради этой борьбы. А рынки… а кому они нужны? Ну и прочая жесть.

Но по факту все вышло гораздо травояднее. Отвечая на вопрос сенатора-республиканца Билла Хагерти, стала ли СВО причиной скачка инфляции в стране, председатель ФРС заявил, что рост потребительских цен начался задолго до событий на Украине. В то же время глава регулятора отметил, что действия России повлияли на стоимость сырьевых товаров, а потому ИПЦ (индекс потребительских цен) мог бы быть ниже. Иными словами, военные действия добавили жару, и жарковато было и до того.

( Читать дальше )

Общее опасение — сейчас вот Пауэлл как расскажет нам, что борьба с инфляцией — это главное и ФРС не пожалеет и «живота своего» ради этой борьбы. А рынки… а кому они нужны? Ну и прочая жесть.

Но по факту все вышло гораздо травояднее. Отвечая на вопрос сенатора-республиканца Билла Хагерти, стала ли СВО причиной скачка инфляции в стране, председатель ФРС заявил, что рост потребительских цен начался задолго до событий на Украине. В то же время глава регулятора отметил, что действия России повлияли на стоимость сырьевых товаров, а потому ИПЦ (индекс потребительских цен) мог бы быть ниже. Иными словами, военные действия добавили жару, и жарковато было и до того.

( Читать дальше )

Станем ли мы свидетелями очередной "Великой Депрессии"? - Коган Евгений

- 22 июня 2022, 16:25

- |

Сегодня великий финансист Рэй Далио вопрошает: «Рецессия или стагфляция? Вот в чем вопрос...»

На своей странице в LinkedIn Рэй Далио заявил, что борьба с инфляцией может закончиться стагфляцией.

( Читать дальше )

На фоне ужесточения ДКП в США, а также повышенной нервозности на рынках все только и делают, что говорят о надвигающейся экономической катастрофе. Станем ли мы свидетелями очередной «Великой Депрессии» или худшего получится избежать – зависит от большого количества факторов.Коган Евгений

На своей странице в LinkedIn Рэй Далио заявил, что борьба с инфляцией может закончиться стагфляцией.

( Читать дальше )

Баркин из ФРС: ФРС пользуется доверием домашних хозяйств, предприятий и рынков

- 21 июня 2022, 22:59

- |

• Инфляция со временем должна снизиться, но на это потребуется время. Мы могли бы умерить спрос, не приводя к техническому определению рецессии.

• Cуществует риск рецессии, но стоит помнить, что большинство из признаков не такие уж и глубокие и долгосрочные.

Игорь Сечин, предстоящая катастрофа и ковчег...

- 19 июня 2022, 00:07

- |

Так, ну что? Те из вас, кто спекулировал со мной, за февраль заработали 500%, ничего не потеряли в замороженных активах, да еще наварились потом на разнице в курсах наличной валюты. Также мной был написан тезис о том, что не стоит сильно опасаться за курс рубля, который более чем оправдался.

Теперь всех интересует вопрос — а что же будет дальше? Многие, включая Орловского и Малышка, декларируют хорошую инвест-идею по покупке валюты с доходностью до 30% к осени и более. Однако, так ли неотвратимо подорожание доллара? Давайте порассуждаем...

Обращает на себя внимание интервью Силуанова, который все порывается стерилизовать приходящую валютную выручку через какое-нибудь новое бюджетное правило. Вот прям руки у него чешутся… наплевать ему, что инфляция для простых смертных уже перевалила за 25%, он же в магазины не ходит. Однако, похоже, что Бидон с хохотушкой Йелен стерилизовали Силуанову всё что можно: никаких бюджетных правил (как он заявил) до 2025 года не предвидится. Уж не знаю, почему он назвал именно эту дату — может быть китаец к тому моменту уже решит вопрос с Тайванем и начнет эмитировать собственный резервный юань для нас? Кто знает. Но пока по факту, как я понимаю, руки у наших министерств и ведомств связаны жестко: ничего они поделать с рублем не могут, а если бы могли — то давно бы уже сделали.

Второй фактор крепкого рубля — это драматическое падение импорта. И тут Силуанов надеется, что «бизнес найдет пути», ну уж не знаю, по-моему, весь бизнес, который мог, уже нашел путь… в Дубай. И даже китайские наши крепкие друзья требуют оплаты в долларах на свои корсчета. Как бы наш император ни договаривался с китайцами о совмещении СПФС и ее китайского аналога CIPS. Не хотят, видимо, китайцы за юань торговать. Пока.

Словом, импорт, конечно, может и восстановится немного, но прежних объемов импорта я не жду в ближайшие 6 месяцев точно.

и в этих условиях бакс может и ниже пойти.

Но есть один нюанс. Вдруг вылазит кто бы вы думали? Игорь Иванович Колбаска и начинает завлекать в ноев ковчег спасительной российской сырьевой экономики. Мол, несите ваши денежки. Где-то мы это уже слышали, правда? про тихую гавань и прочие чудеса. Тут вы зря ржете, Сечин — довольно умный мужик, и по крайней мере про предстоящий шухер в мировой экономике честно всех предупредил. Я соглашусь с ним!

Поэтому я покупаю наличный бакс сейчас в ожидании крепкого шухера на западе из-за деградации спроса в западных странах, который будет вызван рекордной инфляцией. Им и до разгула инфляции жрать буквально было нечего, а сейчас они будут вообще еле сводить концы с концами. Ну в этих условиях красная цена нашей жиже — 40 долларов, как в 2009 году)) Ну вы меня понимаете))

Кстати, да, те, кто сейчас берет кабальную ипотеку, подумайте, сколько будет стоить ваша квартира в долларах уже через год при реализации такого сценария осенью)

Всем чмок!

Теперь всех интересует вопрос — а что же будет дальше? Многие, включая Орловского и Малышка, декларируют хорошую инвест-идею по покупке валюты с доходностью до 30% к осени и более. Однако, так ли неотвратимо подорожание доллара? Давайте порассуждаем...

Обращает на себя внимание интервью Силуанова, который все порывается стерилизовать приходящую валютную выручку через какое-нибудь новое бюджетное правило. Вот прям руки у него чешутся… наплевать ему, что инфляция для простых смертных уже перевалила за 25%, он же в магазины не ходит. Однако, похоже, что Бидон с хохотушкой Йелен стерилизовали Силуанову всё что можно: никаких бюджетных правил (как он заявил) до 2025 года не предвидится. Уж не знаю, почему он назвал именно эту дату — может быть китаец к тому моменту уже решит вопрос с Тайванем и начнет эмитировать собственный резервный юань для нас? Кто знает. Но пока по факту, как я понимаю, руки у наших министерств и ведомств связаны жестко: ничего они поделать с рублем не могут, а если бы могли — то давно бы уже сделали.

Второй фактор крепкого рубля — это драматическое падение импорта. И тут Силуанов надеется, что «бизнес найдет пути», ну уж не знаю, по-моему, весь бизнес, который мог, уже нашел путь… в Дубай. И даже китайские наши крепкие друзья требуют оплаты в долларах на свои корсчета. Как бы наш император ни договаривался с китайцами о совмещении СПФС и ее китайского аналога CIPS. Не хотят, видимо, китайцы за юань торговать. Пока.

Словом, импорт, конечно, может и восстановится немного, но прежних объемов импорта я не жду в ближайшие 6 месяцев точно.

и в этих условиях бакс может и ниже пойти.

Но есть один нюанс. Вдруг вылазит кто бы вы думали? Игорь Иванович Колбаска и начинает завлекать в ноев ковчег спасительной российской сырьевой экономики. Мол, несите ваши денежки. Где-то мы это уже слышали, правда? про тихую гавань и прочие чудеса. Тут вы зря ржете, Сечин — довольно умный мужик, и по крайней мере про предстоящий шухер в мировой экономике честно всех предупредил. Я соглашусь с ним!

Поэтому я покупаю наличный бакс сейчас в ожидании крепкого шухера на западе из-за деградации спроса в западных странах, который будет вызван рекордной инфляцией. Им и до разгула инфляции жрать буквально было нечего, а сейчас они будут вообще еле сводить концы с концами. Ну в этих условиях красная цена нашей жиже — 40 долларов, как в 2009 году)) Ну вы меня понимаете))

Кстати, да, те, кто сейчас берет кабальную ипотеку, подумайте, сколько будет стоить ваша квартира в долларах уже через год при реализации такого сценария осенью)

Всем чмок!

В Уганде нашли месторождение золота на 20трлн. Угадайте зачем.

- 18 июня 2022, 11:33

- |

Геофизические и геохимические исследования последних двух лет показали, что Уганда обладает запасом золотоносной руды в объеме около 31 млн тонн из которой можно извлечь примерно 320,158 тонн аффинированного (очищенного) золота.

Геополитическая ценность восточноафриканского государства автоматически возросла на $20 трлн, параллельно пригрозив мировой экономике тотальным коллапсом системы золотовалютного обеспечения.

Главные действующие лица очевидны. Смысл информационной интервенции тоже.

Золото до сих пор является единственной мерой стоимости. Гиперинфляция, накрывающая США и их сателлитов грозит выстрелить, в первую очередь, в цене на золото, что грозит лавинообразным уходом сгорающих капиталов в твердые активы. Чтобы этого не допустить, берется обычная газетная утка и втирается в лысину инвесторам через СМИ.

Попытка укатать цену перед обвалом рынков — ну чтож, засчитана.

Сейчас, когда из-за падения валют, рублевые цены на золото падают, есть наверное последняя возможность переложиться в надежный актив перед тотальным финансовым армагеддоном. Особенно на фоне таких вот смешных попыток сбить на него цену.

Запомните этот твит.

Геополитическая ценность восточноафриканского государства автоматически возросла на $20 трлн, параллельно пригрозив мировой экономике тотальным коллапсом системы золотовалютного обеспечения.

Главные действующие лица очевидны. Смысл информационной интервенции тоже.

Золото до сих пор является единственной мерой стоимости. Гиперинфляция, накрывающая США и их сателлитов грозит выстрелить, в первую очередь, в цене на золото, что грозит лавинообразным уходом сгорающих капиталов в твердые активы. Чтобы этого не допустить, берется обычная газетная утка и втирается в лысину инвесторам через СМИ.

Попытка укатать цену перед обвалом рынков — ну чтож, засчитана.

Сейчас, когда из-за падения валют, рублевые цены на золото падают, есть наверное последняя возможность переложиться в надежный актив перед тотальным финансовым армагеддоном. Особенно на фоне таких вот смешных попыток сбить на него цену.

Запомните этот твит.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал