инфляция

ЦБ оставил ключевую ставку на уровне 7,5%, но вероятность поднятия ставки на последующих заседаниях многократно возросла

- 10 июня 2023, 09:12

- |

🛑 Совет директоров Банка России принял решение сохранить ключевую ставку на уровне — 7,5% годовых. Как вы понимаете данное решение читалось многими аналитиками и инвест. сообществами, однако ЦБ уже дал сигнал: на данном заседании предметно рассматривался вариант повышения ставки, но совет директоров решил ограничиться ужесточением посыла к будущем действиям. Поэтому поднятие ставки в будущем не исключено, ведь проинфляционных факторов множество:

🔘 Внутренний спрос продолжает расширяться. Заметен рост розничного кредитования (кстати, отчёт Сбербанка это подтверждает);

🔘 Динамика инфляции развернулась. В мае перешла к росту после 12 месяцев снижения. Инфляция в России выросла с 2,41% (данные на 23–29 мая) до 2,68%, следует из сообщения Минэкономразвития;

🔘 Низкая безработица, сохраняющийся дефицит кадров;

🔘 Бюджет РФ продолжает тратить слишком много.

С учётом всех факторов можно предположить, что 21 июля будет бурное обсуждение о повышении ставки.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Инфляция в мае и перспективы: всё хуже

- 09 июня 2023, 21:11

- |

… чем ожидалось.

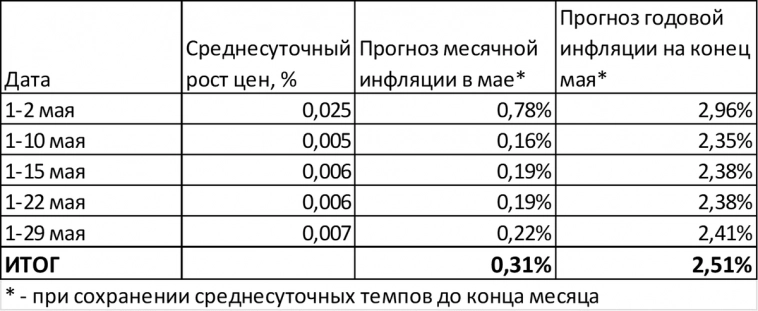

Инфляция в мае 2,51% годовых

Росстат выложил данные по инфляции в мае. За месяц цены выросли на 0,31%. За 12 месяцев рост цен составил 2,51%.

Это выше, чем мы ожидали (2,41%) по недельным данным.

Графически майская инфляция выглядит так.

( Читать дальше )

Перенос в цены ослабления рубля может оказаться более выраженным, чем ожидается в базовом сценарии – ЦБ

- 09 июня 2023, 13:45

- |

Текущие темпы прироста цен, в том числе устойчивые показатели, продолжают увеличиваться

На среднесрочном горизонте баланс рисков еще больше сместился в сторону проинфляционных

ЦБ РФ сохраняет прогноз по инфляции на 2023г на уровне 4,5-6,5%

Резкий рост инфляции в первые дни июня

- 08 июня 2023, 19:54

- |

По итогам месяца рост цен может составить 3,7% годовых.

С 1 по 5 июня среднесуточный рост цен составил 0,030%. (Это много. Для сравнения: с 1 по 29 мая цены росли в среднем на 0,007% в день).

По пяти дням месяца судить об итогах рано. Но если такой темп роста цен сохранится до конца июня, то по итогам месяца инфляция вырастет до 3,7% годовых.

( Читать дальше )

Заработать 600% без регистрации и смс

- 08 июня 2023, 18:10

- |

На российском рынке мы сейчас выискиваем остатки бумаг, которые ещё могут вырасти. Ведь сюрпризы с дивидендами уже заканчиваются и новые движение не такие уж и очевидные и с этим нужно что-то делать. Выход есть.

Чтобы защитить свои сбережения, люди инвестировали в ценные бумаги и уже заработали 600% за 5 месяцев 2023 года. Случилось это в Зимбабве. Дело в том, что в стране небольшая инфляция и ЦБ пришлось повысить ключевую ставку уже до 150%. В мае за 1 мерзкую американскую зелёную бумажку уже был курс 3673 зимбабвийских доллара, а на чёрном рынке цена доходила на 4300. А падение Зимбабвийской валюты составило 60%.

В июне 2020 года уровень инфляции достиг 837%. А куда бедному крестьянину податься, как не на бирже, где благодаря какой-никакой (скорее никакой) ликвидности, фондовый рынок унесли на носилках в небесах:

( Читать дальше )

Статистика, графики, новости - 07.06.2023

- 07 июня 2023, 06:45

- |

Доброе утро, всем привет!

Что-то начало качаться под Бинансом. Видимо, недостаточно качественно запрещали русских.

( Читать дальше )

РБА продолжает повышать

- 06 июня 2023, 08:48

- |

Резервный банк Австралии в очередной раз немного удивил рынки повысив ставку второй раз после апрельской паузы на 25 б.п. до 4.1%. Хотя ряд намеков от ЦБ был, но рынок им не поверил.

РБА в этом цикле ужесточения один из самых неадекватных и нервных ЦБ, которого постоянно носит из стороны в сторону, но как раз это ярко отражает реальные настроения в центробанках. Долги населения (в основном ипотечный долг) на входе в 2022 года составляли почти 120% ВВП и с повышением ставок падение цен на дома пугает ЦБ. Но и инфляция высокая...

P.S.: Небольшой отскок цен на жилье прибавил РБА смелости… надолго ли…

@truecon

Бюджетная система стабильна, курс стабилизировался, инфляция снизилась, рост ВПП за 2023-й г может составить 1% - Силуанов

- 05 июня 2023, 15:24

- |

Источник: tass.ru/ekonomika/17931355

Статистика, графики, новости - 05.06.2023

- 05 июня 2023, 06:55

- |

Как при этом возможно работать — неясно.

Доброе утро, всем привет!

Что у нас там за выходные? А за выходные нас, т.е. мир, спасли от краха

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал