инфляция

Инфляция

- 04 ноября 2019, 12:33

- |

- комментировать

- Комментарии ( 2 )

Инфляция

- 02 ноября 2019, 06:55

- |

( Читать дальше )

Итоги заседания FOMC могут изменить потоки на глобальных долговых рынках

- 30 октября 2019, 15:04

- |

Российский рынок акций

На российском рынке акций за неделю ситуация улучшилась, консолидация в нескольких знаковых бумагах завершилась прорывом вверх. В целом индекс ММВБ и РТС практически догнали в динамике прочие развивающиеся рынки, несмотря на слабую статистику по иностранным портфельным инвестициям. Тем не менее, отметим, что индекс ММВБ подошёл к верхней границе восходящего канала, от которой ранее довольно быстро откатывался.

В Газпроме активный рост предшествует приближающемуся совету директоров, на котором будет обсуждаться дивидендная политика компании. Также в лидерах роста Норильский Никель, пользующийся всплеском цены на рынке самого никеля из-за более раннего, чем ожидалось, прекращения экспорта руды из Индонезии.

Денежный рынок

Ставки по долларам США остались в диапазоне 1,7-1,9 на сроке овернайт; на недельном интервале активность очень низкая и значения не вполне релевантны — игроки ждут решения по ключевой ставке со стороны ФРС США. По рублям значительных изменений не произошло — снижение ставки со стороны ЦБ России на 0,5% было практически заложено в ожидания: овернайт лежит в диапазоне 6,6%-6,9%, недельные — 6,5-7,0%.

( Читать дальше )

Курс тенге, инфляция и нефть: прогнозы на ноябрь

- 30 октября 2019, 11:56

- |

Резких изменений по курсу USDKZT не ожидаю. Дело в том, что тенге и так довольно сильно перепродан по отношению к рублю и нефти, поэтому ослабления, тем более резкого, точно пока ожидать не стоит. Однако и с укреплением курса тоже есть вопросы, так как фактор регулятора играет главную роль. Этот фактор обязательно нужно брать в расчет, поскольку очевидно, что Нацбанк с начала текущего года не позволяет курсу укрепиться до своих нормальных, макроэкономически обоснованных значений. К тому же, и волатильность курса довольно сильно упала, что намекает на подозрения о полной контролируемости его движения, почти на грани полного фиксирования.

Полагаю, в течение ноября при прочих равных условиях и отсутствии каких-либо сильных экономических шоков, курс тенге сложится на уровнях 386-389 за 1$.

ИнфляцияСезонный фактор в виде дешевеющих овощей и фруктов в октябре закончится полностью и это выльется в постепенный рост их цен. Директивное снижение цен на коммунальные услуги также постепенно сходит на нет. Ожидаемое повышение акцизов на бензин в следующем году может сработать на уровне психологии, когда цены будут повышаться опережающими темпами, что, конечно же, отразится и в росте инфляции. Надо учитывать тот факт, что данные по инфляции выходят за предыдущий месяц. То есть в ноябре мы увидим отчет по сложившейся инфляции за октябрь.

( Читать дальше )

Как поднять самооценку?

- 26 октября 2019, 20:26

- |

Как в процессе «подъёма финансовой грамотности» обывателя убедили, что он тоже может тратить больше, чем зарабатывает. Ничуть не хуже, чем какой-нибудь Минфин или Центробанк.

Но если хотите ощутить превосходство не над типичной блондинкой, но над Главой ЦБ, которая пудрит мозги всем обывателям, — читайте «Как богатые страны стали богатыми, и почему бедные страны остаются бедными.fb2» Эрик Райнерт; Ха Джун Чхан «Недобрые самаритяне. Миф о свободе торговли и тайная история капитализма.pdf», «23 тайны: то, что вам не расскажут про капитализм.fb2»; Джо Стадвелл «Азиатская модель управления.fb2» и Фридрих Лист «Национальная система политической экономии» (бесплатная электронная версия неполна).

Тогда вы поймёте всю тщетность «таргетирования инфляции» и манипуляций ставкой ЦБ для вывода России из технологической = экономической отсталости.

В отсталой стране инфляция не имеет никакого отношения к развитию отраслевой структуры экономики в пользу высоко-производительной обрабатывающей промышленности.

( Читать дальше )

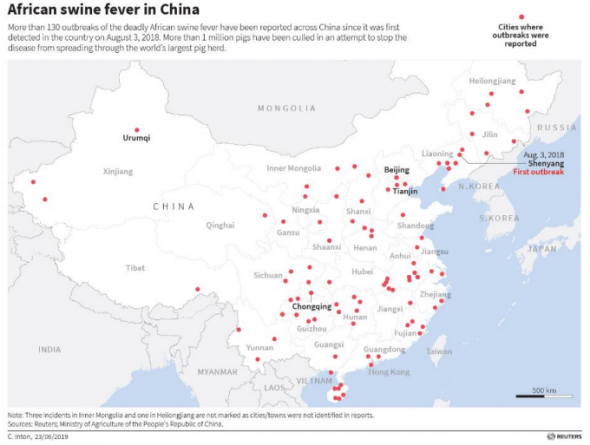

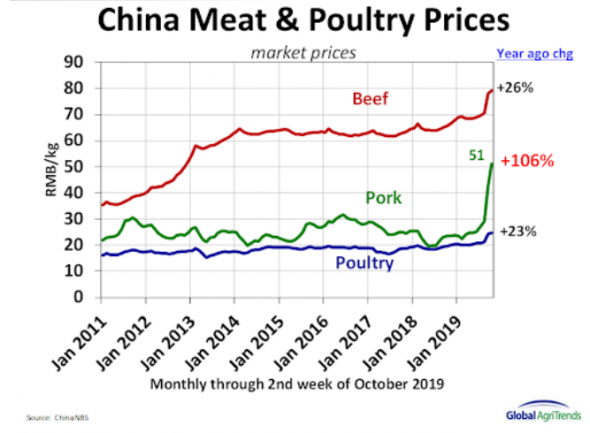

Долговые рынки Китая (пока) игнорируют «гиперпигфляцию»

- 25 октября 2019, 15:53

- |

…которая привела к резкому сокращению производство свинины в стране и двукратному скачку цен на нее.

( Читать дальше )

Мягкая риторика ЦБ будет способствовать продолжению ралли в рублевых облигациях

- 25 октября 2019, 13:09

- |

Доходности ОФЗ снизились за неделю вдоль всей кривой примерно на 25 б.п., доходность самого длинного выпуска 26230 теперь не превышает 6,75% годовых. Аналогично снижаются доходности корпоративных облигаций, первичные размещения проходят с большим переспросом и с активным снижением ставок в процессе сбора заявок.

На заседании Банка России 25 октября ждем снижения ставки сразу на 50 б.п. до 6,5%, кроме этого полагаем, что Банк России снизит прогноз по инфляции на конец года и даст прогноз на следующий год. Также регулятор может коснуться вопроса о возможности изменения уровня нейтральной реальной ставки в будущем, который сейчас составляет 2-3% (превышение нейтральной процентной ставки, при которой не оказывается ни повышательного, ни сдерживающего влияния на инфляцию, над уровнем целевой инфляции 4%). В случае очень мягких сигналов регулятора можно ожидать продолжения ралли в рублевых облигациях.

Подробнее

инфляция vs качество жизни

- 24 октября 2019, 13:17

- |

( Читать дальше )

Ждем снижения ставки сразу на 50 б.п. на заседании ЦБ РФ 25 октября

- 23 октября 2019, 16:56

- |

Рынок акций

На российском рынке акций существенных изменений вновь не произошло. Судьба Брекзита остаётся неясной и это сдерживает от роста и глобальные площадки, и отечественные индексы. Технически RTS выглядит весьма крепко благодаря укреплению рубля, потенциал подъёма до 1387 п. реализован и наблюдаем откат от сопротивления.

АЛРОСА вновь тестирует минимумы.

Среди акций продолжаем отдавать предпочтение дивидендным историям.

Международные рынки

Несмотря на сохраняющиеся фундаментальные показатели американской экономики, в целом на позитивном уровне, инвесторы продолжают переводить капиталы в менее рискованные активы. В следующем году рост американской экономики может составить 1,5 %, что существенно ниже прогнозов для текущего года. В первую очередь снижение может коснуться промышленных секторов, хотя за первые три квартала этого года потребление в США выросло на 4%, что будет значимой поддержкой экономике и наступление очередного циклического снижения может состояться в более далекой перспективе.

( Читать дальше )

Почему инвестировать нужно и важно?

- 23 октября 2019, 13:29

- |

Всем понятно, что только бизнес (акции) и кредитование бизнеса через облигации могут обеспечить желаемый уровень отдачи от инвестиций.

Необходимым и достаточным уровнем (он же желаемый) есть смысл считать уровень превышающий инфляцию в вашей стране. Получение такого желаемого дохода от собственных инвестиций в долгосрочной перспективе является основным условием достижения финансовой независимости.

Давайте рассмотрим простую жизненную ситуацию: вы работаете, имеете доход, который тратите на свои повседневные нужды и чаще всего получается так, что ваши расходы равны доходам. То есть, если доходы, а, как правило, это заработная плата, растут, то и ваш жизненный уровень (покупательная способность ваших доходов) растет. Сейчас для простоты и наглядности даже не будем учитывать инфляцию заработной платы с течением времени.

И что же выходит? А получается, что ваш жизненный уровень целиком и полностью зависит от заработной платы, потому что, чаще всего, именно она является основным источником ваших доходов. Кроме того, выходит, что с таким балансом доходов и расходов вы размеренно и уверенно идете к отсутствию денежных средств в будущем, например в пенсионном возрасте.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал