инфляция

Индейка на День Благодарения в этом году будет стоить больше, чем когда-либо в 21 веке

- 15 ноября 2021, 17:27

- |

Продукты питания стремительно растут в цене не только в наших супермаркетах.

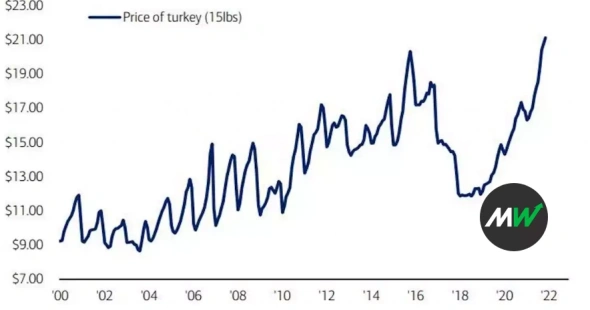

На этой диаграмме от Bank of America показано, как инфляционные расходы повлияли на основное блюдо на День Благодарения.

Показан резкий рост цен на индеек в преддверии праздников в США, поскольку пищевая промышленность борется с проблемами предложения и нехватки рабочей силы, которые довели годовую инфляцию в США до 31-летнего максимума.

Согласно приведенному выше графику, цена 15-фунтовой индейки выросла с 11 долларов в 2018 году до почти 21 доллара. Это самый высокий показатель за десятилетия после 25% скачка только за последний год. И почти все, что может понадобиться для полноценного праздничного ужина, вероятно, будет дороже: яйца подорожают почти на 30% за год, а сахар — на 12%.

Линн Телфорд, генеральный директор банка Care and Share Food Bank в Колорадо-Спрингс говорит, что стоимость целиком замороженной индейки выросла на 10–15 долларов.

Цены на ростбиф, яйца и бекон выросли почти на 30% с октября прошлого года.

Покупательная способность людей по всему миру снижается. Сейчас литр молока стоит около 60 рублей, а год назад цена была примерно 40 рублей. У меня один вопрос — где индексация заработной платы?

- комментировать

- Комментарии ( 4 )

Растущая инфляция заставит ФРС ужесточить политику, что приведет к падению фондового рынка на 80%.

- 15 ноября 2021, 16:24

- |

Ветеран рынка, со стажем 48 лет, предупреждает о надвигающемся 80-процентном обвале акций, поскольку растущая инфляция заставит ФРС ужесточить политику намного раньше, чем ожидают инвесторы.

Дэвид Хантер — главный макроэкономический стратег в Contrarian Macro Advisors, который работает на рынках 48 лет, считает, что грядет 80 процентный обвал фондового рынка. Он предупредил, что рост инфляции заставит ФРС ужесточить политику раньше, чем ожидают инвесторы. Падение будет самым большим с 1929 года. Это высказывание Хантера было опубликовано месяц назад.

Соотношение долга к ВВП приближается к рекордно высокому уровню.

( Читать дальше )

Инвеcторы и спекулянты будьте начеку

- 15 ноября 2021, 15:11

- |

Сейчас у инвесторов только одна стратегия это защита капитала от инфляции.

Ну и это еще не все. «Появились слухи», что ФРС начнет жестко бороться с инфляцией. Как это можно сделать если не поднимать срочно процентную ставку, плюс останавливать срочно печатный станок…

Но паника началась и на крипте.

( Читать дальше )

Про инфляцию в США и уникальность сегодняшней ситуации

- 15 ноября 2021, 14:56

- |

Первый пост ньюфага на Смарт-лабе, так что не судите строго :)

Уже много было разговоров про инфляцию и на тему «повысят ФРС ставку или будут сжигать гос.долг». Предлагаю посмотреть на все это на исторических данных. График ниже показывает: красным цветом — эффективную ставку ФРС США (Effective FFR), синим — изменение индекса потребительских цен в городах США год к году (CPI percent change from year ago).

Что интересного можно заметить:

1. До 2000 года инфляция была почти всегда ниже ставки ФРС. После 2000 — почти всегда выше. Cash equivalents is trash последние 20 лет, а я не верил(

2. Сейчас мы находимся в уникальной точке за последние 70 лет. Для того, чтобы это явно показать, построю разность FFR-CPI (см. график ниже). Спред сейчас максимальный за всю историю наблюдений и составляет -6.16%!!! Исторически, после этого: либо ставка должна нехило вырасти (июнь 1980), либо инфляция должна резко успокоиться (август 2008 — тут вообще дефляция, хоть где-то cash не trash:) и февраль 1975).

( Читать дальше )

Годовая инфляция в США в октябре достигла наибольшего значения с 1990 г.

- 15 ноября 2021, 11:18

- |

Индекс потребительских цен (ИПЦ) вырос на 6.2% с октября 2020 г., согласно опубликованным данным Министерства труда. По сравнению же с сентябрем он увеличился на 0.9%, что явилось наибольшим приростом за четыре месяца. Оба показателя превзошли все оценки в проведенном информагентством Bloomberg опросе экономистов.

Более высокие цены на электроэнергию, жилье, продукты питания и транспортные средства способствовали завышенным показателям, и продемонстрировали тот факт, что инфляция выходит за рамки ожидаемых пределов.

На фоне устойчивого спроса предприятия неуклонно повышали цены на потребительские товары и услуги, в то же время узкие места в цепочке поставок и нехватка квалифицированных рабочих приводят к росту издержек.

( Читать дальше )

Зачем нужно инвестировать? Посмотрите на эти графики!

- 14 ноября 2021, 21:36

- |

Инвестирование подходит тем людям, которые обладают сверхчеловеческой способностью: они умеют тратить меньше, чем зарабатывают.

Денежный излишек они откладывают и вкладывают. Инвестируют.

Почему нельзя просто хранить деньги в деньгах? Посмотрите графики из книги Меба Фабера «Глобальное распределение активов. Лучшие мировые инвестиционные стратегии»:

Если бы в 1913 году 1 доллар положили под подушку, то в 2014 году его покупательная способность превратилась бы всего в 3 цента. Вложение же тогда этого доллара в акции позволило бы сохранить и приумножить деньги.

( Читать дальше )

Почему рекордная высокая инфляция никак не влияет на фондовый рынок

- 13 ноября 2021, 20:32

- |

Я не знаю всей истины. По мнению аналитиков, акции могут оставаться в безопасности до тех пор, пока ФРС не станет более агрессивной в своих действиях. Инвесторы с фондового рынка все еще не беспокоятся о растущем инфляционном давлении, в результате которого потребительские цены в США в октябре выросли на 6,2% в годовом исчислении, что является почти 31-летним максимумом. В России инфляция тоже хорошо ощущается. Достаточно зайти в супермаркет.

И ничего может не измениться, пока Федеральная резервная система не станет более агрессивной, считают аналитики. «Акции проигнорировали всплеск инфляции в этом году, вероятно, потому, что он не совпал ни с ростом реальной доходности казначейских облигаций, ни с падением корпоративных доходов », — говорит Оливер Аллен, экономист из Capital Economics. Реальная доходность — это доходность, которую получает инвестор с учетом инфляции. Рынки были ненадолго взволнованы после выхода октябрьского индекса потребительских цен в среду. Номинальная доходность казначейских облигаций резко выросла, что сказалось на акциях, особенно на технологических и других секторах, ориентированных на рост, которые считаются наиболее чувствительными к повышению процентных ставок. В четверг акции продемонстрировали стабильную динамику.

Nasdaq Composite, который упал более чем на 1% в среду, вырос на 0,5% в четверг, в то время как Dow Jones Industrial Average упал на 0,4%. Индексные фьючерсы показали положительный старт в пятницу.

( Читать дальше )

На Украине резко подорожало сало / Инфляция в США догоняет российскую / Биткоин обогатил автослесарей

- 13 ноября 2021, 13:57

- |

1. Штаты взвизгнули от бешеной инфляции, но это лучше, чем выключение печатного станка.

2. Украина раскивается в подписании договора об ассоциации с ЕС. Сало дорожает, поголовье свиней сокращается.

3. В России вырос спрос на услуги автосервисов. Причина, как ни странно, в майнерах. Золотые брызги криптовалютного рынка долетели до автослесарей.

4. В Крыму рекордный туристический поток за всю историю наблюдений, включая советские годы. В России осознали важность развития внутреннего туризма. На развитие собственных курортов выделят миллиарды рублей.

5. Российское рыбоводство растёт, но всё ещё исчисляется малыми цифрами по сравнению с выловом рыбы.

1. Штаты взвизгнули от бешеной инфляции, но лучше это, чем выключение печатного станка.

Если бы не печатный станок в Соединённых Штатах и Европе, мир переживал бы коронакризис намного жёстче, чем это происходит сейчас. Залив ликвидностью всё, что только можно залить, крупнейшие Центробанки мира спасли экономику от череды банкротств. А по опыту коллапса 2008-2009 годов мы знаем, чем грозит падение крупных финансовых учреждений. Включается эффект домино и вслед за одним колоссом падают другие, провоцируя неплатёжеспособность следующих.

( Читать дальше )

Медвежий взгляд на американские акции (Тесла, Google, Apple, Microsoft и вообще весь S&P500) - 2022

- 13 ноября 2021, 13:13

- |

Дам свой прогноз на акции Тесла, Google, Apple, Microsoft, Amazon и вообще весь S&P500 на конец 2021-2022 годы.

Все знают, что индекс S&P500 вырос более чем на 100% с весны 2020 года.

Но это не тот показатель, который отражает реальную картину в экономике США. Реальная доходность по прибыли находится на самом низком уровне за последние 50 лет.

Высчитывается этот показатель разницей между прибылью на акцию и ее ценой, выраженной в процентах с поправкой на потребительскую инфляцию. Сейчас этот индикатор равен 3,9%-6,2%=-2,3% годовых, что является минимальным значением с 1957 года, когда начала вестись подобная статистика. Предыдущий минимум на уровне -2,1% был достигнут в марте 1974 года, когда рынок акций США снижался, а экономика страны находилась в рецессии.

А как же дивиденды? Смотрите: текущая реальная дивидендная доходность S&P500 тоже находится на самом низком уровне с начала 1990-х годов в -4,93% (1,27%-6,2%), что ± соответствует аналогичному показателю 10-летних трежерис на уровне -4,63% (1,57% — 6,2%).Так вот я берусь утверждать, что сейчас показатель реальной доходности по прибыли тестирует поддержку (см. скриншот), от которой он оттолкнется и пойдет вверх.

( Читать дальше )

«Магнит», «Лента» и X5 Retail Group. Какие ретейлеры выигрывают от роста цен.

- 12 ноября 2021, 20:57

- |

Несмотря на органический рост бизнеса и финансовых показателей food-ретейлеров, важным фактором развития остается инфляция. Уровень инфляции в России уже превысил 8% и продолжает расти.

Ретейлерам нужна здоровая инфляция, в связи с чем они пытаются сдержать рост цен, соблюдая антимонопольное законодательство, но по-прежнему являются бенефициарами такого роста.

Разберем три наиболее крупных представителя сектора:

1. X5 Retail Group - это номер один на российском рынке продуктового ретейла и онлайн-торговли продуктами питания.

Компания занимает долю в 12,8% от всего рынка и продолжает расти.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал