инфляция

Манипули со статистикой или понизим кривую доходности с первой ноты.

- 10 марта 2021, 18:29

- |

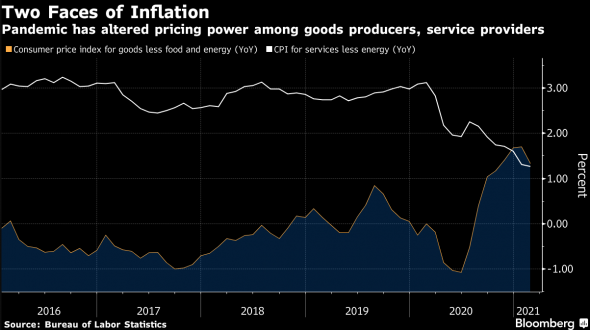

🤬Базовый индекс потребительских цен, исключающий изменчивые цены на продукты питания и энергию, вырос на 0,1% по сравнению с месяцем ранее и на 1,3% по сравнению с предыдущим годом. Общий индекс потребительских цен вырос на 0,4% по сравнению с предыдущим месяцем и на 1,7% по сравнению с годом ранее

🤔Смотрю я на эти данные и вроде да! Инфляция растёт более слабо. ❗️Но потом вспоминаю это:

Цены на жилье в январе — обычно это медленный месяц для рынка — выросли на 14 процентов по сравнению с тем же месяцем предыдущего года, в то время как продажи подскочили на 24 процента, несмотря на почти вдвое больший уровень безработицы. Спрос на существующие дома настолько высок, что средняя недвижимость находится на рынке всего три недели.

🤔И думаю, что-то тут не сходится.

☝🏻Давайте прочитаем отчёт о инфляции США:

Это самый высокий показатель с февраля 2020 года, при этом основное повышательное давление связано со стоимостью энергии (3,7% против -3,6% в январе), а именно бензина (1,6% против -8,6%), электроэнергии (2,3% против 1,5%) и коммунального газа. услуги (6,7% против 4,3%). Немного больше выросли цены на медицинские услуги (3% против 2,9%). Напротив, снизились цены на продукты питания (3,6% против 3,8%), подержанные автомобили и грузовики (9,3% против 10%), жилье (1,5%) и новые автомобили (1,2% против 1,4%), а стоимость одежды упала. больше (-3,6% против -2,5%).

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Рынки входят в самостоятельное поддержание баланса

- 09 марта 2021, 12:28

- |

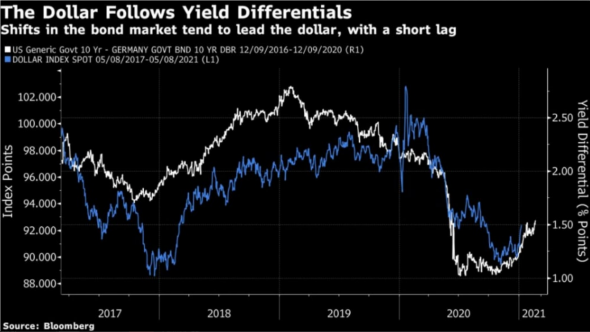

☝🏻На графике видим, как Индекс Доллара США, чётко следует за Доходностью казначейских облигаций США (10-летние) и более того, движение доходности работает как опережающий индикатор роста Индекса Доллара США.

Таким образом мы имеем: чем выше доходность, тем сильнее доллар, тем сильнее падает аппетит к риску.

В последнее время, очень много разговоров о вероятной, будущей гиперинфляции в США из-за того, что правительство США вливает туда слишком много денег и таким образом, может перегреть экономику (то есть инфляция ожидается очень высокой).

❗️Но, раз кривая доходности реагирует на будущие ожидания в экономике и чем выше она будет расти, тем и сильнее будет становится доллар. Рост доллара приведёт к тому, что цены на импорт в США, неизбежно начнут снижаться, что потянет за собой вниз инфляцию.

Таким образом, мы имеем то, что рынок на данный момент сам себя регулирует и приводит в равновесие, правда в равновесие постоянно вмешиваются. Но ещё нужно помнить, что правительство США будет пытаться удерживать стимулы до последнего, а рост доходности будет мешать восстановлению/росту экономики, поэтому ФРС уже увеличил более чем на 10% скупку казначейских облигаций за последние 4 недели😖

( Читать дальше )

Законопроект о введении уголовной ответственности за провоцирование роста цен

- 09 марта 2021, 09:41

- |

Речь идет об ответственности за искусственное создание панического спроса на базовые группы продуктов (мясо, рыба, яйца, сахар, масло и т. д.) и распространение умышленных ценовых фейков, провоцирующих резкий скачок цен на эти товары. Один из факторов резкого ценового скачка — распространение заведомо ложной информации, способной вызвать рост стоимости продуктов или создание дефицита.

Как уверяет депутат Выборным, такие фейки размещают сами недобросовестные продавцы для создания ажиотажа вокруг товара, после чего из-за высокого спроса поднимают цены на него.

В 2020 году Россия экспортировала 79,4 миллиона тонн сельхозпродукции на общую сумму 30,7 миллиарда долларов. Эти показатели стали рекордными в новейшей истории страны. Крупнейшим импортером остается Китай — 13% всех поставокЕженедельный технический анализ финансовых рынков. Выпуск №18 от 08.03.2021г

- 08 марта 2021, 15:04

- |

Разберем базовые сценарии по активам на финансовых рынках, а именно: товары (газ, нефть, золото, медь, пшеница и кукуруза), валюты (доллар, евро, фунт, новозеландец, австралиец, канадец), а также, РТС, рубль и S&P500.

Данный обзор является продолжениям воскресного видео с еженедельными прогнозами финансовых рынков — https://youtu.be/dM5uZ6atHjw

( Читать дальше )

There is no inflation

- 08 марта 2021, 08:28

- |

Ct

Сенат США одобрил дополнительные $1.9 триллиона в качестве COVID Relief package. После уже впрыснутых $3 триллионов в 2020м году, итого практически 5 триллионов долларов было вновь вброшено в экономику за какие-то полтора года, 25% общей ВВП США. Но инфляции конечно же нет.

Еженедельный прогноз финансовых рынков

- 07 марта 2021, 10:43

- |

В этом выпуске блок по рынкам вышел дольше обычного, особенно уделил внимание блоку по рынкам: нефть, золото, впервые немного про рубль, доллар.

Также уделил больше внимания выводам, как общим, так и к каждому блоку.

Так что, теперь кухню можно пропустить.

Такого вы не найдете в СМИ!!!

( Читать дальше )

Цены в Крыму после запуска моста. Почему они не упали?

- 06 марта 2021, 15:36

- |

Снизились ли в Крыму цены после ввода в эксплуатацию моста через Керченский пролив? Очевидный ответ – нет. Цены не то что не упали, они даже выросли. Но всё не так просто. Дело в том, что в рыночной экономике всегда есть инфляция. Работает печатный станок, растёт денежная масса. Умеренное подорожание в капиталистическом мире (а мы живём в нём) – спутник экономического роста. Поэтому цены продолжили ползти вверх даже после начала перевозки грузов по Крымскому мосту. Желаемого отката вниз не произошло.

Моя программа Экономика на телеканале Крым-24

( Читать дальше )

Кризис в США новый виток. СТАГФЛЯЦИЯ. Как РОССИЯ поможет защитить ваши инвестиции?

- 04 марта 2021, 00:47

- |

Кризис в США — это то, что может вновь обвалить фондовый рынок и принести инвесторам огромные убытки. Триггером к этому может послужить стагфляция. Стагфляция — это изменение взаимосвязи между инфляцией и безработицей, когда возможен их одновременный рост. Это очень тяжелая ситуация, и в прошлый кризис, вызванный стагфляцией американская экономика оправлялась от него около десяти лет.

Как защитить свой капитал во время будущего кризиса? Многие рекомендуют золото. Но почему золото не растет последние месяцы, когда мы видим реальный рост инфляции? Ответ на этот вопрос, а также какие инвестиционные идеи существуют прямо сейчас, вы найдете в свежем видео.

( Читать дальше )

Как «Индекс Пятерочки» помогает отслеживать рост цен на продукты

- 03 марта 2021, 10:23

- |

25 февраля руководитель управления по связям с инвесторами X5 Андрей Васин в ходе своего выступления на Смартлабе упомянул индекс «Пятерочки» — собственный показатель, который рассчитывает X5 Retail Group, чтобы каждый мог следить за реальной динамикой цен на продукты в нашей самой крупной сети. Индекс «Пятёрочки» — это соотношение стоимости продовольственного набора по средним ценам в магазинах торговой сети «Пятёрочка» и стоимости условного (минимального) перечня продуктов, рассчитываемой Росстатом. Методология индекса «Пятёрочки» верифицирована Росстатом.

На 31 декабря 2020 года всего работало 16 709 магазинов «Пятерочка».

На основе данных о ценах в торговой сети «Пятёрочка» X5 Retail Group и публикует такие показатели:

- Стоимость продовольственного набора по средним ценам «Пятёрочки» — показатель, который отражает уровень средневзвешенных цен на 33 продукта, включенных в условный (минимальный) продовольственный набор.

- Стоимость продовольственного набора по минимальным ценам «Пятёрочки» — показатель, который учитывает минимальные цены на покупку условного (минимального) набора продуктов в торговой сети «Пятёрочка».

- Индекс «Пятёрочки», который непосредственно отражает соотношение стоимости продовольственного набора по средним ценам «Пятёрочки» и стоимости продовольственного набора Росстата. Для простоты восприятия за 100% принят показатель Росстата, а индекс «Пятёрочки» показывается как доля от 100%.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал