исследования

Вероятность гибели человечества. 95%, что это произойдет к 2710 году. РБК.

- 15 сентября 2016, 14:04

- |

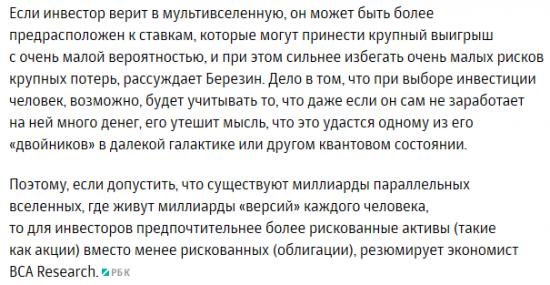

Отсылая вас к первоисточнику => www.rbc.ru/economics/15/09/2016/57d9810e9a794705631f672f?from=newsfeed, хочу отметить финал данной статьи, касающийся инвесторов. << Из доклада канадской компании BCA Research, специализирующейся на инвестиционных исследованиях. >>

.

PS

снова теория о мультивселенных, что напомнило мне фантасмагоричный нелепый фильм (претендент на вынос мозга):

«Инциндент» my-hit.org/film/368261/ — о людях, застрявших в пространственных петлях. Смотришь, понимаешь абсурд, но не можешь выключить…

- комментировать

- Комментарии ( 0 )

Исследование "хвостов" на дневном таймфрейме.

- 27 июля 2016, 18:09

- |

В целом гипотеза заключалась в том, что чем более трендовый инструмент, тем короче тени на его свечках. Это предположение родилось при просмотре графиков Si, и SBRF. Создается такое впечатление, цена на этих инструментах чаще других рисует «ударные» бары с небольшими тенями.

Задача заключалась в том, чтобы определить средние размеры теней в процентах, по отношению к бару, и выявить есть ли какое нибудь различие между инструментами. Для этого берется бар и размер High — Low берется за 100%, затем берется отдельно верхняя и нижняя тень и определяется её процент по отношению ко всему бару. Для верхнего хвоста существует условие при котором если свеча закрылась вверх (белая), то хвост определяется как High-Close, если свеча закрылась вниз (черная), то хвост считается High-Open. Для нижней тени соответственно все на оборот.

( Читать дальше )

Торговые аберрации

- 12 июня 2016, 03:59

- |

Научные исследования, доказывающие, что люди, которые имеют дело с акциями и играют на бирже, хуже психопатов, подвержены влиянию Луны и не нуждаются в здоровом мозге.

Трейдеры эгоистичнее, чем психопатыNoll Th., Scherrer P. (2011) Professionelle Trader in Einer Gefangenendilemma-Situation // Universität St. Gallen

ИССЛЕДОВАНИЕ

В исследовании приняли участие 27 профессиональных трейдеров, работающих на различные швейцарские банки или хедж-фонды, а также контрольная группа из 24 обычных людей. Сначала все добровольцы прошли тест на психопатию, а затем им предложили поиграть с компьютером в известную психологическую игру «дилемма заключенного»: игрок в каждом раунде должен выбрать между двумя вариантами поведения — попыткой кооперации и эгоистичным решением. При этом первый вариант более безопасен и подразумевает доверие к партнеру, а второй — более рискован, но в случае успеха приносит и большую выгоду. По окончании эксперимента ученые сравнили полученные результаты с итогами аналогичного исследования, в котором приняли участие 24 пациента немецких клиник с диагнозом «психопатия», подразумевающем, в частности, неспособность к эмпатии и безответственность.

( Читать дальше )

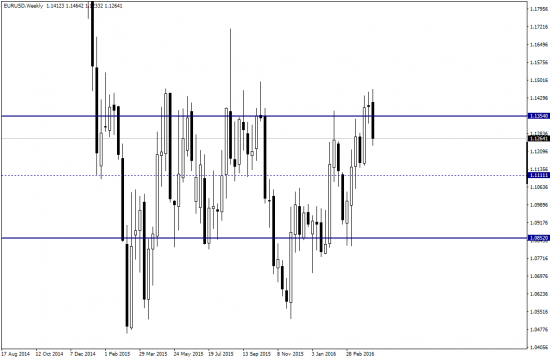

1.1354 - хроника битв

- 14 апреля 2016, 14:29

- |

После провала EURUSD под 1.1354 в январе 2015 года этот уровень стал центром верхней границы широкого коридора.

Предпринималось множество попыток пробития вверх и закрепления. Пока ни одна из них надолго не сработала. В эти весенние дни очередная попытка прорыва.

( Читать дальше )

Разрушители легенд. "Ударный день", Продолжение

- 22 февраля 2016, 15:24

- |

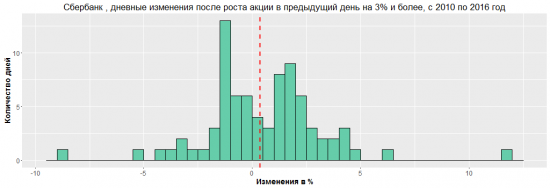

Продолжаем предыдущее исследование. Смотрим как ведут себя акции при большом движении, а точнее при дневном движении на 3%.

Выясним, что лучше:

открывать позиции по ценам закрытия в этот же день или покупать на открытии следующего дня?

Исходные данные: 2010 — 2016 год.

Анализируемые акции: Газпром, Сбербанк, ВТБ

Для начала немного статистики за исследуемый период:

- Газпром, дневные изменения, % — среднее: -0.03791, медиана:-0.08725

- Сбербанк, дневные изменения, % — среднее: -0.005623, медиана: -0.047940

- ВТБ, дневные изменения, % — среднее: -0.01411, медиана: -0.09596

Таким образом, в среднем, покупая выбранные бумаги на открытии и продавая их на закрытии, Вы теряете деньги.

Покупая акции на закрытии в день, когда произошло движение на 3% и удерживая их до закрытия следующего дня, мы получим следующие результаты (красным штрихом на графике обозначена медиана):

( Читать дальше )

Разрушители легенд. "Ударный день"

- 20 февраля 2016, 13:22

- |

У Александра Резвякова есть концепция «ударного дня». Если сильно обобщить, то это день с сильным движением в направлении тренда.

Так как определение тренда сильно зависит от таймфрейма, мы решили посмотреть, что происходит с бумагами на следующий день после дневных изменений на 3 и более %.

Тесты за 2010 — 2016 год. (красным штрихом на графике обозначена медиана).

Сбербанк

Рост на 3 и более %

( Читать дальше )

3 исследования, о результатах которых должен знать каждый инвестор

- 15 июня 2015, 16:34

- |

В итоге твой капитал беззащитен, а ты уязвим. К чему я веду? К тому, что, не зная себя, своих слабостей и, если хотите, пороков, на рынке не выжить. А если и выжить, то едва выносимой ценой. Вы готовы ее заплатить? Если нет, то начните с того, что изучите себя и приучитесь следить не только за рынком, но за самим собой.

Распознайте свои ловушки эмоций, мышления и решите, как будете их обходить. О каких ловушках, собственно, речь? Прежде всего о тех, что называют когнитивными искажениями. Частично о них и других обманных эффектах я пишу здесь:

( Читать дальше )

О прогнозировании движения индекса РТС

- 04 февраля 2015, 18:16

- |

Расчлените каждую изучаемую вами задачу на столько частей, сколько сможете и на сколько это потребуется вам, чтобы их было легко решить. (Декарт)

Это правило Декарта малоэфективно, так как искусство разделения остается неподдающимся толкованию (Лейбниц)

В предыдущих постах в общих чертах были описаны основные научно-методические подходы, которые можно использовать при составлении прогноза по движению котировок какого-либо финансового инструмента. В связи с тем, что я на протяжении уже многих лет по большей части работаю с фьючерсом на индекс РТС, то для меня наибольший интерес представляет прогнозирование изменения значений индекса РТС.

Индекс РТС – композитный индекс российского фондового рынка, рассчитываемый ОАО «ММВБ-РТС». Существует методика расчета данного индекса, размещенная на сайте биржи, в которой хорошо представлено каким образом рассчитывается значение индекса. Теперь попытаемся выяснить как можно спрогнозировать «движение» индекса и разобраться под влиянием каких факторов происходит изменение его значений. Основные факторы, под влиянием которых происходит формирование значений индекса РТС, во время торговой сессии, можно представить следующим образом (рис. 1):

( Читать дальше )

Любопытненькие исследования

- 26 ноября 2014, 14:05

- |

Психологический эксперимент швейцарских и американских ученых показал, что нормы и ценности банковской культуры благоприятствуют мошенническим поступкам. Результаты исследования представлены в журнале Nature.Чтобы выявить, насколько работа в банке поощряет людей быть бесчестными, ученые привлекли в качестве добровольцев 128 сотрудников крупного международного банка. Людей в случайном порядке разбили на две группы. Членов первой подробно опросили об их профессиональных обязанностях. Членам второй, контрольной группы, задавали вопросы общего характера («Насколько часто вы смотрите телевизор?», например).Потом добровольцам предложили подбрасывать монетку десять раз подряд. Перед каждым броском им сообщали, принесет денежный приз орел или решка. В контрольной группе сообщили о 51,6 процента выигрышных бросков, а в экспериментальной — о 58,2 процента. Как оказалось, четверть участников экспериментальной группы (тем, кому активно напоминали об их профессии) сжульничала. Такой эффект наблюдался только среди банковских служащих: аналогичный эксперимент с участием представителей других профессий не показал скачка в бесчестном поведении.

( Читать дальше )

Почему супермассив данных никогда не заменит исследование рынка. (by Allan Fromen)

- 31 октября 2014, 09:23

- |

Не легко быть исследователем в наши дни. В новостях и блогах нет недостатка в статьях доказывающих уход исследований рынка в прошлое или о том, как супермассивы данных превратят исследования в устаревший вид деятельности. Согласно этим экспертным мнениям, в то время как в прошлом мы страдали от недостатка данных - и, таким образом, была необходимость в исследовании рынка, чтобы заполнить пробелы в знаниях, сегодня нам посчастливилось иметь обилие информации. В результате, с правильными методами обработки гор данных и толикой таланта для их просеивания, на все наши вопросы будут даны ответы, и исследования рынка могут, наконец, поклониться и уйти со сцены.

Ерунда.

Для начала, позвольте мне сделать необходимую ремарку. Я ни в коем случае не выступаю против супермассивов данных. На самом деле, я очень взволнован крупными и богатыми наборами данных, которые, мы надеемся, приведут к новым знаниям и интересным идеям. Моя точка зрения состоит в том, что супермассивы данных не являются панацеей. Они могут рассказать нам, что произошло в прошлом, и, возможно, вывести будущие события, но они имеют ограниченные возможности объяснить, ПОЧЕМУ что-то произошло. Без понимания ПОЧЕМУ, супермассивы данных не обладают значительной практической ценностью.

Чтобы проиллюстрировать это, давайте сосредоточимся на двух компаниях обладающих крупнейшими массивами данных в мире.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал