ключевая ставка ЦБ РФ

размещение ОФЗ 03 февраля 2021г.: интерес к рублю и к ОФЗ падает.

- 03 февраля 2021, 14:01

- |

с постоянным купонным доходом серии 26233 с погашением в июле 2035 года на

9,724 миллиарда рублей при спросе в 24,858 миллиарда рублей.

Цена отсечения составила 94% от номинала, средневзвешенная цена — 94,2508% от номинала.

Доходность по цене отсечения составила 6,87% годовых, средневзвешенная доходность — 6,84% годовых.

Напоминаю: ключевая ставка ЦБ РФ = 4,25%.

Доходность по ОФЗ на размещении растет, объемы ниже плановых.

RGBI среднесрочно падает.

Сейчас RGBI (индекс ОФЗ) = 150,56 (-0,28%).

ВЫВОД: интерес к рублю и к ОФЗ падает.

- комментировать

- ★1

- Комментарии ( 5 )

Минэкономразвития России ожидает инфляцию в размере 4,8% по итогам 2020 года

- 13 декабря 2020, 17:36

- |

tass.ru/ekonomika/10244265?utm_source=yxnews&utm_medium=desktop

18 декабря 2020 года Заседание Совета директоров по денежно-кредитной политике

Пресс-релиз по ключевой ставке*

(Предполагаемое время публикации пресс-релиза — 13:30 по московскому времени)

Календарь решений по ключевой ставке

cbr.ru/DKP/cal_mp/

текущее значение ключевой ставки: 4,25%, прогноз ЦБ по инфляции на конец 2021 года был 3,5-4,0%

— значит — ожидать снижения ключевой ставки в этом и следующем году нельзя

Влияние ключевой ставки на экономику

*

( Читать дальше )

Сегодня Банк России объявит значение ключевой ставки. Консенсус за ее заметное снижение

- 19 июня 2020, 07:43

- |

Монетарные власти развиты стран уже опустили денежные ставки на нулевые уровни и сейчас в основном сосредоточены на скупке активов для стабилизации рынков и создания условий для рестарта экономик. Скупка – производная от накопления госдолга. Госдолг может накапливаться ускоренными темпами только при нулевых или низких ставках.

Так что сохранение низких ставок по всему миру – обстоятельство на перспективу, как минимум, ближайших месяцев.

Россия с ключевой ставкой на уровне 5,5% выбивается из сложившейся системы. Учитывая низкий госдолг, ЦБ может позволить себе дальнейшее снижение широким шагом. И, конечно, позволит, судя по частым и весьма прямым намекам. Вопрос, будет ли это сегодня -0,75 или -1 б.п. А до конца года волне можем получить ставку ниже нынешнего таргета по инфляции (он равен 4%), в районе 3-3,5%. Хотя загадывать на полгода вперед – дело пока бесполезное.

Не ждал бы ослабления рубля от снижения ставки. Не уверен, что для рынка акций ее ожидаемое снижение станет фактором роста. Тогда как рынок облигаций наверняка получит стимул к снижению доходностей: в выигрыше, в моем понимании, окажутся длинные выпуски ОФЗ и широкий спектр корпоративных облигаций, включая высокодоходный сегмент.

( Читать дальше )

Банки и денежный рынок.

- 16 июня 2020, 13:20

- |

По данным последней отчетности — на 01.05.2020 — тренд на ухудшение показателей большинства банков продолжился.

По отчетности на 1.03 — среди наших (банков-контрагентов на которые установлены лимиты (это ± соответстует ТОП50) только у 3х банков текущая ликвидность (Активы до 30 дней/Пассивы до 30 дней) была в «желтой» зоне.

По отчетности на 01.05 — 10 банков пополнили «желтую» зону, а один даже смог пройти в «красную». Кстати, это крупный госбанк.

Тренд на снижение ключевой ставки продолжается, это так или иначе отражается на маржинальности банковского бизнеса.

Отмечаю, что исходя из данных балансов (ежемесячная 101 форма) видно, что банки начинают более активно работать с банковскими гарантиями.

У многих, особенно иностранных «дочек», показатель БГ/капитал (91315П — внебаланс. 101ф. / ст. 000 — 123 ф.) стал выше 1. Что характерно для «желтой» зоня.

Превышение этим показателем значения в 1,5 — может привести к тому, что «Око Саурона» ЦБ РФ может применить к банку определенные меры. Как это было с КБ Восточным, когда у него примерно за год данный показатель с «катастрофически красного» упал на показатель 0,73, что соответстует нормальному уровню.

( Читать дальше )

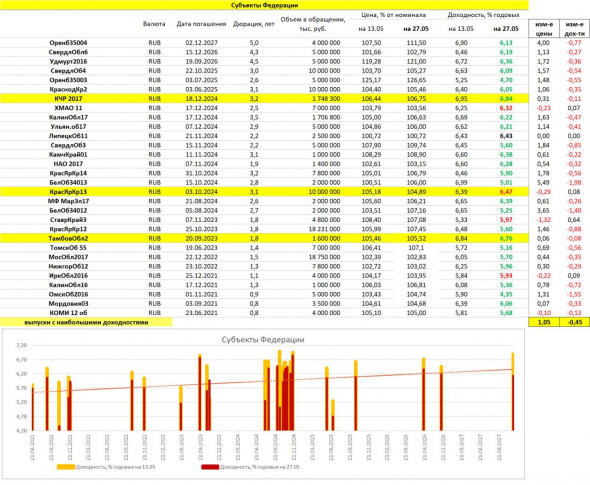

PRObondsмонитор. Доходности ОФЗ и облигаций субъектов федерации. К понижению ключевой ставки готовы!

- 28 мая 2020, 07:00

- |

К понижению ключевой ставки готовы! Это про ОФЗ. Облигации субъектов федерации еще в процессе подготовки. Заметьте, в маросекторе ОФЗ все ставки первых десяти лет до погашения (бумаги с гашением до 2030 года) ниже нынешнего ключевого значения. Доходности федерального госдолга позволяют Банку России выбирать следующее значение ключевой ставки – 5% или 4,5% – спокойно взвешенно. Так или иначе, инфляция превышает 3% и с легкостью может приблизиться к Банком России же заданному 4%-ному таргету. При ключевой ставке в 4,5%, да даже и в 5% денежно-кредитная политика становится не только мягкой, но и рискованной. Как больше риска несут и сами ОФЗ. Хотя на фоне госдолгов развитых стран риски не чрезмерны. Они просто есть. Субфедеральные бумаги – в догоняющих. Наверно, если продолжать хранить деньги в госбумагах, то все же в региональных.

( Читать дальше )

Коротко о главном на 27.04.2020

- 27 апреля 2020, 06:13

- |

- Банк России принял решение снизить ключевую ставку до 5,5% годовых. Регулятор допускает возможность дальнейшего снижения ключевой ставки на ближайших заседаниях

- «Детский мир» проведет сбор заявок 28 апреля с 11 до 15 часов по московскому времени

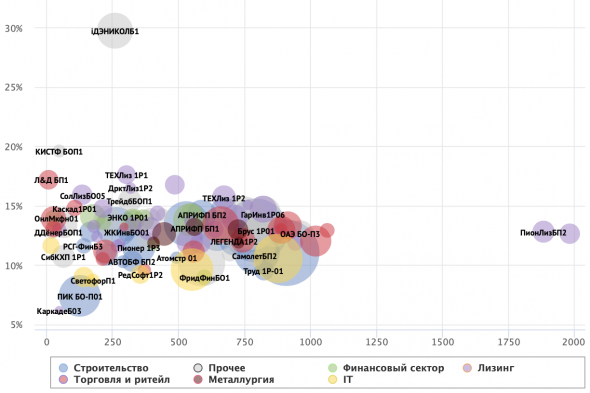

- «Пионер-Лизинг» установил ставку купона на следующий период на уровне 12% годовых

- «СофтЛайн Трейд» получил кредитный рейтинг облигаций серии 001Р-03 на уровне ruBBB. Агентство — РА Эксперт

Подробнее о событиях и эмитентах на boomin.ru

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен – в ВДОграфе

( Читать дальше )

Ключевая ставка, видимо, снизится на 0,5%. Рубль не проиграет. Выиграть должны высокодоходные облигации

- 23 апреля 2020, 07:43

- |

Ожидания изменения ключевой ставки Банка России 24 апреля 2020 года. Данные Bloomberg

В пятницу Банк России снизит ставку. Само утверждение почти не обсуждается. Обсуждается разве что величина шага. И, видимо, это 0,5%, т.е. снижение с 6,0% до 5,5%. Даже месяц назад снижение рублевой ставки при падающем рубле воспринималось бы как экзотика. Но в последние дни ставки снизили несколько центральных банков, в частности банки Китая, Мексики и Турции. Борьба с экономическими проблемами монетарными методами продолжается. И пусть продолжается. Не особенно особенно действенно, но вроде бы и не лишне.

Ждать ли дальнейшего ослабления рубля после завтрашнего снижения? Вряд ли. Рубль и так дешев, а валютные ослабления имеют общий характер, и в близкой перспективе мы может увидеть еще и доллар с отрицательными ставками. А вот облигационный рынок России в выигрыше. ОФЗ, особенно длинные, растут на опережение. Падал по ставкам и корпоративный сектор.

( Читать дальше )

Ставка на снижение ставки

- 17 апреля 2020, 11:17

- |

Эльвира только что на пресс-конференции заявила, что на ближайшем заседании ЦБ на следующей неделе будет рассмотрена (и, думаю, скорее всего будет реализована) возможность снижения ключевой ставки!

Всем успехов в торгах.

РБК: Дерипаска хочет, чтобы ЦБ снижал ставку. Прав ли он?

- 25 марта 2020, 11:40

- |

Подробнее на РБК:

www.rbc.ru/finances/24/03/2020/5e7a6c6d9a794786d2ceadd3?from=from_main

Вкратце: Олег Дерипаска считает, что Банк России должен понизить ставку, чтобы поддержать экономику в ситуации пандемии коронавируса. В свою очередь, ЦБ не только не собирается понижать ставку, но и наоборот, рассматривает вариант ее повышения. В последние несколько лет основной целью ЦБ является сдерживание роста цен (инфляции) на уровне 4%. Однако понятно, что в текущей ситуации на первый план выходят ВВП и безработица, особенно последний индикатор, имеющий огромную социальную значимость. Так может ли снижение ключевой ставки поддержать экономику в период пандемии короновируса и после нее?

Вероятно, мировая рецессия вследствие пандемии коронавируса случится и затронет множество развивающихся стран, в том числе и Россию. Однако этот кризис не будет вызван проблемами в финансовом секторе или фундаментальными сбоями в экономике. Основным источником кризиса станет не шок спроса, а шок предложения в мире. Ограничения, накладываемые на бизнес из-за распространение вируса, уже приводят и будут приводить к обрыву цепочек поставок (сторона предложения) и снижению спроса на определенные товары и услуги (не является фундаментальной проблемой). Срыв цепочек может оказать длительный эффект на фирмы, подрывая их операционную деятельность, планирование и, главное, лишая выручки. Лишь в дополнение к этому снижается и будет снижаться спрос на перевозки, сферу развлечений и прочее. Однако этот спрос должен быстро восстановиться, когда пандемия закончится, так как он не вызван фундаментальными сдвигами в доходах или предпочтениях людей.

( Читать дальше )

Делаем прогнозы на изменение ключевой ставки!!!! Ставки приветствуются!!!

- 19 марта 2020, 12:46

- |

КМК, будет +0,5%. Больше побоятся, а меньше нельзя.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал