ключевая ставка ЦБ РФ

Сценарий начала цикла снижения ставки во II п/г 25 г. остается базовым, в результате можно рекомендовать постепенное увеличение в портфеле облигаций с фиксированной ставкой - ПСБ

- 11 февраля 2025, 10:11

- |

В понедельник индекс RGBI, открывшись ростом, завершил торговый день без изменений на отметке 103,3 пункта. Восстановление индекса пока дается непросто – на рынке сохраняется скептицизм, как относительно устойчивости тренда по снижению недельной инфляции, так и более долгосрочных геополитических рисков.

Важным фактором для ЦБ могут стать данные по инфляции, которые выйдут в среду вечером, однако кардинально, скорее всего на решение регулятора повлиять не смогут. Ожидаем сохранение, как ставки, так и сигнала ЦБ. При этом основное внимание инвесторов будет на прогнозе среднего уровня «ключа» — на наш взгляд, в текущих условиях ЦБ пока не станет обнадеживать рынок скорым смягчением ДКП. Вместе с тем, сценарий начала цикла снижения ставки во II п/г 2025 г. остается базовым, в результате чего можно рекомендовать постепенное увеличение в портфеле облигаций с фиксированной ставкой. Не является ИИР

- комментировать

- Комментарии ( 2 )

Шохин: снижение ставки возможно не ранее апреля 2025 года, когда можно будет оценить влияние предыдущих мер на экономику – Интерфакс

- 11 февраля 2025, 08:48

- |

Глава Российского союза промышленников и предпринимателей (РСПП) Александр Шохин выразил мнение, что на ближайшем заседании совета директоров Банка России, запланированном на 14 февраля, ключевая ставка останется на прежнем уровне. Он считает, что Центральный банк должен продолжить мониторинг влияния текущей ставки и регуляторных мер на экономику, чтобы выработать сбалансированную денежно-кредитную и бюджетно-финансовую политику.

Шохин отметил, что в условиях неопределенности в экономике, а также разноречивых сигналов — замедление инвестиционной активности с одной стороны и рост индекса деловой активности (PMI) с другой — повышение ставки в феврале маловероятно. Он также добавил, что снижение ставки возможно не ранее апреля 2025 года, когда можно будет оценить влияние предыдущих мер на экономику и принять более обоснованное решение.

Ранее, в декабре 2024 года, Банк России оставил ключевую ставку на уровне 21% вместо ожидаемого повышения, что, по мнению Шохина, было разумным решением, позволяющим оценить последствия предыдущих изменений ставки.

( Читать дальше )

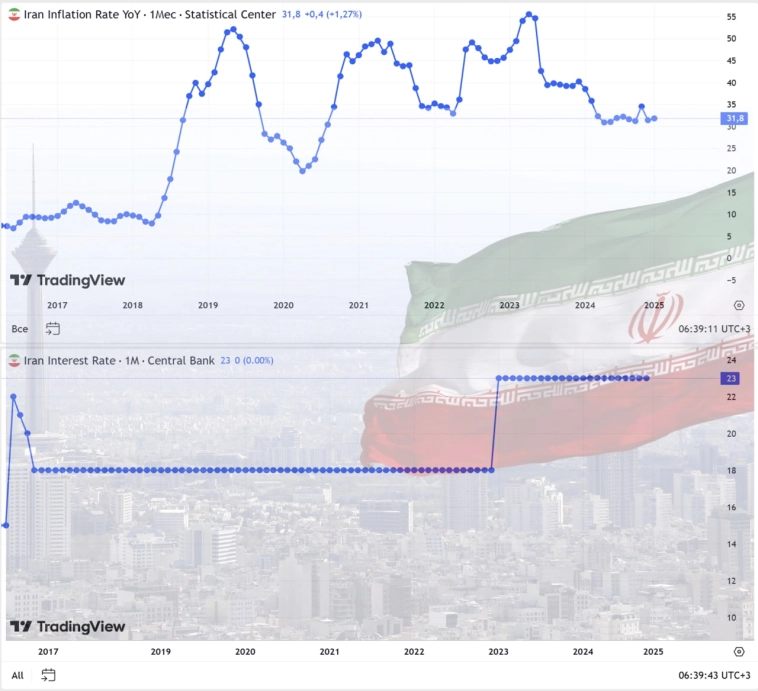

О будущем ключевой ставки на примере Ирана

- 11 февраля 2025, 06:47

- |

На вопрос, как поступит Банк России с ключевой ставкой в эту пятницу, все, наверно, себе ответили. Что сохранит. Или так ответило большинство. Регулятор, бывает, придерживается консенсуса мнений.

Но пройдет весна, наступит лето, и что в перспективе?

Сложно считать нынешний 21% устойчивым значением. Да, пока есть некоторый баланс. Инфляция закрепилась на 10% (или преодолела 10%). Кредиты сокращаются. Рубль вернулся на уровни октября. Но и рубль может потерять опору, и кредиты свалиться в штопор. Какой может быть реакция ЦБ?

Есть пример, • Иран, где с подобными нашим препятствиями столкнулись давно. И свой выбор сделали, в пользу слабой валюты и сохранения возможностей для экономического роста. Ключевая ставка там еще выше, 23%. Но при официальной инфляции между 30 и 40%.

Российская экономика по номинальному ВВП втрое крупнее иранской, а российский ЦБ не раз демонстрировал готовность бороться с инфляцией как главным макроэкономическим злом.

Однако и с поправками на различия пример Ирана показателен.

( Читать дальше )

🧊 ИНФЛЯЦИЯ – снижение темпов 3 неделю подряд. Почему банки начали резать проценты по вкладам, и чего ждать от заседания ЦБ?

- 10 февраля 2025, 21:05

- |

Новый выпуск подкаста от инвест-канала «Fond&Flow»

Написал для вас пост — "как заработать на рынке после последнего заседания ЦБ", а также разобрал самые глупые ошибки, которые совершают в период кризиса в России. Все идеи на канале, подпишись чтобы не пропустить ничего интересного! У нас уютно❤️

☕#98. За чашкой чая…

Ну вот и наступила неделя перед заседанием Центрального банка, а это всегда событие интересное

К заседанию подходим с довольно хорошим багажом «оптимизма». Как минимум, уже имеем довольно неплохое снижение темпов роста третью неделю подряд. По официальным данным, цены снижаются, а рынок и аналитики всё больше закладывают в котировки мягкость будущей политики ЦБ.

Что нового в данных❓

- 🔹 Недельная инфляция — 0,16%. Третья неделя подряд темпы снижаются (было 0,22% и 0,25% ранее). Снова обновляем рекорд снижения темпа с декабря прошлого года. Для февраля — однозначно позитив. Таким темпами в следующий раз могут и ноль нарисовать.

( Читать дальше )

Российский рынок преодолел 3 000 пунктов! Куда акции пойдут дальше?

- 10 февраля 2025, 21:04

- |

📈 Индекс Мосбиржи преодолел отметку в 3 000 пунктов!

Поздравляю всех настоящих инвесторов, кто выкупал рынок в сентябре-декабре у тех, кто продавал прекрасные бизнесы по бросовой цене, мы уже отлично заработали.

Вы знаете, что чаще я разбираю конкретные активы и редко даю общие комментарии по рынку. Это так, потому что краткосрочно рынок непредсказуем, поэтому я без прогнозов движения цен отмечу некоторые тенденции, которые наблюдаю:

➡️В фокусе переговоры. Индекс украинских акций, который торгуется в Польше, вырос на 100% с выборов Президента США, последние дни этот индекс растет с ускорением на повышенных объемах (это явная ставка кого-то на мир, в конце 2021 и начале 2022 этот индекс безостановочно падал, я связываю такую динамику с доступом на этот рынок зарубежных инвесторов);

➡️ Инфляция замедляется (поглядите динамику последних 4 недель). И, я считаю, что вероятность ее замедления дальше – высокая. Кредитование замедляется (завтра рынок увидит отчет Сбера и убедится в этом), февраль-март – исторически низкий сезон, доллар скорректировался, в производстве дела так себе (отчеты металлургов – плохие).

( Читать дальше )

Ожидания по ставке RUSFAR RGBI

- 10 февраля 2025, 20:09

- |

(оптимизм был на данных по недельной инфляции,

ИНФЛЯЦИЯ В РФ С 28 ЯНВАРЯ ПО 3 ФЕВРАЛЯ СОСТАВИЛА 0,16% ПОСЛЕ 0,22% С 21 ПО 27 ЯНВАРЯ),

RGBI немного откатил назад и сейчас в боковике.

По дневным

RUSFAR

( Читать дальше )

Ставку понизить на 1% .

- 10 февраля 2025, 18:18

- |

Иначе валютная доходность при стабильном рубле уже 21-22%+ в облигах. А при резко укрепляющемся рубле 25-30%+. Что недопустимо и является аномалией.

🏛 Чего ожидать от пятничного заседания ЦБ?

- 10 февраля 2025, 17:14

- |

Большинство аналитиков сейчас сходятся во мнении, что на ближайшем заседании регулятор оставит ключевую ставку на уровне в 21%.

❓ Но какие есть на это причины?

✅Хоть инфляция всё ещё высока, но её рост замедляется.

✅Не менее важное кредитование также сбавляет обороты.

И оба фактора говорят о том, что жёсткая ДКП уже приносит свои плоды, а её ужесточение уже не имеет смысла.

Разумеется, полностью исключить вариант повышения ставки нельзя.

Вспомните прошлое заседание, когда все ожидали повышения до 23% 😁

2️⃣1️⃣ Но пока что я остаюсь при своём мнении: 21% – наиболее вероятный сценарий.

О чем говорят тренды? #3

- 10 февраля 2025, 16:48

- |

🕯 Друзья, вновь разбираем бюллетень Департамента исследований и прогнозирования ЦБ РФ. На этот раз ответим на вопрос, фондовый рынок рванул вверх? Какие компании могут выстрелить, а какие вот-вот провалятся?

✨ Российский рынок акций: когда начнется «золотой век»?

📈 Российский фондовый рынок продолжает удивлять. Индекс МосБиржи уже несколько раз ставил новые рекорды, а отдельные акции взлетели на 30-50% за последние месяцы. Но вопрос главный: это только начало большого роста или нас ждет жесткая коррекция? Давайте разберемся, какие компании сейчас в тренде, что может подтолкнуть рынок вверх и где спрятаны риски.

❓Почему рынок растет?

🔹 Ставки по вкладам и облигациям начнут снижаться. Пока что банковские депозиты дают 19-21% годовых, но как только ЦБ начнет понижать ключевую ставку, доходность вкладов и облигаций снизится. Это приведет к перетоку денег на фондовый рынок, так как инвесторы будут искать альтернативные способы заработать.

🔹 Рекордные дивиденды. Российские компании показали рекордные прибыли в 2024 году и щедро делятся с инвесторами. Дивидендная доходность отдельных компаний уже превышает 15-20% годовых. Это делает рынок привлекательным даже для консервативных инвесторов, которые раньше сидели во вкладах.

( Читать дальше )

Может инсайдеры скупают рынок ММВБ в преддверии заседания ЦБ?!

- 10 февраля 2025, 16:34

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал