ключевая ставка цб рф

🏛Помимо геополитики, на горизонте у нас ЦБ, решение по ставке.

- 21 апреля 2025, 14:09

- |

Напомню вам также про еще один фактор недели!🤝

🏛Помимо геополитики, на горизонте у нас ЦБ, решение по ставке.

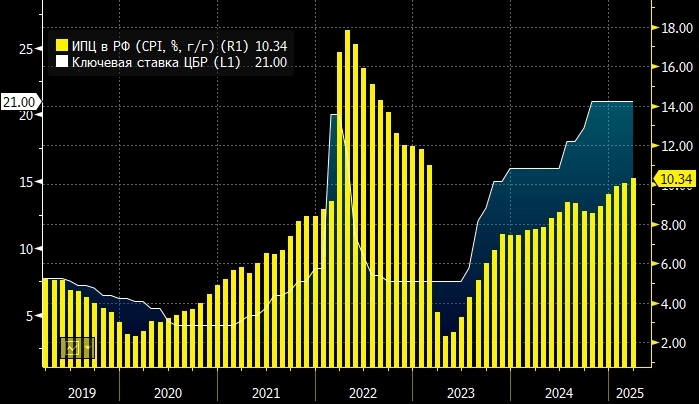

✉️Консенсус склоняется к ставке без изменений на уровне 21%, с чем я полностью согласен.

Причин повышать/снижать ставку я сейчас не нахожу!

🗣Кредитование замедляется, это видно по последним отчетам, инфляция ходит в «адекватных» на данный момент рамках. Но риски перегреть/переохладить экономику остаются.

Сам факт собрания может влиять на рынок лишь косвенно, в пятницу, можем увидеть лишь повышенную локальную волатильность.

В общем, неделька интересная и насыщенная 💯

t.me/+6Q2QfEI1JRIyYTcy — мой канал, где новости, аналитика и торговые идеи появляются быстрее, чем где-либо, что позволяет принимать решения своевременно. Присоединяйтесь!

- комментировать

- Комментарии ( 0 )

Эксперт рассказал, какое решение примет ЦБ 25 апреля

- 21 апреля 2025, 12:44

- |

ЦБ РФ, скорее всего, оставит ключевую ставку на уровне 21% на заседании 25 апреля — банк «Русский Стандарт»

ЦБ РФ, скорее всего, оставит ключевую ставку на уровне 21% на заседании 25 апреля, полагает директор департамента операций на финансовых рынках банка «Русский Стандарт» Максим Тимошенко.

«Наш базовый прогноз — на ближайшем заседании 25 апреля Банк России оставит ставку неизменной на уровне 21%. Несмотря на снижение инфляционных ожиданий в марте, отмечается рост цен в сфере услуг. Очевидно, что с учетом майских праздников спрос на услуги (в частности путешествия, вне зависимости от географии) будет повышенным. Все это говорит о преобладании проинфляционных рисков. В такой ситуации у Банка России практически нет аргументов в пользу снижения ставки, до момента пока не появится статистика, уверенно говорящая и стабильном „заякорении“ инфляционных ожиданий», — пишет эксперт.

На взгляд Тимошенко, говорить о снижении ставки в первой половине 2025 года пока не приходится.

( Читать дальше )

В 2 раза увеличилось число аналитиков прогнозирующих снижение ставки ЦБ 25 апреля.

- 21 апреля 2025, 10:33

- |

На заседании 25 апреля Банк России оставит ключевую ставку на рекордном уровне — 21% годовых, считает большинство участников консенсус-прогноза РБК — аналитиков крупных российских банков и инвестиционных компаний. При этом есть те, кто допускает снижение показателя на ближайшем заседании.

Сценарий с сохранением ставки ЦБ прогнозируют 26 из 30 участников опроса. По мнению еще четырех аналитиков, все факторы указывают на то, что регулятору необходимо перейти к смягчению денежно-кредитной политики (ДКП) уже в апреле.

Дополнительного ужесточения не ожидает ни один участник опроса, но ряд экспертов не исключают, что вариант с повышением ставки может быть на столе у совета директоров Банка России.

Дольше всего ключевая ставка в России оставалась неизменной с сентября 2022 года по июль 2023-го — шесть заседаний совета директоров ЦБ подряд.ЕЖ.

P.S. Недавно из 21 эксперта, только 1 давал понижение ставки( smart-lab.ru/blog/1143227.php ), и вот сегодня из 30 аналитиков уже 4 эксперта прогнозируют понижение.

( Читать дальше )

Долгосрочно сохраняем позитивные ожидания по рынку ОФЗ-ПД и ждем начало снижения ключевой ставки во 2П25 г. - ПСБ

- 21 апреля 2025, 10:14

- |

Индекс RGBI завершил прошлую неделю практически без изменений у отметки 108 пунктов. Статистика по росту инфляционных ожиданий населения в апреле, а также противоречивые заявления официальных лиц в части геополитики не позволили котировкам госбумаг продолжить восстановление.

На текущей неделе ожидаем, что инвесторы будут находиться в преимущественно выжидательной позиции в преддверии пятничного заседания ЦБ и триггеров со стороны геополитики – статистика и события прошлой недели повышаю интригу, как в итогах заседания регулятора, так и в прогрессе переговорного процесса.

Долгосрочно мы сохраняем позитивные ожидания по рынку ОФЗ-ПД – начало снижение ключевой ставки по II п/г 2025 года остается нашим базовым сценарием.

Давление на ЦБ растёт

- 20 апреля 2025, 22:27

- |

непрофессиональной) нетерпеливости в сегодняшней трудной ситуации. Граждане, поймите, пжл, вот что: ЦБ лучше знает, что такое денежная масса, что такое скорость обращения денег, что такое ключевая ставка, как спрос влияет на инфляцию, чем все мы и чем Правительство. Помимо этого, вспомните, что с 2000 года по 2025 год ни разу действия ЦБ не являлись причиной рецессии. Если хотите здорового роста экономики, то к ЦБ приставать не нужно, это давление очень и очень опасно.

Снижение ставки на -1-2% 25 апреля 2025 года (частное мнение)

- 20 апреля 2025, 17:43

- |

Общий сентимент на ближайшее заседание 25 апреля 2025 года по ключевой ставке за сохранение ставки на текущих как можно дольше по времени.

Вспомним прошлый сентимент на повышение ставки и посадка в лужу всех аналитиков банков и инвест домов. Земля круглая — история повторяется.

В одни моменты время тянется тягуче долго и вяло а в какие то моменты ускоряется настолько что сознание не успевает перестроиться и принять перемены произошедшие внезапно. Теперь по фактам.

1. Завод Камаз встал.

2. Завод Автоваз встает на днях.

Полное затоваривание складов при минимальном спросе (в прессе объяснят плановым оплачиваемым отпуском для сотрудников)

3. Рынок недвижимости встал.

Под нож все новые инвестиционные проекты. Для продолжения текущих проектов распродают участки с будущих. Ипотека умерла. Дефолт продавцов в отсутствии спроса неизбежен.

4. Спрос на маркетплейсах минимальный.

Для снижения издержек начали завозить мигрантов на склады маркетплейсов гарантируя самую минимальную возможную оплату.

( Читать дальше )

Если бы не давление на Набиуллину некоторых людей, она бы повысила ставку до 25%

- 20 апреля 2025, 17:35

- |

Если бы не давление на Набиуллину, она бы повысила ставку до 25%.

Как не крути инфляция замедляется медленно.

Георгий Бовт: Есть ненулевой шанс на снижение ключевой ставки уже в апреле....

- 20 апреля 2025, 13:23

- |

Георгий Бовт, политолог.

Георгий Бовт, политолог. В декабре многие ожидали, что ЦБ даже повысит ее на фоне проблем с инфляцией, но регулятор не стал ужесточать денежно-кредитную политику (ДКП).

( Читать дальше )

Заседание ЦБ по ставке — в следующую пятницу. Чего ждать инвесторам?

- 18 апреля 2025, 17:04

- |

По мнению главного экономиста ВТБ Родиона Латыпова, Банк России сохранит ключевую ставку на уровне 21%.

В первом квартале 2025 года темпы инфляции существенно замедлились по сравнению с четвёртым кварталом 2024. Произошедшее укрепление рубля — дезинфляционный фактор. Кроме того, по итогам марта заметно замедлились темпы роста денежных агрегатов.

Тем не менее, текущие темпы инфляции в наиболее устойчивых компонентах корзины — нерегулируемых услугах — остаются двузначными. Инфляционные ожидания населения в апреле немного выросли. Вместе с тем снижение цен на нефть после введения тарифных ограничений может создавать проинфляционные риски.

Риторика Банка России в преддверии недели тишины также согласуется с тем, что регулятор предпочтет оставаться осторожным.

Инфляционные ожидания находятся на крайне высоком уровне, что ставит под сомнение смягчение сигнала ЦБ в следующую пятницу - ПСБ

- 18 апреля 2025, 16:50

- |

В апреле инфляционные ожидания неожиданно выросли до 13,1% с 12,9% месяцем ранее. При этом наблюдаемая населением инфляция сократилась впервые с сентября прошлого года (до 15,9% с 16,5%), что коррелирует с текущим торможением роста цен.

Рост инфляционных ожиданий произошел за счет граждан, имеющих сбережения (до 12,4% с 11%). В феврале-марте инфляционные ожидания этой категории граждан снижались.

Инфляционные ожидания граждан без сбережений, напротив, заметно снизились — до 13,9% с 15,1%, обновив минимумы с сентября 2024 года.

Инфляционные ожидания находятся на крайне высоком уровне. ЦБ РФ неоднократно подчеркивал, что смягчение ДКП возможно только при устойчивом снижении этого показателя. Вышедшие данные ставят под сомнение смягчение сигнала ЦБ в отношении кредитно-денежной политики в следующую пятницу.

Источник

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал