котировки

Волновой анализ. Евро и Фунт на 08/12/2014

- 08 декабря 2014, 13:49

- |

Евро

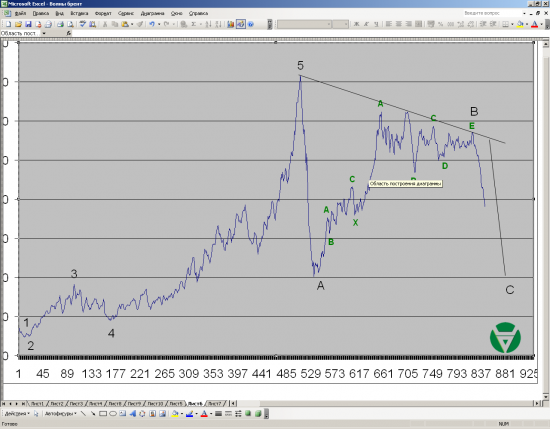

Наиболее вероятная структура сиреневой 4-й волны плоская коррекция + треугольник с малой Х-волной. Дальнейшее развитие событий является 5-й сиреневой волной терминала, представляющего собой жёлтую волну С. Эта волна близка к завершению. Дальнейший сценарий развития событий после окончания текущей волны остаётся без изменений.

Фунт

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Волновой анализ. Евро и Фунт на 01/12/2014

- 01 декабря 2014, 14:56

- |

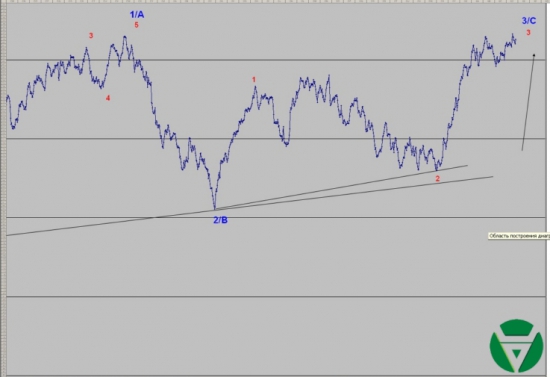

Гипотеза об окончании зелёной волны А остаётся в силе. Локальный участок восходящего движения можно даже признать самостоятельным импульсом. Однако целевая сигнальная линия до сих пор не пробита. Это может указывать на то, что текущие колебания являются либо частью сиреневой волны 5, либо частью сиреневой волны 4. Независимо от этих обстоятельств общий сценарий остаётся неизменным – после завершения текущей жёлтой волны С нас ожидает начало восходящего движения с целями в районе 1,31.

( Читать дальше )

Волновой анализ. Нефть и ММВБ на 01/12/2014

- 01 декабря 2014, 14:51

- |

Нефть

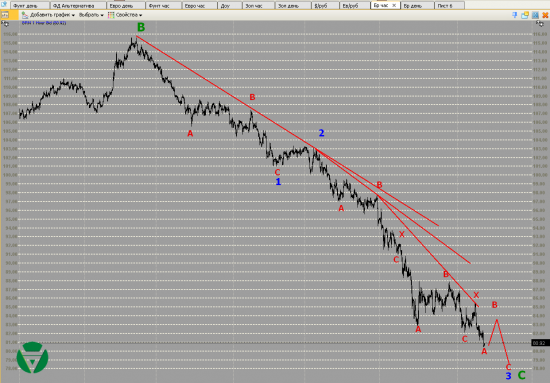

Целевая сигнальная линия, которая должна была подтвердить окончание синей 3-й волны, так и не была пробита. Вместо этого цена ушла вниз. Это означает, что синяя 3-я волна ещё не закончена, а волны, входящие в её состав нуждаются в перегруппировке. Предварительная оценка позволяет выделить двойной зигзаг с терминалом в качестве волны С второго зигзага. Это означает, что синяя 3-я волна может быть завершена вместе с этим терминалом, а может продолжаться в виде тройного зигзага, либо двойного зигзага + треугольник. В любом случае для выдвижения гипотез об окончании синей 3-й волны придётся ждать развития событий. А вот в долгосрочную разметку точно можно внести некоторые изменения.

( Читать дальше )

Волновой анализ. Нефть и ММВБ на 21/11/2014

- 21 ноября 2014, 14:22

- |

Гипотеза о завершении тройного зигзага, играющего роль синей волны 3 пока актуальна, но не подтверждена пробитием ближайшей сигнальной линии. Поэтому остаётся лишь ожидать развития событий. Базовый вариант предполагает формирование восходящей коррекционной модели с целями в районе 87 – 93 доллара за баррель. Наиболее вероятный сценарий дальнейшего развития событий показан на графике.

ММВБ

( Читать дальше )

Волновой анализ. Евро и Фунт на 21/11/2014

- 21 ноября 2014, 14:17

- |

Первое подтверждение окончания нисходящей модели в виде пробития первой сигнальной лини получено, однако вероятность того, что 4-я сиреневая волна ещё не завершена сохраняется. Если гипотеза об окончании плоской коррекции, обозначенной как зелёная волна А, верна, то восходящее движение должно развиваться без обновления сложившихся минимумов. По структуре этого движения будет сделан вывод о его роли в общей структуре рынка. Предположительно оно должно иметь коррекционную структуру и цель в районе 1,31. Фунт

( Читать дальше )

История котировок USDRUB_TOM

- 18 ноября 2014, 22:00

- |

Заранее большое спасибо.

Волновой анализ. Евро и Фунт на 18/11/2014

- 18 ноября 2014, 13:04

- |

Однозначного варианта группировки волн в составе жёлтой волны «С» пока нет. Наиболее вероятный вариант предполагает завершение 4-й и начало формирования 5-й волны в составе жёлтой волны «С». Если эта гипотеза верна, то в процессе своего формирования 5-й сиреневой волне желательно обновить нижнюю сигнальную линию. Альтернатива предполагает завершённость 5-й сиреневой волны и начало новой восходящей волны, предположительно зелёной волны «B» в составе треугольника, из точки минимума 14.11.2014 г.

Фунт

( Читать дальше )

Волновой анализ. Нефть и ММВБ на 18/11/2014

- 18 ноября 2014, 13:01

- |

Нисходящее движение, позиционируемое как синяя волна 3, на данный момент выглядит как законченный тройной зигзаг. Однако факторов, подтверждающих окончание модели, пока нет. Ключевым из этих факторов является пробитие ближайшей сигнальной линии. В процессе формирования синей 4-й волны обязательно должна быть пробита вторая сигнальная линия, а также может пробиваться и третья. После окончания всего терминального импульса, обозначенного как зелёная волна «С», нас ожидает существенный разворот графика вверх.

Нисходящее движение, позиционируемое как синяя волна 3, на данный момент выглядит как законченный тройной зигзаг. Однако факторов, подтверждающих окончание модели, пока нет. Ключевым из этих факторов является пробитие ближайшей сигнальной линии. В процессе формирования синей 4-й волны обязательно должна быть пробита вторая сигнальная линия, а также может пробиваться и третья. После окончания всего терминального импульса, обозначенного как зелёная волна «С», нас ожидает существенный разворот графика вверх.ММВБ

( Читать дальше )

Волновой анализ. Нефть на 13/11/2014

- 13 ноября 2014, 12:28

- |

Формирование синей волны 3 продолжилось в виде сложной коррекции тройной зигзаг либо двойной зигзаг + треугольник с малыми Х-волнами. Это означает, что для её завершения не хватает как минимум двух колебаний, показанных на графике. Общий сценарий остаётся неизменным. При формировании синей 4-ой волны должна быть пробита как минимум вторая сигнальная линия. А после завершения зелёной волны С, нас ожидает существенное восходящее движение.

Формирование синей волны 3 продолжилось в виде сложной коррекции тройной зигзаг либо двойной зигзаг + треугольник с малыми Х-волнами. Это означает, что для её завершения не хватает как минимум двух колебаний, показанных на графике. Общий сценарий остаётся неизменным. При формировании синей 4-ой волны должна быть пробита как минимум вторая сигнальная линия. А после завершения зелёной волны С, нас ожидает существенное восходящее движение.Денис Стукалов, аналитик «ВЛС Инвест»

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал