SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

кризис

Власти штата Мичиган: Детройт находится в состоянии "финансовой катастрофы".

- 20 февраля 2013, 08:33

- |

20.02.2013, Детройт 02:38:38 Экономика Детройта — центра американской автопромышленности — находится в состоянии финансовой катастрофы. Об этом говорится в отчете специальной комиссии, собранной правительством штата Мичиган, сообщает Associated Press. Отчет был обнародован 19 февраля 2013г.

Тщательно изучив экономическую ситуацию в городе, дефицит бюджета которого в настоящее время составляет 327 млн долл, экспертная комиссия пришла к выводу, что «сейчас однозначного и удовлетворительного решения проблемы Детройта не существует».

Команда экспертов была созвана губернатором штата Риком Снайдером в декабре 2012г. В своем отчете комиссия предлагает назначить дополнительное руководство для выработки стратегии выхода города из кризиса. В настоящее время комиссия ожидает решения губернатора штата, который должен либо согласиться с данным предложением, либо отказаться от него

Тщательно изучив экономическую ситуацию в городе, дефицит бюджета которого в настоящее время составляет 327 млн долл, экспертная комиссия пришла к выводу, что «сейчас однозначного и удовлетворительного решения проблемы Детройта не существует».

Команда экспертов была созвана губернатором штата Риком Снайдером в декабре 2012г. В своем отчете комиссия предлагает назначить дополнительное руководство для выработки стратегии выхода города из кризиса. В настоящее время комиссия ожидает решения губернатора штата, который должен либо согласиться с данным предложением, либо отказаться от него

- комментировать

- Комментарии ( 3 )

Знак финансового Армагеддона?

- 14 февраля 2013, 22:04

- |

Источник перевод для mixednews – josser 14.02.2013 07:29

Если мы с вами похожи, то вы – обычный индивид, чьего ограниченного понимания фондового рынка достаточно, чтобы держаться от него на расстоянии. Для меня это зрелищный вид спорта, в котором «всё схвачено» на самом высоком уровне в пользу «посвящённых» или, как их называет Джеральд Селенте, «мальчиков в белых тапочках» (намёк на белые туфли, элемент стиля одежды американской золотой молодёжи из студенческой Лиги плюща; прим. mixednews.ru). Если мы с вами похожи, то у вас скорее всего нет каких-либо каналов поступления инсайдерской информации, которая бы позволила бы вам за короткий десятимесячный интервал сделать $100 тысяч из одной единственной тысячедолларовой инвестиции в фьючерсы на скот, что в 1994 году удалось Хилари Родэм Клинтон. Ладно, можете забросать меня камнями, потому что рынок акций и фьючерсов – две отдельные торговые площадки, но мысль вы уловили.

( Читать дальше )

Промежуточный итог макроэкономической статистики за 14 февраля (кратко)

- 14 февраля 2013, 16:59

- |

Предварительные данные по изменению ВВП в Японии, Германии, Франции, Италии, Португалии и Еврозоны в целом — хуже ожиданий.

Изменение объёма промышленных заказов в Испании — хуже ожиданий

Уровень безработицы в Греции (ноябрь) — вырос на 0,4% и составил 27%

Французкий Prelim Non-Farm Payrolls - оказался на уровне ожиданий, но показал сокращение занятых на 0,2%

Не случайно господин Драги на последнем заседании ЕЦБ намекнул что макроэкономические показатели направлены в сторону сокращения.Видимо немного решил подготовить публику к сегодняшним разочарованиям.

Изменение объёма промышленных заказов в Испании — хуже ожиданий

Уровень безработицы в Греции (ноябрь) — вырос на 0,4% и составил 27%

Французкий Prelim Non-Farm Payrolls - оказался на уровне ожиданий, но показал сокращение занятых на 0,2%

Не случайно господин Драги на последнем заседании ЕЦБ намекнул что макроэкономические показатели направлены в сторону сокращения.Видимо немного решил подготовить публику к сегодняшним разочарованиям.

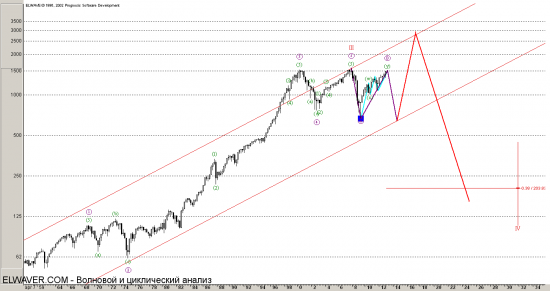

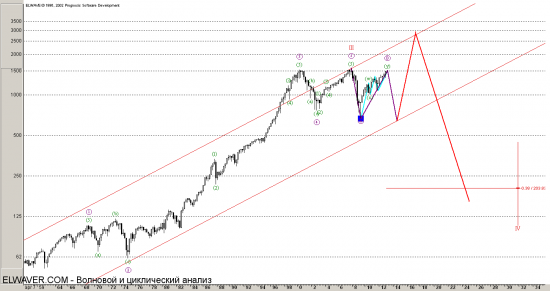

S&P500 начало ОБвала...

- 11 февраля 2013, 18:55

- |

Бычат 69%, почти как в 2008 году. Думаю, в феврале-марте обвал должен начаться.

Формально все цели сделаны, но сиплый может еще поболтаться у 1530...

Много, очень много быков сейчас.

( Читать дальше )

Формально все цели сделаны, но сиплый может еще поболтаться у 1530...

Много, очень много быков сейчас.

( Читать дальше )

США обвинили S&P в мировом кризисе

- 10 февраля 2013, 20:22

- |

Минюст США нашел виноватых в мировом кризисе конца 2000-х. По мнению властей, это Standard&Poor's. «Виноватые» пребывают в недоумении, а тем временем департамент юстиции США готовит иск к агентству. Он хочет привлечь Standard&Poor's к ответственности за публикацию завышенных рейтингов ипотечных облигаций. Якобы публикация и стала причиной кризиса.

Несмотря на то, что обвинения минюста весьма зыбки, и вынесение судом решения в его пользу находится под большим вопросом, акции S&P тут же начали стремительно падать. За короткий период времени, прошедший с момента появления новости в СМИ, акции агентства рухнули на 14 процентов. Пострадали и другие участники рынка: так, бумаги рейтингового агентства Moody's потеряли более 10 процентов.

Впрочем, логика в данной тенденции, безусловно, прослеживается. Ведь ранее власти США уже предъявляли претензии и к другим участникам «большой тройки» рейтинговых агентств (в нее традиционно включают Standard & Poor's, Moody's Investors Service и Fitch Ratings, всего же рейтинговых агентств в мире насчитывается более сотни). Позиция государственных мужей состоит в следующем: в 2006–2007 годах агентства нарочно публиковали неоправданно высокие рейтинги обеспеченных долговых обязательств (CDO). Именно это, утверждают власти США, и привело к созданию у инвесторов ложного впечатления надежности бумаг. А оно, в свою очередь, спровоцировало тот самый ипотечный кризис, который по словам известного американского финансиста Джорджа Сороса, стал «спусковым механизмом, который привел к тому, что лопнул более крупный пузырь».

( Читать дальше )

Сколько можно заработать на рынке за месяц?

- 09 февраля 2013, 18:29

- |

Как освоить биржевую торговлю за 21 день.

Использован опыт июля 2007 и зимы 2007-2008 года. Возможно ли это сделать на РТС?

Торговля фьючерсными контрактами на индекс DAX в декабре 2011 года. В результате получен доход в 60% менее чем за один месяц. Использован преварительный расчет курса индекса на нестабильном рынке и плохом новостном фоне (проблемы в Еврозоне). Сделки и цены указаны на графике.

источник

Le Roi est mort, vive le Roi!

- 04 февраля 2013, 23:06

- |

Традиционная французская фраза, которая произносилась во время провозглашения нового монарха. Очень подходит к текущему рынку, когда рыночные механизмы благодаря денежным базукам Бернанке, Драги, Абэ (пока с натяжечкой) — медленно вымирают.

Всё это временно. Иногда приходит мысль и возможно она посещает многих, что «нормальной» торговой реальности (когда рынок логично реагировал на статистику, макроэкономику, корп.отчетности) уже не будет никогда. Но как на смену одному королю, придет новый, так и на смену старому неадекватному рынку придет новый. Единственно, что печалит — нам придётся дождаться смерти, пережить похороны и поминки. Хотя конечно сейчас многим кажется, что рост на рынке нельзя остановить и теперь только "лонг", ибо новый экономический цикл уже запущен. Но пока это лишь мираж в пустыне.

Буквально на днях пришел к следующей мысли — в период Великой Депрессии в США, американцы полностью погрузились во внутреннюю политику, но перед этим успели создать много проблем в Европе (фин.кризис в Европе, гиперинфляция в Германии, приход к власти нацистов, Вторая Мировая). Вышли из кризиса первыми, поучаствовали в войне на стороне явного победителя и подключились к решению послевоенных проблем Европы.

( Читать дальше )

Всё это временно. Иногда приходит мысль и возможно она посещает многих, что «нормальной» торговой реальности (когда рынок логично реагировал на статистику, макроэкономику, корп.отчетности) уже не будет никогда. Но как на смену одному королю, придет новый, так и на смену старому неадекватному рынку придет новый. Единственно, что печалит — нам придётся дождаться смерти, пережить похороны и поминки. Хотя конечно сейчас многим кажется, что рост на рынке нельзя остановить и теперь только "лонг", ибо новый экономический цикл уже запущен. Но пока это лишь мираж в пустыне.

Буквально на днях пришел к следующей мысли — в период Великой Депрессии в США, американцы полностью погрузились во внутреннюю политику, но перед этим успели создать много проблем в Европе (фин.кризис в Европе, гиперинфляция в Германии, приход к власти нацистов, Вторая Мировая). Вышли из кризиса первыми, поучаствовали в войне на стороне явного победителя и подключились к решению послевоенных проблем Европы.

( Читать дальше )

Кризис западного капитализма

- 04 февраля 2013, 13:27

- |

Джозеф Стиглиц

Лауреат Нобелевской премии по экономике

Всего лишь несколько лет назад могущественная идеология — вера в свободный и неограниченный рынок — привела мир на грань разорения. Даже во времена ее расцвета с начала 1980-х гг. до 2007 г., дерегулированный капитализм в американском стиле привел к большему материальному благополучию только лишь очень богатых в самой богатой стране мира. Действительно, в течение 30-летнего господства этой идеологии, большинство американцев из года в год наблюдали как их доходы сокращаются или стагнируют

( Читать дальше )

Лауреат Нобелевской премии по экономике

Всего лишь несколько лет назад могущественная идеология — вера в свободный и неограниченный рынок — привела мир на грань разорения. Даже во времена ее расцвета с начала 1980-х гг. до 2007 г., дерегулированный капитализм в американском стиле привел к большему материальному благополучию только лишь очень богатых в самой богатой стране мира. Действительно, в течение 30-летнего господства этой идеологии, большинство американцев из года в год наблюдали как их доходы сокращаются или стагнируют

( Читать дальше )

2013-й год станет началом самого кошмарного периода за века. Приобретайте золото и храните его за пределами банковской системы, – финаналитик

- 02 февраля 2013, 23:36

- |

На фоне несущего тяжёлые потери рынка акций и золота с серебром, поднявшихся на этой неделе ещё выше, основатель и управляющий Matterhorn Asset Management AG & GoldSwitzerland Эгон Грейрц поделился тем, чего стоило бы ожидать от остатков этого года, а также от следующего, 2013 года. «Мы входим в один из самых беспокойных периодов в истории, возможно даже, в самый беспокойный за века, или даже за всё тысячелетие. Я думаю, мы увидим поворот в мировой экономической ситуации, который будет долгим и чрезвычайно тяжёлым».

«Мы увидим экономический коллапс. Экономический коллапс приведёт к росту социальных волнений, а это приведёт к войнам. Также это приведёт к неограниченной денежной эмиссии, краху облигаций и росту процентных ставок. Также мы увидим крах фондового рынка, который обрушится в реальном выражении (по сравнению с золотом).

В итоге у нас будет гиперинфляция. Так что 2013-й будет началом того, что будет катастрофой для всего мира. Мы также знаем, что неограниченное печатание денег не возымеет никакого эффекта. Тетива будет всё больше натягиваться, но его будет всё больше и больше из-за всё более растущего отчаяния правительств.

( Читать дальше )

«Мы увидим экономический коллапс. Экономический коллапс приведёт к росту социальных волнений, а это приведёт к войнам. Также это приведёт к неограниченной денежной эмиссии, краху облигаций и росту процентных ставок. Также мы увидим крах фондового рынка, который обрушится в реальном выражении (по сравнению с золотом).

В итоге у нас будет гиперинфляция. Так что 2013-й будет началом того, что будет катастрофой для всего мира. Мы также знаем, что неограниченное печатание денег не возымеет никакого эффекта. Тетива будет всё больше натягиваться, но его будет всё больше и больше из-за всё более растущего отчаяния правительств.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал