кризис

По моему, пазл начинает складываться.

- 21 апреля 2020, 00:46

- |

Мысль следущая.

1. COVID-19 Посмотрев одно блогера, ( Канал на ютубе «Глеба Пьяных Дом за год») Услышал его мысль.

Он ищет статистику смертей за аналогичный период 19, 18, 17 года и сравнивает с годом нынешним. И по разным данным в этом году

смертей не то что бы больше, их по статистике даже меньше. У него проблема найти реальные данные по этой теме, и он это признает.

А следовательно, и людей которые умирают именно от короновируса нет. Люди умирают от возрастных болезней, от рака, от слабого

иммунитета итд. Хайп немыслимый.

Я не утверждаю, что вируса нет. Может и есть. Опасаюсь ли я заразится. Да, если вирус есть. Береженого Бог бережет.

2 Вирус уж как то быстро распостронился по всему миру. Уж как то сильно об этом говорят. Фото, фуры, рефлижираторы. Везде только это и говорят.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 25 )

Где снятие триллиона рублей в отчетности банков?

- 20 апреля 2020, 20:13

- |

Bloomberg сообщил, что с начала марта россияне сняли через банкоматы более триллиона рублей наличных из-за пандемии коронавируса. Россияне обналичили 700 миллиардов рублей, в апреле эта сумма пока составляет почти 327 миллиардов.

При этом согласно ежемесячной отчетности банков вклады физических лиц за март увеличились на 594 млрд. рублей (+2%)

В феврале был незначительный отток вкладов физических лиц на 376 млрд. (-1.2%)

В отчетность, насколько я правильно понимаю, попадают не только вклады, но и все денежные средства на расчетных счетах.

Вызывает большой вопрос, почему отчетность не отражает информацию про которую сообщает Bloomberg?

Неужели количества снятой наличности меньше новых поступлений и в этом случае получается новых вкладов на 1.3 млрд. рублей (+4.5%)?

P.S. Отчетность брал отсюда: https://www.banki.ru/banks/ratings/?PROPERTY_ID=60

ОТКАЗ ОТ ОТВЕТСТВЕННОСТИ. Никакие материалы, содержащиеся в статье, не являются рекомендацией и не могут служить руководством в какому-либо действию.

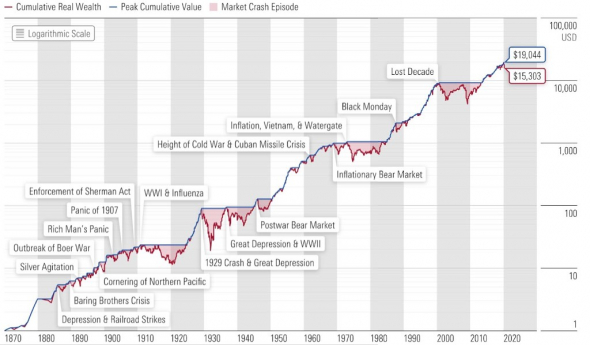

Анатомия рыночных крахов прошлых лет

- 20 апреля 2020, 18:20

- |

Здесь и далее перевод произвольный и из статьи беру лишь ту информацию, на которой хочу акцентировать внимание. Оригинал более обширен в своих выводах: www.morningstar.com/features/what-prior-market-crashes-can-teach-us-in-2020

На рис. 1 представлена история фондового рынка с 1870 года за 150 лет. Если быть более точным на графике отражен прирост 1$, инвестированного в фондовый рынок, с учетом многочисленных коррекций и крахов рынка.

За медвежий рынок принимается падение от пика на 20% и более. Синей вертикальной линией на графике отмечается период времени, когда рынок находился ниже предыдущего пика. Это по сути позволяет понять, как долго рынок оправлялся после очередного падения.

За 150-ти летний период 1$ 1870 года, инвестированный в рынок в 1871 году, вырос бы до 15 303$ к концу марта 2020 года. Но путь этот был извилистый и проходил через череду крупнейших крахов:

( Читать дальше )

Коронавирус продолжает расти. Газпром будет 300 рублей. Что делать на Московской бирже

- 20 апреля 2020, 17:59

- |

Обсудим ситуацию по коронавирусу. Повторюсь, что без этой темы невозможно обсуждение ситуации на рынке. Экономика сейчас стоит по его вине, и каждый день простоя обходиться очень дорого. По заболевшим вроде бы намечается плато. Прогноз, который я давал про 30 000 заболевших – уже реализовался. Многие критиковали ситуацию в Италии, но, думаю, нас ждет то же самое.

Если мы вводим серьезный карантин, то экономика встает, теряются рабочие места. Да, все выживут, но что будет потом? Кто-то в кредитах, кто-то в долгах, у кого-то, вообще, нет денег. Много мелкого бизнеса, работающего «на грани». Что им делать без денег и работы? Начнут стреляться, выпрыгивать из окон, грабить. А если всю рабочую массу из Средней Азии отправим на карантин. На что им жить? Тут проблем не оберешься, кому это надо? Поэтому наши власти решили закрыть только Москву, а вся остальная страна по большому счету открыта.

Сейчас идет вал обращений в банки, но вот они навстречу клиентам идти не спешат. Если мы сейчас пересидим на карантине, то получим волну банкротств. Это и приведет к проблемам с залогами, падению недвижимости и всего рынка.

( Читать дальше )

Индекс Вирусной Истерии в СМИ = 45

- 20 апреля 2020, 13:36

- |

Индекс рассчитывается по количеству буквосочетаний "virus" и "pandem" на главных страницах двух крупнейших СМИ планеты — CNN и BBС. Обозначенные СМИ контролируются владельцами банков, входящих в ФРС США и фондов Vanguard, BlackRock и StateStreet, заинтересованными в изъятии залогов, скупке дешевых активов и перезапуске цикла кредитования. Индекс показывает уровень давления на сознание обывателей и чиновников, с целью управляемого разрушения экономических связей. Устойчивое или резкое снижение индекса сигнализирует об окончании потребности в давлении. Это будет означать конец проекта COVID-19. После окончания проекта, коронавирус никуда не исчезнет. Но исчезнет необходимость в нем.

Ну а пока лидеры наемники G20 по приказу владельцев ФРС США тормозят крупнейшие экономики планеты, познакомимся поближе с умным человеком:

( Читать дальше )

Ребят, что делать?

- 20 апреля 2020, 12:37

- |

Ребят, что делать?

Многоходовочки.

- 20 апреля 2020, 08:15

- |

Для чего нам кризис? Это переход к новой резервной валюте. Что позволит миру войти в 6-ой технологический уклад.

Рассмотрим как развиваются трехходовые стратегии.

Пример трехходовки:

первый шаг – мы делаем действие, от которого всем становится тяжело;

второй шаг – все пытаются преодолеть проблемы, развиваются и усиливаются;

третий шаг – пока все преодолевали проблемы, мы тайно бросили ресурсы на другое направление и сделали принципиально ненужным достижения и результаты всех остальных.

Реальный пример:

Россия с США подписали соглашение об ограничении ядерного оружия. Пользуясь ограничениями, США направили ресурсы на расширение и увеличение количества систем ПРО, которые смогут перехватывать уменьшенное и ограниченное количество ракет. Россия в это время тайно развивала гиперзвуковые технологии, в результате чего количество ракет ПРО перестало иметь значение, так как последние просто не успевают за новыми ракетами России.

( Читать дальше )

Французы готовятся выйти из карантина

- 19 апреля 2020, 22:22

- |

Маски, вероятно, после 11 мая будут обязательным атрибутом при поездке на транспорте. Французам рекомендовано не проводить отпуск за границей в этом году… Если все эти меры спроецировать на другие европейские страны, то туристическая и транспортная отрасли в Европе (а косвенно и в других странах) к концу года будет на гране полного коллапса, параллельно будут загинаться и другие сектора экономики. Рецессия будет затяжной и глубокой, во всяком случае в горизонте этого года никаких улучшений не ожидается.

В конце выступления зачитывались вопросы от зрителей, один из них просто убил наповал всех: «А вы не скажете, когда нам можно планировать свой летний отпуск и заказывать билеты на самолет и гостиницы?»

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал