кризис

Золото начало падать, а народ и не заметил...

- 18 января 2024, 13:28

- |

Мда. Давно не писал, но иногда хочется подкинуть какую-нибудь мысль народу, вдруг народ заработает денежку- хорошо, спасибо Тимофею скажет за ресурс. Давно подмечено, что в кризисы доллар взлетает вверх, нефть падает вниз, а золото...

Золото отражает страхи инвесторов и является защитным инструментом при всяких войнах и других геморах. Но рост его резко обрывается в начале любого кризиса и происходит падение до его окончания.

Если S&P не пойдет вверх, а я полагаю, что это так (многочисленные фонды ставившие на шорт уже высадили), то золото пойдет сейчас вниз капитально. Это говорит о том, что мировая элита уже запланировала начало рецессии на этот год (задрав резко СиПи) и мы увидим в этом году хорошие движения во многих инструментах.

Главное-это укрепление доллара к евро и остальным мировым валютам. К фунту наверное тоже, но- посмотрим.

Цена на нефть в этом году может подняться еще до лета, но потом ее все равно поведут вниз, как и в прошлые кризисы.

Сейчас золото ведут вниз, чтобы народ в кризис слил его по минимальной цене, закрывая свои проблемы.

( Читать дальше )

- комментировать

- Комментарии ( 11 )

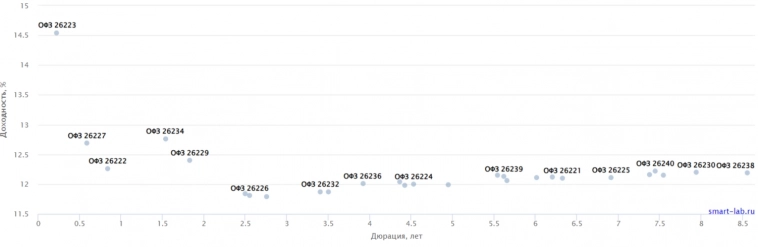

Минфин продолжает занимать сверх нормы, это с учётом роста индекса RGBI и выполнения плана на IV квартал по объёму привлечённых средств

- 22 декабря 2023, 13:55

- |

Минфин провёл аукцион ОФЗ, предложив инвесторам один выпуск. Индекс RGBI в последние дни принялся за планомерный рост, с учётом повышения ключевой ставки до 16%, инвесторы считают, что это последнее повышение регулятора и уже в следующем году нас ожидает понижение ставки (учитывайте лаг в 3-6 кварталов, ставка начнёт влиять на инфляцию весной, тогда, возможно, и придётся её понижать). Если индекс RGBI растёт, то доходность самих ОФЗ снижается, можно с уверенностью сказать, что регулятору при таких параметрах комфортно занимать, при этом не прибегая к флоутеру. На сегодня мы имеем несколько фактов о рынке ОФЗ:

✔️ Сокращение внутренних заимствований в этом году на 1₽ трлн. В 2023 году план привлечения должен был составить 2,5₽ трлн. Кроме того, поправки в бюджетный кодекс давали Минфину право осуществить дополнительные заимствования в объёме до 1₽ трлн для замещения использования средств ФНБ. На сегодняшний день уже привлечено — 2,835₽ трлн. Возросшие доходы по НГД и нежелание давать премию в классике сподвигли регулятор отказаться от дополнительного заимствования. На сегодняшний день Минфин выполнил намеченный план, а значит не особо заинтересован в раздаче премии инвесторам, на рынке ОФЗ для инвесторов по сути безысходность

( Читать дальше )

Экспортная пошлина на нефть и нефтепродукты в 2024 г. обнуляется. Выпадение данного дохода заменят повышением НДПИ для нефтяников

- 19 декабря 2023, 08:53

- |

🛢 Минфин опубликовал обнуление экспортной пошлины на нефть и нефтепродукты в 2024 году (на сжиженный газ и углеводородный газ данная мера не распространяется). Данное обнуление — это результат длившегося практически целых десять лет (принят в 2014 г., заработал с 2015 г.) налогового манёвра в нефтяной отрасли. Но, давайте перейдём к цифрам: за период с 15 ноября по 14 декабря средняя цена Urals составила — $66,12 (прошлый период — $79,23, фиксируем чувствительное снижение, но всё же потолок цен от EC всё равно игнорируется Россией). Экспортная пошлина на нефть в РФ с 1 января 2024 г. понизится на $24,7 и составит $0 за тонну (выпадение экспортной пошлины заменят повышением налога на добычу полезных ископаемых). Дисконт же к Brent в этот период составил около $12 (месяцем ранее составлял ~$9).

Напомню вам, что по данным Минфина, средняя цена Urals в ноябре составила — $72,84 (+9,5% г/г), месяцем ранее —$81,52 (+15% г/г), уже на тот момент прослеживалось снижение цен на сырьё.

( Читать дальше )

Количество банкротств достигло 14-летнего максимума

- 14 декабря 2023, 17:55

- |

По данным Британской службы по делам о несостоятельности, в период с июля по сентябрь 2023 года более 6200 компаний объявили о банкротстве в Англии и Уэльсе. Неплатежеспособность не только выросла на 10% по сравнению с прошлым годом, но и приблизилась к 2% от предыдущего пика, установленного сразу после мирового финансового кризиса 2008 года.

( Читать дальше )

Гуманитарная помощь Палестине 2011-2021. Когда, Когда, Сколько...

- 10 декабря 2023, 17:28

- |

там можно увидеть данные в диаграммах и таблицах: кто, когда, сколько и на какие цели оказывал помощь гос-ву Палестина с конца 90х.

Последние выборы в Палестине прошли в январе 2006 года. И спустя 5 лет страны Европы и Северной Америки продолжали оказывать помощь государству. У меня один вопрос: А нельзя было взамен этих траншей попросить проводить выборы (хотя бы). Нельзя же просто давать деньги за красивые глаза? Деньги налогоплательщиков.

Скорее всего, я просто не понимаю нюансов :(

Минфин вышел на рынок внутреннего долга, план на IV квартал по объёму привлечённых средств выполнен при помощи классики — шок

- 08 декабря 2023, 17:19

- |

Минфин провёл аукцион ОФЗ, предложив инвесторам один выпуск. Индекс RGBI волатилен в последнее время, в эту неделю он планомерно снижается, а значит доходность ОФЗ увеличивается, как минимум на это указывает спрос в классике — инвесторов устраивает данная доходность. Учитывать необходимо и чудовищные темпы инфляции: по последним данным Росстата, за период с 21 по 27 ноября индекс потребительских цен вырос на 0,33% (прошлые недели — 0,20% и 0,23%), с начала ноября — 1,13%, с начала года — 6,66% (годовая же составляет 7,5%). Повышение ключевой ставки в декабре крайне высоко (уместно было бы повысить до 17%), а значит ждём очередную реакцию рынка на, возможное, шоковое повышение. На сегодня мы имеем несколько фактов о рынке ОФЗ:

✔️ Антон Силуанов заявил о сокращении внутренних заимствований в этом году на 1₽ трлн. В 2023 году план привлечения должен был составить 2,5₽ трлн. Кроме того, поправки в бюджетный кодекс давали Минфину право осуществить дополнительные заимствования в объёме до 1₽ трлн для замещения использования средств ФНБ.

( Читать дальше )

в Китае пока плохо с банками или может быть плохо

- 27 ноября 2023, 13:42

- |

Минфин вышел на рынок внутреннего долга — регулятор набирает весомую выручку на классики, похоже, отказавшись от флоутера

- 18 ноября 2023, 16:49

- |

Минфин провёл аукцион ОФЗ, предложив инвесторам два выпуска. Индекс RGBI (индекс государственных облигаций) продолжает быть волатильным, доходность снизилась по многим выпускам, но спрос в ОФЗ всё равно присутствует даже при такой ключевой ставки и доходности самих облигаций. С учётом того, что темпы инфляции до сих пор остаются крайне высокими, то возможное повышение ключевой ставки в декабре крайне высоко (опубликованный прогноз от ЦБ даёт сигнал, что в декабре ставка может быть повышена до 16-17%, внизу мелким шрифтом написано: прогноз средней ставки до конца года 15-15,2%), поэтому мы имеем несколько фактов о рынке ОФЗ:

✔️ Антон Силуанов заявил о сокращении внутренних заимствований в этом году на 1₽ трлн. В 2023 году план привлечения должен был составить 2,5₽ трлн. Кроме того, поправки в бюджетный кодекс давали Минфину право осуществить дополнительные заимствования в объёме до 1₽ трлн для замещения использования средств ФНБ. Соответственно, этим правом Минфин не будет пользоваться, потому что на сегодняшний день ужепривлечено — 2,561₽ трлн.

( Читать дальше )

EUR/USD и USD/JPY. Очередная смерть доллара?

- 16 ноября 2023, 17:14

- |

Больше графиков и небольших заметок. .

twitter: https://twitter.com/elliotwave_org

telegram : https://t.me/elliotwaveorg

______________________________________________________________

В последнем обновлении рассматривались различные сценарии дальнейшего развития, главным был вопрос: закончилась ли коррекция (волна 2) к снижению с января 2021-го .

Основной график выглядел так .

На данный момент с большой вероятностью можно сказать, что волна 2 уже закончилась. Вниз прошло движение, которое можно посчитать как импульс ((i)). Протестировали долгосрочную трендовую (черным), сейчас делаем коррекцию ((ii))). Если снова пробьем и закрепимся ниже, это станет важным подтверждением дальнейшего снижения, которое схематично показано на графике.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал