ламбумиз

«Ламбумиз» принял участие в выставке RosUpack

- 30 июня 2021, 13:30

- |

Крупнейшая в России профильная международная выставка RosUpack прошла с 15 по 18 июня 2021 года в Москве, МВЦ «Крокус Экспо». Ее без преувеличения можно назвать самым ярким событием упаковочной индустрии на территории России и стран Восточной Европы.

Юбилейный по счету форум собрал на своей площадке топ-менеджеров компаний по производству упаковки, поставщиков сырья и оборудования для упаковки и фасовки, а также конечных потребителей — представителей FMCG-компаний и ритейл-сетей.

В этом году одновременно с RosUpack на той же площадке прошла 6-я Международная выставка оборудования, технологий и материалов для печатного и рекламного производства Printech. Для «

( Читать дальше )

- комментировать

- Комментарии ( 0 )

«Ламбумиз»: новые виды продукции

- 24 июня 2021, 12:38

- |

Прошлый год для многих был непростым, но, как известно, любые трудности — это еще и возможности. Какие перспективы открыл и реализовал завод, читайте далее.

В связи с введением локдауна многие предприятия общепита перешли на обслуживание гостей «на вынос» и с помощью доставки, из-за чего резко возрос спрос на тару. И «Ламбумиз» оперативно запустил новое направление деятельности по производству одноразовой картонной упаковки для предприятий сферы быстрого питания.

( Читать дальше )

Коротко о главном на 17.06.2021

- 17 июня 2021, 09:09

- |

Начало размещений и обновление ставок:

- Сегодня «реСтор» начинает размещение выпуска трехлетних биржевых облигаций серии 001Р-01 объемом 3 млрд рублей. Ставка купона установлена на уровне 8,1% годовых и зафиксирована на весь период обращения, купоны ежеквартальные. Номинал одной облигации 1 тыс. рублей. Цена размещения — 100% от номинала. По выпуску предусмотрен ковенантный пакет.

- «Ламбумиз» установил ставку 25-60-го купонов выпуска пятилетних облигаций серии БО-П01 объемом 120 млн рублей на уровне 9,5% годовых.

- ТФМ (TFM) установил ставку 7-го купона десятилетних облигаций серии БО-001-01 объемом 20 млн рублей на уровне 9% годовых.

- Рейтинговое агентство S&P Global Ratings пересмотрело прогноз по рейтингу «Сэтл Групп» со «Стабильного» на «Позитивный». Кредитный рейтинг подтвержден на уровне «B+».

( Читать дальше )

Итоги работы ЗАО «Ламбумиз» в 1 квартале 2021 года

- 11 июня 2021, 07:58

- |

За 3 месяца 2021 года выручка компании составила 253 миллиона рублей, что на 9,5% (21,6 млн руб.) больше, чем в сопоставимом периоде прошлого года, показатели рентабельности также имеют положительную динамику.

Инвестиционная привлекательность рынка высока благодаря государственной поддержке, оказываемой молочной отрасли, а также возможности расширения объемов продаж за счет развития экспортного направления.

Ключевые тезисы:

— Основная продукция завода — картонная упаковка Gable Top. На ее долю приходится порядка 63% выручки. Начиная с 2019 года компания развивает направление гибкой упаковки — она обеспечивает около 9% в структуре продаж. Новое направление, которое компания начала развивать в 2020 году, производство одноразовой посуды, обеспечивает еще 1,5% выручки. Прочая продукция и сопутствующие товары занимают в номенклатуре 15,5% и 11% соответственно.

( Читать дальше )

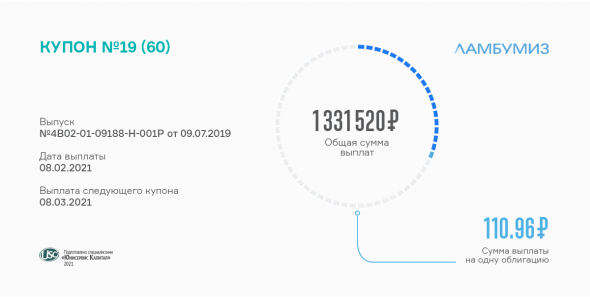

За 19 купонный период рассчитался с инвесторами «Ламбумиз»

- 08 февраля 2021, 15:35

- |

Плановая выплата была назначена на 6-е февраля, которое пришлось на выходной день, в связи с чем транзакция был перенесена на ближайший рабочий понедельник, 8-е февраля.

По выпуску БО-П01 (RU000A100LE3) действует ставка 13,5% годовых. Доход инвесторов составляет 110,96 руб. за одну облигацию номиналом 10 тыс. руб. и 1 331 520 руб. за весь выпуск объемом 120 млн руб.

Ставка установлена до июля текущего года — тогда эмитент будет проводить плановую оферту, в рамках которой ставка может быть изменена. Напомним, что компания разместила на бирже облигации в июле 2019г. сроком на 5 лет. Амортизационное погашение займа начнется в январе 2024 г. путем ежеквартальных выплат инвесторам в размере 25% от номинала.

В прошлом месяце бонды «Ламбумиза» за 15 торгуемых дней набрали оборот в пределах 4,1 млн руб. (-2,3 млн руб.). Средневзвешенная цена снизилась на 0,28 п.п., до 103,06% от номинальной.

( Читать дальше )

Итоги торгов января: неторопливое начало года

- 02 февраля 2021, 08:19

- |

Несмотря на то, что биржа продолжала работать в новогодние каникулы, и в январе было аж 19 торговых дней, по большинству выпусков наблюдается снижение оборотов.

Общий объем сделок по двадцати нашим выпускам за январь составил без малого 197 млн руб., что на 113 млн скромнее, чем в декабре.

По девяти эмиссиям средневзвешенная цена показала отрицательную динамику, еще одиннадцать — подорожали. Самый высокий рост в прошлом месяце продемонстрировали облигации второго выпуска «Нафтатранс плюс», а 4-йвыпуск «Грузовичкоф-Центра» по-прежнему держит первенство по самой высокой средневзвешенной цене.

Не поменялся лидер и по сформированному обороту за месяц — бумаги «Юниметрикса» снова опередили все остальные серии, хоть и не с таким значительным разрывом, как в декабре. А облигации «Новосибирскхлебопродукта» торгуются хоть и дорого, но сдержанно. Более подробная информация по каждому выпуску представлена ниже.

( Читать дальше )

Результаты работы ЗАО «Ламбумиз» в 3 квартале 2020г.

- 21 января 2021, 06:50

- |

Уже 48 лет компания производит упаковку для пищевых продуктов. На сегодняшний день «Ламбумиз» занимает одну из лидирующих позиций среди производителей молочной упаковки с долей рынка порядка 26%.

В стоимость активов компании входят производственные помещения площадью 18 тыс.м2, земельный участок 2,5 Га, 800 м2 складских помещений, а также производственное оборудование: линии резки, ламинации, фальцесклейки, четырехцветная и шестицветные машины, парк автопогрузчиков.

Основные тезисы:

— Объемы производства молочных продуктов в России на протяжении последних 4-х лет неуклонно растут. Молочная отрасль сохраняет свою инвестиционную привлекательность также за счет мер государственной поддержки. При этом рынок картонной упаковки для жидких пищевых продуктов формируют всего 5 производителей, в т.ч. ЗАО «Ламбумиз». Компании функционируют в смежных отраслевых нишах, имеют свои портфели клиентов, с которыми работают на долгосрочной основе.

( Читать дальше )

Выплата купонов

- 11 января 2021, 18:04

- |

В этом году из-за длинных праздников сразу 8 наших эмитентов расплатились со своими инвесторами. Чтобы не утомлять читателей лишними подробностями, публикуем список компаний и ссылки на более подробный материал.

32 купон по 1 выпуску перечислил «Дядя Дёнер»

Выплата 10 купона по 2 выпуску «Дяди Дёнера»

Выплачен 3-й купон по облигациям «Сибстекла»

Состоялась выплата 18 купона по бондам «Ламбумиза»

Инвесторы «Кузины» получили 16-ю купонную выплату

«Юниметрикс» выплатил 16 купон

5 купон по 2 выпуску облигаций «ПЮДМ» выплачен сегодня

Инвесторам «ГрузовичкоФ» выплачен 19 купон по 3 выпуску бондов

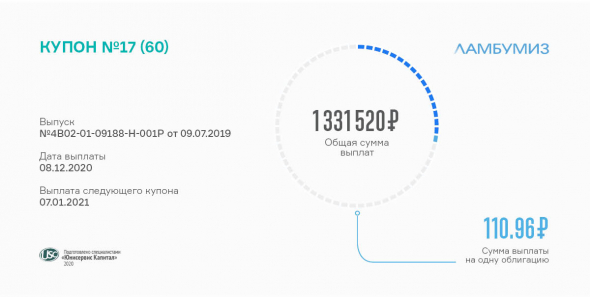

Выплачен доход за 17 купон по бондам ЗАО «Ламбумиз»

- 08 декабря 2020, 12:31

- |

Общая сумма, перечисленная для выплат облигационерам составляет 1 331 520 руб. на одну бумагу номинальной стоимостью 10 тыс. руб. приходится по 110,96 руб. ежемесячно.

Доход начисляется по ставке 13,5% годовых. Ставка переменная и может быть изменена во время ближайшей безотзывной плановой оферты, назначенной на 09.07.2021г.

Свой первый выпуск биржевых облигаций серии БО-П01 (RU000A100LE3) объемом 120 млн руб. компания разместила на Московской бирже в июле 2019г. сроком на 5 лет. Период обращения разбит на 60 купонов по 30 дней. Погашение будет проходить путем амортизационных выплат инвесторам по 25% от объема эмиссии каждые два месяца, начиная с января 2024 года (55 купон).

По итогам торгов в ноябре, объем сделок с участием облигаций ЗАО «Ламбумиз» составил 3,4 млн руб., что на 400 тыс. руб. меньше, чем в предыдущем месяце. Средневзвешенная цена опустилась на 0,33 п.п. и равняется 103,76% от номинала бумаг.

( Читать дальше )

Итоги торгов ноября: сбавляем обороты

- 02 декабря 2020, 11:13

- |

В прошлом месяце было 20 торговых дней, на протяжении которых облигационные выпуски наших эмитентов набрали объем порядка 263,5 млн рублей. Неплохой показатель, но все же, почти на 70 млн меньше, чем в октябре.

Из 20 выпусков в обращении, 8 — подешевели, а 12 продемонстрировали рост или сохранение котировок. Лидером роста стал 4-й выпуск «Грузовичкоф-центра» — его бумаги подорожали сразу на 3,31 шага, заодно побив рекорд и по средневзвешенной цене — 113,86% от номинала.

Первенство по самому большому объему сделок снова держит ООО «Юниметрикс». Как и в прошлом месяце, обороты с участием этих бумаг шагнули далеко за отметку в 100 млн руб. Подробно обо всех выпусках «ЮСК» расскажем далее.

Бумаги первой серии ООО «ПЮДМ» (RU000A0ZZ8A2) торговались 15 дней с итогом в 4,1 млн руб., что почти на 0,9 млн меньше октябрьских данных. Средневзвешенная цена выросла на 0,75 пункта и была зафиксирована на уровне 102,74% от номинальной.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал