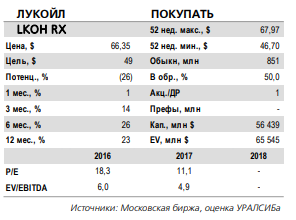

лукойл

Лукойл - 23 марта компания даст ориентиры по капитальным затратам и дивидендной политике на ближайшие пять лет

- 20 марта 2018, 15:16

- |

Мы ожидаем выручку на уровне 1 605 млрд руб. (27,5 млрд долл.), что предполагает рост на 15% год к году и на 8% квартал к кварталу. EBITDA, по нашим оценкам, увеличилась на 25% год к году и на 4% квартал к кварталу до 230 млрд руб. (3,94 млрд долл.), а в долларовом выражении она выросла на 36% и 5% соответственно. Рентабельность по EBITDA повысилась на 1,2 п.п. относительно уровня годичной давности и снизилась на 0,6 п.п. за квартал до 14,3%. Чистая прибыль, согласно нашим расчетам, выросла на 141% год к году и на 15% квартал к кварталу до 112 млрд руб. (1,92 млрд долл.).

Цена нефти, увеличение добычи на ряде месторождений – факторы роста EBITDA. Средняя цена нефти сорта Urals поднялась на 22% год к году и на 19% квартал к кварталу до 60 долл./барр. В рублевом выражении цена Urals увеличилась на 13% год к году и на 17% квартал к кварталу до 3,5 тыс. руб./барр. Цена за вычетом экспортной пошлины (экспортный нетбэк) выросла соответственно на 18% и 17% до 2,8 тыс. руб./барр. Эти факторы, а также рост добычи нефти на месторождениях в России, пользующихся налоговыми льготами, и газа в Узбекистане способствовали увеличению EBITDA.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

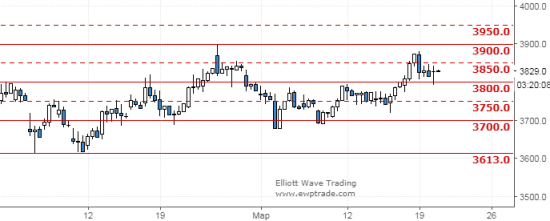

Лукойл, волновой анализ, уровни

- 20 марта 2018, 14:43

- |

( Читать дальше )

Лукойл отчитается завтра, 21 марта и проведет День инвестора в пятницу, 23 марта

- 20 марта 2018, 10:08

- |

ЛУКОЙЛ завтра должен опубликовать финансовые результаты за 4К17. Мы ожидаем увидеть сильные показатели на фоне улучшения макроэкономического фона (что подтверждают результаты других нефтяных компаний, которые уже опубликовали свою отчетность), а также за счет некоторого роста добычи и объемов переработки. Сезонный рост некоторых статей расходов (например, SG &A) несколько нейтрализует этот эффект. Мы прогнозируем, что выручка достигнет 1 584 млрд руб. (+7% кв/кв, +13% г/г), в то время как показатель EBITDA вырастет до 224 млрд руб. (+1% кв/кв, +22% г/г). По нашим прогнозам, EBITDA за 2017 достигнет 832 млрд руб. (+14% г/г). На чистую прибыль ЛУКОЙЛа обычно оказывает сильное влияние прибыль и убытки по курсовым разницам, которые зависят от колебания рубля. Это в значительной степени объясняет рост чистой прибыли на 15% кв/кв до 112 млрд руб. (+141% г/г), которые мы ожидаем в 4К17, поскольку убыток в размере 9.4 млрд руб., зафиксированный в отчетности в 3К17, будет полностью нейтрализован в 4К17 (мы ожидаем, что эта статья будет близка к нулевому показателю). Компания сообщила о еще более значительном убытке по курсовым разницам в размере 27.5 млрд руб. в 4К16. Это предполагает чистую прибыль за 2017 на уровне 411 млрд руб., что соответствует росту в 2.0x раза г/г в том числе и за счет прибыли от продажи непрофильного алмазного месторождения им. Гриба в размере 47.8 млрд руб. во 2К17. FCF достигнет 58 млрд руб. в 4К17 на фоне сезонного скачка капзатрат до 139 млрд руб., по нашим оценкам. Это ниже, чем 91 млрд руб., которые компания зафиксировала в 3К17, и преимущественно связано с более низкими капзатратами в 119 млрд руб.ЛУКОЙЛ проведет День инвестора в Лондоне в пятницу 23 марта, а также вебкаст, в рамках которых прокомментирует результаты за 2017, и представит новую информацию по своей стратегии и долгосрочным планам. Мы ожидаем, что это вернет компанию в центр внимания инвесторов на этой неделе.

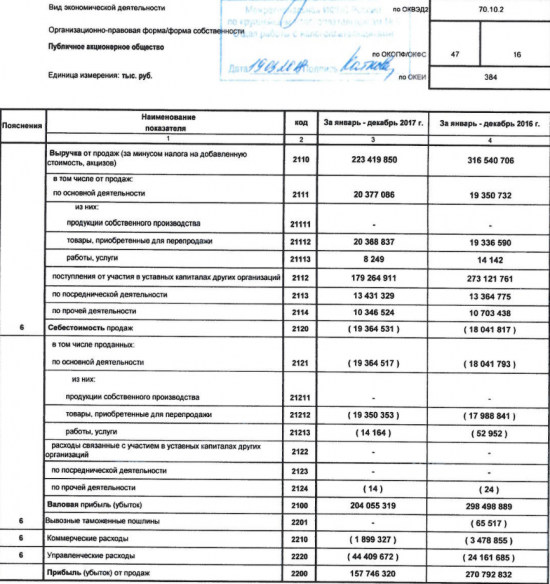

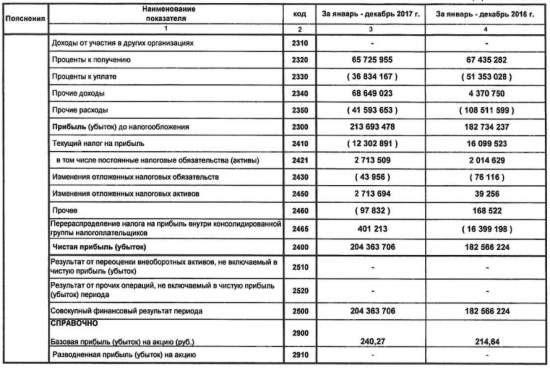

ЛУКОЙЛ - чистая прибыль по РСБУ в 2017 г выросла на 11,9%, до 204,4 млрд руб

- 19 марта 2018, 18:18

- |

Выручка от продаж сократилась в 1,4 раза и составила 223,4 миллиарда рублей.

( Читать дальше )

Лукойл – рсбу за 2017г.

- 19 марта 2018, 18:16

- |

Лукойл – рсбу

850 563 255 акций http://moex.com/s909

Free-float 46%

Капитализация на 19.03.2018г: 3,259 трлн руб

Общий долг на 31.12.2016г: 621,940 млрд руб

Общий долг на 30.09.2017г: 597,51 млрд руб

Общий долг на 31.12.2017г: 741,606 млрд руб

Выручка 2015г: 259,198 млрд руб

Выручка 6 мес 2016г: 132,82 млрд руб

Выручка 9 мес 2016г: 180,93 млрд руб

Выручка 2016г: 316,541 млрд руб

Выручка 6 мес 2017г: 103,37 млрд руб

Выручка 9 мес 2017г: 141,32 млрд руб

Выручка 2017г: 223,420 млрд руб

Валовая прибыль 2015г: 237,302 млрд руб

Валовая прибыль 6 мес 2016г: 124,98 млрд руб

Валовая прибыль 9 мес 2016г: 168,35 млрд руб

Валовая прибыль 2016г: 298,499 млрд руб

Валовая прибыль 6 мес 2017г: 94,33 млрд руб

Валовая прибыль 9 мес 2017г: 100,11 млрд руб

Валовая прибыль 2017г: 204,055 млрд руб

Прибыль 2015г: 302,295 млрд руб

Прибыль 1 кв 2016г: 16,91 млрд руб

( Читать дальше )

Singularity | Монитор ликвидных российских акций (Индекс ММВБ10)

- 19 марта 2018, 16:49

- |

В рамках системы проводится комплексный технический анализ инструмента по трем основным временным горизонтам: 15 лет, 5 лет и 1 год. Исследуемые параметры: фаза рынка (тренд, диапазон), положение и динамика цены относительно локальных трендов, положение и динамика цены относительно локальных уровней, положение и динамика цены относительно среднего значения за квартал, месяц, две недели, три дня, два дня, один день.

На основе собранных данных рассчитывается долгосрочный (Lt.index) , краткосрочный (St.index) и основной (S.Index)коэффициентдля каждого инструмента отражающий техническую картину которую наблюдает большинство участников рынка.

S.index регулирует открытие и закрытие позиций. Положительные значение (более 0,20) означают высокую вероятность роста цены инструмента, близкие к нулю значения означают высокую неопределённость рынка, отрицательные значения означают высокую вероятность снижения цены инструмента.

( Читать дальше )

Технический анализ акций 16.03.2018. ИТОГИ НЕДЕЛИ

- 16 марта 2018, 22:56

- |

Подвожу очередные итоги торговой недели. Прошлые можете посмотреть по этой ссылке.

Впереди переизбрание Путина «выборы», поэтому всё внимание на то, как откроется понедельник. Я не ожидаю от рынка каких-то сюрпризов, и продолжаю придерживаться своего плана.

Техническая картина на конец недели складывается так:

Сбербанк

Отработался НР. Следить как будет себя вести цена в целевой зоне. Мониторить лонговые формации на младших фреймах, и отрабатывать их.

( Читать дальше )

Singularity | Монитор ликвидных российских акций (Индекс ММВБ10)

- 16 марта 2018, 06:01

- |

В рамках системы проводится комплексный технический анализ инструмента по трем основным временным горизонтам: 15 лет, 5 лет и 1 год. Исследуемые параметры: фаза рынка (тренд, диапазон), положение и динамика цены относительно локальных трендов, положение и динамика цены относительно локальных уровней, положение и динамика цены относительно среднего значения за квартал, месяц, две недели, три дня, два дня, один день.

На основе собранных данных рассчитывается долгосрочный (Lt.index) , краткосрочный (St.index) и основной (S.Index)коэффициентдля каждого инструмента отражающий техническую картину которую наблюдает большинство участников рынка.

S.index регулирует открытие и закрытие позиций. Положительные значение (более 0,20) означают высокую вероятность роста цены инструмента, близкие к нулю значения означают высокую неопределённость рынка, отрицательные значения означают высокую вероятность снижения цены инструмента.

( Читать дальше )

Флюгер Голубых Фишек 13.03.2018

- 13 марта 2018, 17:48

- |

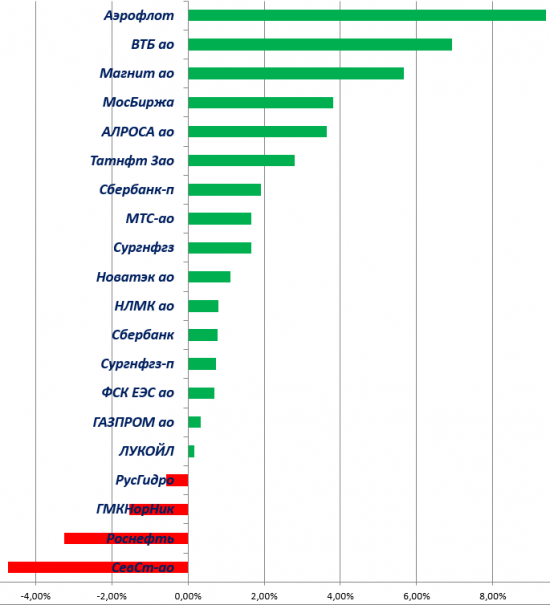

Флюгер Голубых Фишек сегодня:

Практически ничего не изменилось со вчерашнего дня, и это всё из-за того, что на рынке сохраняется затяжной флэт. Возможно кому-то покажется, что рынок вообще заснул. Однако, стоит заметить, что позитивный настрой всё ещё преобладает над негативом. Даже учитывая то, что половина бумаг из списка Флюгера находится в зоне «Без позиции», но они находятся преимущественно в зелёной зоне, а значит, более склонны к росту, чем к падению.

Второй немаловажный момент:

( Читать дальше )

Март. Перепутье. Выбор среднесрочного пути. 2

- 11 марта 2018, 22:56

- |

Мысль: в 2002г президент амеров Дж.Буш младший принял решение о введении импортных пошлин на ввозимую в США сталь (до 30%), пошлины вступили в действие 20 марта 2002г, исключения были сделаны для Канады и Мексики.

Сразу после начала действия пошлин индекс SP500 начал свое затяжное падение и падал до конца февраля 2003г (острая фаза падения продолжалась 4 мес — до конца июля 2002г). Величина падения составила 33%: с 1170п 20 марта до 776п 24 июля. И до конца февраля 2003г роста больше не было.

Спустя 16 лет такой же фокус с пошлинами на сталь произойдет у амеров и опять в марте, кстати для Канады и Мексики вновь сделано исключение. К этому же надо прибавить продолжение цикла повышения ставок на ближайшем заседании ФРС

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал