межрыночный анализ

В помощь управляющему: IGE/XLP vs RTS

- 06 марта 2017, 17:57

- |

IGE – акции сырьевого сектора США

XLP – производители товаров народного потребления

Сергей Григорян пишет, что индикатор этот упоминал гуру межрыночного анализа Мартин Принг…

Когда оно растет, это означает, что IGE опережает в динамике XLP, а это, в свою очередь, отражает рост инфляционных ожиданий участниками рынка. Неудивительно, что наш рынок акций (индекс РТС в нижней части графика) очень хорошо коррелирует с этим соотношением, так как Россия- страна сырьевая, а цены на сырье также завязаны на инфляционные ожидания.Теперь давайте откроем Tradingview и построим этот график и сравним его с российским рынком:

Сверху я взял IGE/XLP, а снизу взял соотношение российского рынка к другим рынкам развивающихся стран. На графике хорошо видно, как они коррелируют. Из плотной взаимосвязи этих величин можно вновь сделать твердый вывод, что погоду на нашем рынке делают нерезиденты.

В лоб эти соотношения не дают опережающего сигнала. Но дивергенции (расхождения) между ними, иногда дают некоторое статистическое преимущество управляющему. Стрелками как раз показаны 2 такие дивергенции, которые давали сигнал к покупке России во 2-й половине 2016 года и сигнал к необоснованной перегретости российского рынка к началу 2017 года.

( Читать дальше )

- комментировать

- ★32

- Комментарии ( 6 )

Цикличность рынков, состояние на сейчас.

- 23 июля 2016, 22:49

- |

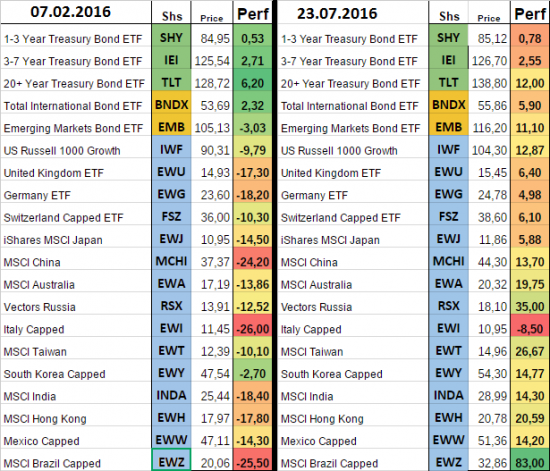

Каждый актив представлен через ETF, доходность берется за 6 мес.

1. Долговые рынки.

EMB — BNDX

Было -3 — 2,3 = -5,3

Стало 11,1 — 5,9 = +5,2

Исторически доходность индекса бондов развитых стран выше развивающихся (при расчета в твердой валюте).

2. Долевые рынки.

(MCHI+EWA+RSX+EWZ)/4 — (IWF+EWU+EWG+EWJ)/4

Было (-24,2-13,8-12,5-25,5)/4 — (-9,8-17,3-18,2-14,5)/4 = -34

Стало (13,7+19,7+35+83)/4 — (12,9+6,4+5+5,9)/4 = +30,3

Исторически доходность индекса акций развитых стран выше развивающихся (при расчета в твердой валюте).

Учитывая цикличность движения рынков, сейчас явно пришло время уходить из рисковых активов как на долговом так и долевом рынке. Особо агрессивные могут продать (MCHI+EWA+RSX+EWZ) против (IWF+EWU+EWG+EWJ).

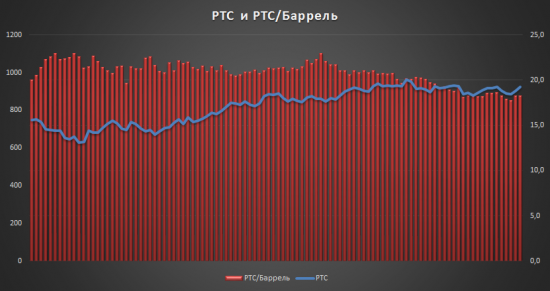

Тема дня # 37. РТС в бочках

- 08 июня 2016, 10:34

- |

Рисунок РТС в баррелях

а теперь вопросы:

- Является ли это соотношение предиктором будущего направления РТС?

- Когда считать дорогим РТС, а когда дешёвым используя это отношение или что-то подобное?

- В чём ещё считают РТС для понимания будущих «манифлоу»?

- есть ли смысл посчитать это соотношение за весь период расчёта РТС?

- В каком таймфреме считать если есть такой смысл? День? Неделя? Месяц?

- Какая взаимосвязь между этим соотношением и курсом доллара?

- Какой вы видите ТС на базе этого соотношения?

- Как бы вы трактовали вышеприведённый график?

Как вложить деньги в ETF - советы инвестору

- 05 июня 2015, 11:59

- |

Как вы выбираете биржевой инвестиционный фонд ( читайте «Что такое ETF (Exchange Traded Fund)»)? Учитывая количество появившихся за последние годы ETF, трудно выбрать те, в которые хотелось бы вложить свои кровно заработанные деньги. Они множатся, как паевые инвестиционные фонды и в них так же легко запутаться. Вы пользуетесь фундаментальным анализом, техническим анализом или их сочетанием? Вы смотрите на график ETF, чтобы понять, растет ли его стоимость? Какой критерий вы используете для сравнения – другой ETF, отдельную акцию или один из индексов? Безусловно использование всех перечисленных приемов является хорошей идеей и ими нельзя пренебрегать, но в данной статье мы рассмотрим еще один подход для оценки ETF.

Как вы выбираете биржевой инвестиционный фонд ( читайте «Что такое ETF (Exchange Traded Fund)»)? Учитывая количество появившихся за последние годы ETF, трудно выбрать те, в которые хотелось бы вложить свои кровно заработанные деньги. Они множатся, как паевые инвестиционные фонды и в них так же легко запутаться. Вы пользуетесь фундаментальным анализом, техническим анализом или их сочетанием? Вы смотрите на график ETF, чтобы понять, растет ли его стоимость? Какой критерий вы используете для сравнения – другой ETF, отдельную акцию или один из индексов? Безусловно использование всех перечисленных приемов является хорошей идеей и ими нельзя пренебрегать, но в данной статье мы рассмотрим еще один подход для оценки ETF.

Что делает ETF особенными финансовыми инструментами?

Неудивительно, что озвученными в начале статьи вопросами каждый трейдер мог бы задаваться, рассматривая любую акцию. Но ETF имеют некоторые особенности, отличающие их от акций. Да, в отличие от инвестиционных фондов, ETF торгуются, как акции непрерывно в течение дня. Но фундаментальные данные для ETF не так легко доступны, как для акций. Дело в том, что...

( Читать дальше )

Конспект мастер-класса Сергея Григоряна "Знакомство с межрыночным анализом".

- 28 февраля 2015, 16:53

- |

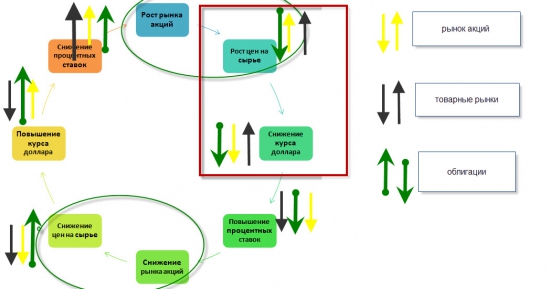

Рынки не существуют в изоляции друг от друга, они взаимосвязаны. Межрыночный анализ (intermarket analysis) изучает эти взаимные связи. Эти взаимосвязи представляются графически в виде соотношений.

Основа — взаимная динамика 4 основных классов активов: акций, облигаций, сырья и валют.

Дополнение — взаимная динамика отраслей.

Эта взаимная динамика классов активов различается в зависимости от текущей фазы рыночного цикла — инфляционной или дефляционной.

Знание «правильной» взаимной динамики помогает управляющему корректно определить фазу рыночного цикла и в соответствии с этим выбрать отрасли и секторы для инвестиций

Идеализированная схема бизнес-цикла:

1. Первыми на изменения в рыночном цикле реагируют облигации. Они начинают расти или падать.

Затем к ним присоединяются в середине цикла акции. Рынки сырья присоединяются последними.

( Читать дальше )

Взгляд на амер рынок

- 16 февраля 2015, 14:28

- |

Концепция меж рыночного анализа настолько очевидна, что остается загадкой, почему ранее она не привлекала внимания аналитиков.

Трейдеры, работающие с акциями, должны внимательно следить за рынком облигаций. Трейдеры, занимающиеся облигациями, должны изучать товарные рынки. И все должны внимательно следить за курсом американского доллара. Не следует оставлять без внимания и японский рынок акций. Так кому же нужен меж рыночный анализ? Думаю, что всем. Поскольку все сектора так или иначе влияют друг на друга, разумно предположить, что знание механизма меж-рыночных связей будет полезно всякому, кто связан с финансовыми рынками.

В данном анализе присутствуют следующие понятия:

1) Индексы…..

DBC – товарно-сырьевые рынки

TLT – правительственные облигации

IGE – сектор натуральных ресурсов

XLP – производители ТПП (Consumer)

IAI – акции брокеров, дилеров

SPY – широкий рынок (SnP 500)

( Читать дальше )

Танец живота и пост Шадрина

- 21 декабря 2014, 11:57

- |

Пока Тимофей спал после Елки Трейдеров, Александр Шадрин написал пост «Последнее слово. Жить не по лжи...»

«На этой неделе выступал с очередной пресс-конференцией Президент РФ В.В.Путин. Уже вечером по Первому каналу передача прошла о выступлении ВВП — где отметился наш трейдер Роман Вишневский с ярой поддержкой курса политики партии, к нему же примкнул и Тимофей Мартынов.»

У Александра накопилось масса претензий к властям «почему нет свободных выборов» и эти вопросы он адресует Мартынову и Вишневскому.

Мне-то все понято давно. Не может быть никакого проекта Разумный инвестор, когда рынок находится на многомесячном падающем тренде. Выход один – писать про вятский квас, танец живота на Елке трейдеров, про политику и желательно покусывать Вишневского. Это сейчас интересно людям.

Кто не пьет Вятский квас тот реальный… пид...

Нету кваса?

Нате в глаз!

( Читать дальше )

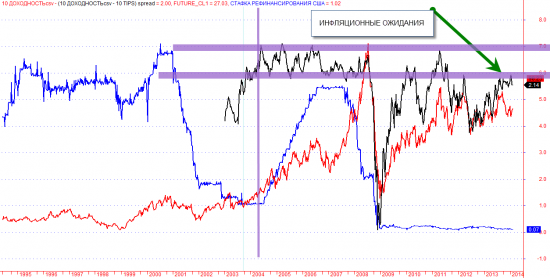

Работает ли сейчас межрыночный анализ ...по мотивам мэрфи плюс инфляционные ожидания

- 07 февраля 2014, 22:29

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал