мкб

Московский кредитный банк - объявляет о предложении своих акций

- 29 октября 2019, 09:32

- |

- В рамках Предложения МОСКОВСКИЙ КРЕДИТНЫЙ БАНК планирует предложить до 2 750 000 000 Акций нового выпуска, при этом цена на все Акции будет установлена в российских рублях.

- Предложение состоит из предложения Акций (i) в России и где-либо еще за пределами США на основании Положения S в рамках Закона США о ценных бумагах 1933 г. с поправками, и (ii) в США определенным квалифицированным институциональным покупателям согласно определению в Правиле 144A и на его основании в рамках Закона о ценных бумагах.

- В отношении Предложения, Компания проведет ряд встреч с инвесторами начиная с 29 октября 2019 г., и ожидается, что Цена предложения будет объявлена примерно 06 ноября 2019 г. после принятия Наблюдательным Советом МКБ решения, утверждающего цену.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Банковская отчетность на 01.09 - аналитика

- 14 октября 2019, 12:54

- |

Среди большой тройки практически нет никаких изменений, у ВТБ стабильно высокая отрицательная нетто-позиция по МБК: -617 млрд.

Активы до 30 дней сосредоточены в: Долговых ценных бумагах РФ и на Коррсчете в ЦБ (у ВТБ).

РСХБ — с повышенной просрочкой по ссудам. Но это логично, для банка, кредитующего АПК.

Промсвязьбанк — практически полностью сократил представление своей отчетности для анализа в свободный доступ, поэтому могу лишь сказать, что он, судя по отчетности, будет медленно превращаться в аналог «Росколхоза», с той лишь разницей, что будет кредитовать ВПК. И вроде как в него вольется Связьбанк. Кстати, на МБК последний «стоИт» намного ниже «усыновителя». Спред меж ними примерно 0,4%.

Альфа по структуре баланса достаточно стабильна. Показатели капитала и ликвидности тоже в порядке. Банк то привлекается, то стоит со ставками ближе к «плинтусу». Единственное, что у меня вызывает вопрос — кто же не вернул ему такой большой кредит. Просрочка пару месяцев назад «подскочила» и сейчас в районе 7,3%.

( Читать дальше )

=== Выплата купона

- 07 октября 2019, 21:30

- |

Эмитент: ПАО "МОСКОВСКИЙ КРЕДИТНЫЙ БАНК" (Банки)

Облигация:

ISIN:

Сумма: 11406500 рублей на лист

Дата фиксации права: 07.10.2019 21:30:01

Дата сообщения: 07.10.2019 21:30:01

Ссылка на сущфакт: http://www.e-disclosure.ru/portal/company.aspx?id=202

МКБ закрытие офиса

- 25 сентября 2019, 12:54

- |

МКБ - планирует привлечь около 15 млрд руб в рамках SPO

- 24 сентября 2019, 21:44

- |

Московский кредитный банк (МКБ) намерен привлечь около 15 миллиардов рублей в ходе размещения новых акций

Уже найдены якорные инвесторы, а в организацию сделки вовлечен Societe Generale.

МКБ привлек Sova Capital в качестве организатора SPO.

Концерн «Россиум», основной акционер банка, выкупит часть новых акций для сохранения своей доли.

источник

МКБ - убыток по МСФО за 1 п/г увеличился на 17%

- 27 августа 2019, 10:42

- |

Ключевые результаты

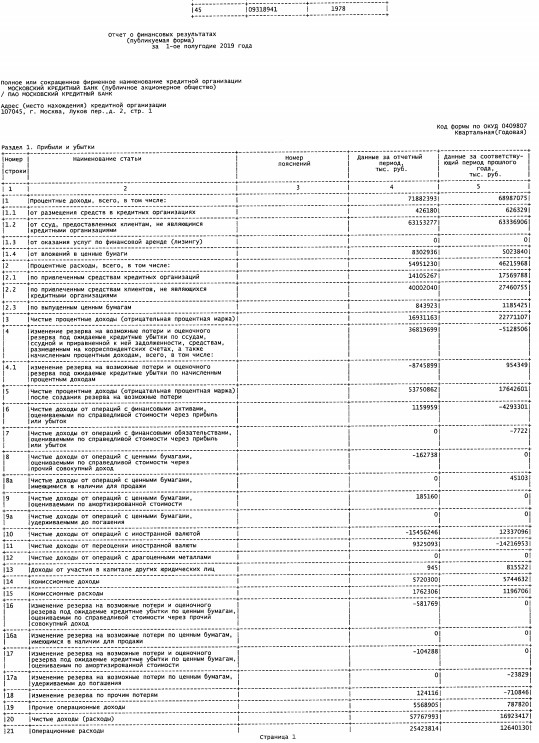

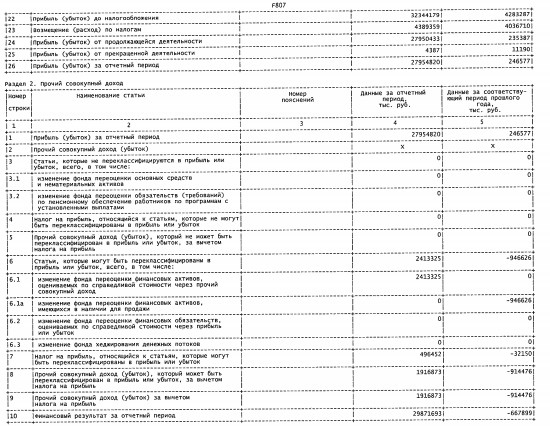

- Процентные доходы выросли на 4,5% по сравнению с шестью месяцами 2018 года и составили 70,5 млрд руб. ($1,1 млрд1).

- Комиссионные доходы увеличились на 2,7% по сравнению с результатом аналогичного периода прошлого года до 7,5 млрд руб. ($118,3 млн).

- Чистая прибыль за 6 месяцев 2019 года составила 2,2 млрд руб. ($34,3 млн), при этом за второй квартал банк заработал 1,9 млрд руб. ($30,5 млн).

- Активы по результатам за первое полугодие 2019 года сохранились на уровне начала года и составили 2,1 трлн руб. ($33,6 млрд).

- Совокупный кредитный портфель до вычета резервов сократился на 4,7% за 6 месяцев 2019 года и составил 705,2 млрд руб. ($11,2 млрд), при этом рост розничного портфеля составил 4,7% до 101,2 млрд руб.

( Читать дальше )

Акции Сбербанка могут уступить позиции бумагам ВТБ и Газпрома - Фридом Финанс

- 30 июля 2019, 21:16

- |

Кредитование юрлиц сократилось на 5%, до 11,8 трлн руб., а объем их средств на счетах «Сбербанка» упал на 9%, до 6,6 трлн руб., тогда как с начала прошлого года по июль текущего был зафиксирован их рост на 7,9% и 10,8% соответственно.

С учетом этой статистики, принимая во внимание традиционную для банков важность фондирования объемом кредитов соответствующим объемом депозитов, я предполагаю, что текущая динамика вкладов существенно ограничивает потенциал наращивания объема кредитования.

При этом, судя по показателям ставок по вкладам, «Сбербанк» отказался от борьбы за клиента. Максимальная ставка по трехлетним вкладам у лидера российского банковского сектора около 5% против 7-8,5% у «Газпромбанка», ВТБ, «Россельхозбанка», Совкомбанка", «Райффайзена», МКБ и других представителей топа-20.

( Читать дальше )

Сколько будет стоить Сбербанк - Финам

- 25 июля 2019, 19:24

- |

Наталия Малых, ведущий аналитик отдела анализа мировых рынков ГК «ФИНАМ»:

— Акции «Сбербанка» снижаются после отсечки, и есть потенциал для дальнейшей коррекции, но для просадки до минимумов 2014 должно случиться что-то масштабное, и скорее это будет связано с падением всего фондового рынка. Но если акции «Сбербанка» и подешевеют в несколько раз, то это будет редкая возможность для покупки. Наша целевая цена по обыкновенным акциям — 268,5 руб. предполагает стабильную экономику и умеренный рост прибыли и дивидендов в 2019 году. Если риски же рецессии и санкций в отношении банков материализуются, акции могут опуститься до 120.

Андрей Бархота, управляющий по стратегическому маркетингу «Промсвязьбанка»:

( Читать дальше )

Сбербанк отказывается участвовать в соревновании за привлечение максимального числа клиентов - Фридом Финанс

- 08 июля 2019, 16:57

- |

Сейчас ставки «Сбербанка» для рублевых депозитов сроком на год составляют 4,85-5,85% годовых. Это близко к минимумам у 20 крупнейших российских банков. Максимальные ставки по рублевым вкладам на аналогичный срок для «Юникредит Банка», МКБ, ВБРР, «Совкомбанка» и даже второго по суммарному объему депозитов физлиц банку России ВТБ составляют 7,5-8,5% годовых. Объем вкладов физлиц в «Сбербанке» с 01.06.2018 по 01.06.2019 гг. увеличился на 6,59%, а по банковской системе в целом — на 7,8%. При этом «Сбербанк» сокращает количество отделений и планирует открывать совместные с McDonalds точки обслуживания клиентов. Эти факты, на мой взгляд, свидетельствуют о том, что в соревновании между банками за привлечение максимального числа клиентов «Сбербанк» участвовать отказывается.Осин Александр

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал