мнения

Happy trader

- 24 марта 2020, 16:09

- |

(меньше 100к)

Ну можете теперь меня поздравить.

Очень рад что дождался уменьшения спреда.

ПОЗА НЕ ДАВИТ, НАОБОРОТ, РАДОСТНО ЧТО ИЗБАВИЛСЯ ОТ РУБЛЕЙ

завтра аванс, по фунту пока что смотрю возможно и пониже будет, а может и нет? торгуем риски, вовремя от них избавляясь

по моим индексам все в америке ПУЧКОМ! это у вас телевизор неисправно показывает, точнее «говорящие головы».

традиционно с 25 по 30е налоговые выплаты, хоть система и кряхтит, можно поверить в это.

слишком всё непонятно, а каково наше главное правило, старики?

В любой непонятной ситуации покупай доллар.

- комментировать

- Комментарии ( 4 )

Демура переобулся.

- 01 марта 2020, 09:42

- |

у меня идея забыть про биржу до 2021 года. все писали про рецессию+по циклам кандратьева 2018 было, ну да +2 года на поправку.

Решил посмотреть Демуру его последние записи.

Мысль изложить сложно, постораюсь кратко.

он переобулся

считаю -

он всех за лохов и дибилов держит

на одном семинаре говорит именно как будет! и как будет правильно

на другом говорит для хомяков, говорит херню какую-то.

он всех держит за дибилов но говорит иногда! правильно.

он мешает правду с хренью.

почему?

считаю что он так развлекается.

в последних видео

ничего страшного для рубля он не увидел! 64-херня говорит, сходит, потом опять вниз.

а раньше всё было иначе!=выход рубля на 83-87 первая цель после 62.49-60.77 даже если уходит на 60.77, от цели в 83 он типа не отвертится никак

про сиплого — ну типа на последних вот специально! говорит

— всё опять зальют деньгами, нет! это не разворот! еще раз бычар еще раз медведей.

что б как следует!

4000! вполне!

( Читать дальше )

Девальвация как инструмент

- 02 декабря 2019, 23:45

- |

Коллеги всем здравствуйте. Много существует инструментов в экспортной стратегии страны, повышение качества, демпинг, захват новых рынков.

Но как быть с традиционными ресурсами типа Нефть Газ, Металлы, к слову это до 50% наполняемости бюджета РФ.

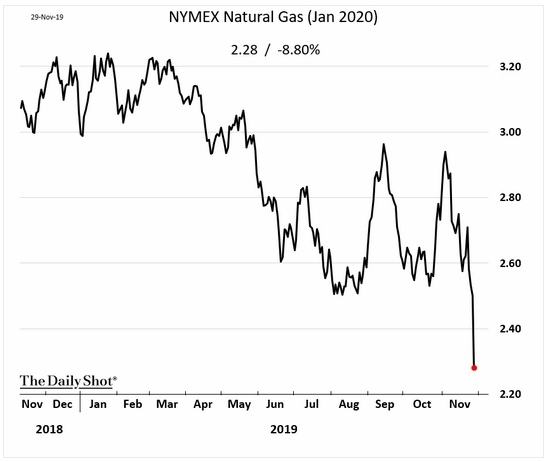

Вот например цены на газ на минимума в ожиданиях теплой зимы.

Есть довольно спорный инструмент, это девальвировать нац валюты + это наше сырье более доступно, тут и больше объемы сбыта, выручка дивиденды, а минусы очевидные ухудшение реальных доходов населения.

Имею вопросы: как происходит целенаправленный механизм девальвации со стороны государства? И если это технический прием то почему ухудшается ситуация в стране?

Одни сейчас верят в быка, другие в медведя, а почему же и здесь так много "свиней"?

- 30 ноября 2019, 19:51

- |

Забавно следить за спорами этих двух групп, но еще интереснее видеть как в итоге оказывается много свиней, «которых забивают». Посмотрите, как мало кто может увидеть картину целиком, все копаются на близоруком расстоянии. Большинство кричит, что оно вырастет именно перед тем, как оно начнет падать. И наоборот, большинство с пеной у рта орут «завтра упадёт», а оно неожиданно растет. В итоге это большинство с обеих сторон в разное времяполучается «забивают как свиней»!

Соррян, если кого обидел, но главное, что бы вас не обижал не я, а рынок.

Хороших выходных!

(Ваш новый участник Смарт-Лаба)

"Здесь вам не равнины,здесь климат иной,идет лавина....РТС- ? где остановка...

- 26 ноября 2019, 12:17

- |

Данные по США, в 18час ( по продажам домов, не сыграет, большой роли, на Си-пи- (3.120 или, каков ваш уровень — Плз, ?)..? аукционы от Федер-го казначейства могут повлиять.когда у них по времени(кроме размещения, как на завтра, с 12ч30мин, и вроде 16ча- до 16час 30 мин....

Ваши, идеи, мнения, мысли?

Рубль, что случилось?

- 16 июля 2019, 10:31

- |

делимся мнениями что почему куда и зачем.

я первое предположение опишу:

вчера просто в японии выходной день был.

Думаю что рубль развернулся.

- 28 июня 2019, 11:26

- |

но цена не падает.

даже несмотря на то что евро подрастает.

рубль стал коррелировать с долларом.

рост доллара равен росту его в рублях.

до этого как бы так не было.

ну что ж.

жду рост доллара в рублях и нефть по 83.

83 за нефть и 83 рублей за доллар.

да наполнятся карманы бюджета нашего.

Российские индексы рискуют завершить торги февраля на минорной ноте

- 28 февраля 2019, 09:33

- |

Российский фондовый рынок по итогам торгов среды продемонстрировал слабую нисходящую динамику, объем торгов средний, индекс МосБиржи 2490,65 (-3,37 -0,14%), индекс РТС 1191,01 (-2,06 -0,17%). Разнонаправленно завершились торги российским рублем по отношению к основным мировым валютам, на рынке ОФЗ продолжилось снижение. Согласно опубликованному консенсус-прогнозу экспертов Высшей школы Экономики рост ВВП страны по итогам 2019 года составит скромные 1,3%. Ранее Минэкономразвития так же давало оценку потенциального роста ВВП в наступившем году в 1,3%. Накануне стало известно о просьбе властей Белоруссии к российским коллегам о рефинансировании ранее полученных кредитов на сумму $600 млн. По итогам аукциона Минфина по размещению ОФЗ было продано облигаций на 35 млрд. рублей.

Американский фондовый рынок так же завершил торги преимущественно снижением, индекс DOW 30 25985,16 (-72,82 -0,28%), индекс S&P 500 2792,38 (-1,52 -0,05%). Фьючерс S&P 500 на открытии торгов четверга торгуется в слабом минусе. По итогам первого дня саммита США-КНДР главы государств ограничились краткой личной встречей и совместным ужином, каких либо новостей о продвижении в вопросе денуклеаризации не последовало.

( Читать дальше )

Да мне слов не жалко! Про Оналитиков

- 11 марта 2018, 15:10

- |

Сегодня на СЛ в тренде еще одна точка зрения о глубоком погружении (какая-то Кама-Сутра, право) по нефти на 15, по РТС на 160...

Что хочу сказать. Есть практики, люди, которые торгуют на реальных деньгах, и есть теоретики-Оналитики-околрыночники.

Для практика такая точка зрения вообще не имеет никакой ценности. Именно поэтому можно сразу сказать, что подобными прогнозами грешат именно представители второй группы, которые не ставят свои деньги на свой же прогноз. А есть ставят — то хочется уточнить: сколько вложено, с каким плечом, где у них стоп, каковы будут издержки после удержания позиции в течении нескольких лет? Давайте — поставьте свои деньги на свой прогноз! Дайте доступ к счету и понаблюдаем вместе, посмеемся...

Год-два назад Демура нефть ниже $30, а рубль по 200 уже считал, чего удивляться, что таких аналитиков наплодилось.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал