мониторинг

Позиционная торговля. Публичная торговая стратегия

- 04 апреля 2017, 22:57

- |

Март завершился более-менее успешно.

Основа публичной торговой стратегии — технический анализ. Используется по сути своей незначительная модификация старых добрых классических методов. Причем реализована она в рамках SWTметода только для того чтобы меньше думать.

Справедливости ради отмечу, до меня дошло, что я работаю в рамках давным давно известных классических подходов не так давно. И способствовало этому общение на смартлабе и задаваемые вопросы. Т.е. инструментарий несколько отличается, но полностью согласован с классическим подходом и не противоречит ему, уточняя и обобщая отдельные моменты.

Сейчас для публикации на смартлабе готовится текст с описанием версии метода на языке классического графического анализа.

Что касается мониторинга, то из крупных ошибок — не вовремя подтянутый стоп по индексу SP, который закрыл позицию с убытком, причем позицию удвоенного по сравнению с нормой объема. В остальном все более-менее в порядке.

( Читать дальше )

- комментировать

- Комментарии ( 9 )

Как использовать Telegram для мониторинга работы роботов

- 26 ноября 2016, 23:47

- |

У коллег роботописателей существует необходимость постоянного контроля работы торговых роботов.

Существует огромное количество всевозможных вариантов:

— смс-уведомления из торгового терминала QUIK

— подключение к SMS-агрегатору для последующей отправки SMS-сообщений на собственный номер

— отправка e-mail сообщений

— особо изощренные программисты используют уведомления в календаре гугла, для бесплатной отправки сообщений о выставлении заявок роботом (экзотика, но как не упомянуть об этом)

Сколько копий было сломано, чтобы протестировать описанные выше способы.

Существует еще один очень интересный и простой в реализации инструмент – Телеграм со множеством полезных функций: telegram api и telegram bot api.

Bot api позволяет отправлять уведомления о состоянии робота, о сделках и множество другой торговой информации прямо в телеграм в чат с вашим ботом.

Скажу, что из всех предыдущих технологий, разобраться с работой bot api и получить рабочее решение оказалось проще всего. На запуск рабочего решения потребовалось 30 мин: с момента как впервые открыл api, зарегистрировал бота, и до внедрения отправки сообщений из бота в чат.

( Читать дальше )

Чем может быть полезен сбор статистики сделок

- 26 февраля 2016, 18:28

- |

Спойлер: данный пост, основанный на личном опыте, скорее всего, ориентирован на новичков, к коим я себя отношу, речь пойдет о матожидании. Текст ниже не является рекомендацией, скорее, это пример того, как ведение статистики своих действий может помочь улучшить торговлю.

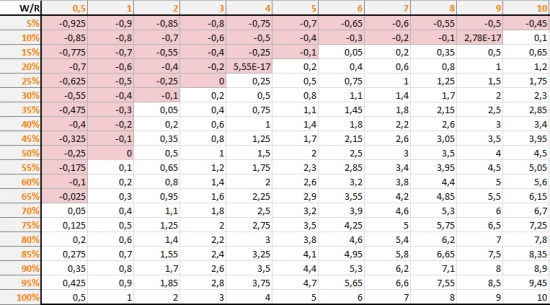

С тех пор, как я начал мониторить каждое свое действие на рынке, я неплохо на мой взгляд продвинулся. Из мониторинга вы можете посчитать матождание A, которое, по определению, зависит от процента прибильных сделок W и отношения прибыли к риску R.

A = W*R-(1-W).

Если выборка сделок достаточно большая, то это значит, что, в среднем, на каждые 100 сделок вы получите 100А стопов, если стоп фиксирован в деньгах.

Как вы думаете, что более прибыльно? Торговать с W и 2R или с 2W и R? Давайте построим такую таблицу матожиданий:

( Читать дальше )

Цены на нефть угрожают новым снижением

- 18 августа 2015, 10:10

- |

Цены на энергоносители за прошедшие сутки уменьшились. Наиболее выразительным снижение было по ценам на натуральный газ, которые опустились до 97 долларов за 1000 м3. Однако цены по нему пока остаются в рамках бокового коридора и реально колеблются вблизи 100 долларов за 1000 м3. А вот по нефти небольшие дневные потери продолжили тренд на снижение цен. Цены на американскую нефть WTI опустились ниже 42 долларов за баррель. Но там, несмотря на продолжающееся снижение цен уже четвертую неделю подряд происходит подрастание числа работающих буровых установок в США, что провоцирует их дальнейшую слабость.

Хотя контанго по фьючерсным контрактам немного подрастает – цены дальних контрактов все увереннее превышают цены ближних, но по факту тренд на снижение нефтяных цен продолжается. Экспирация опционов и переход по нефти на октябрьский контракт не принесли видимых изменений в сложившиеся тренды. Ожидание подскока от минимальных весенних отметок по ценам нефти пока не оправдало себя. Возможно, цены по WTI еще отравятся за более глубокими поддержками. Тем более что по европейской нефти Brent цены еще не достигли минимальных уровней, установленных в начале 2015 года.

( Читать дальше )

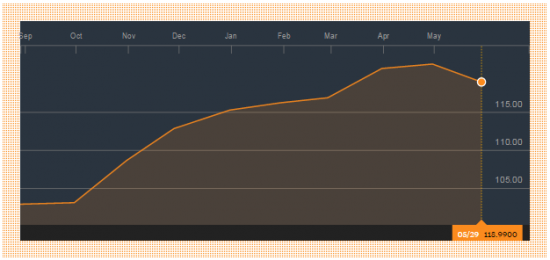

Что с мониторингом фонда Kvadrat Black на Блумберге?

- 03 августа 2015, 18:05

- |

www.bloomberg.com/quote/KVABLCK:KY

С любопытством наблюдаю за успехами различных алго хедж-фондов, в том числе и Kvadrat Black.

Обратил внимание, что последняя точка на графике датирована 29 мая. Стало быть, не хватает значений уже не только за июнь, но и за июль.

В чём дело, ребята забили на Блумберг?

Тестируем "Грааль". Часть 8, последняя. Технический инсайд.

- 18 июля 2015, 22:47

- |

Как уже писалось ранее, в мае текущего года SWT-метод был немного доработан. Новый аналитический инструмент — методика расчета силы и направления парциальных трендов, действующих на рынке, открывает новые возможности как в анализе рынка, так и в тактике совершения торговых сделок. (Предыдущая публикация Тестируем «Грааль». Часть 7.)

Что можно сказать по результатам теста.

1. Направление суммарного тренда определяется индикатором парциального тренда корректно, т.е. мы имеем своего рода технический инсайд о реальном направлении движения рынка, как бы ни развивались и в каком хаосе ни находились локальные движения.

2. Торгуя в направлении тренда рано или поздно получишь прибыль, если не произойдет большой откат — рынок все-таки случаен (пример такого облома показан на графике пары GBPUSD внизу, но направление тренда не изменилось — ждем завершения коррекции и возобновляем позицию).

( Читать дальше )

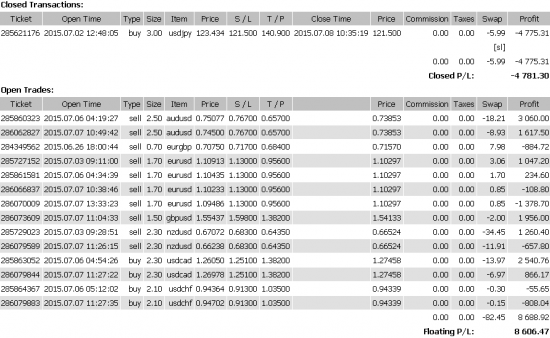

FOREX: ситуация на 08.07.15.

- 08 июля 2015, 11:42

- |

Евро не смог преодолеть старую поддержку 1.0915 и откатывает вверх, швейцарец традиционно отслеживает движения евро (как всегда, до поры до времени).

Продажи валют зоны британского фунта (фунт, осси, киви, луни) торгуются в плюсе.

С кроссами полная непонятка, они пока что вне зоны интересов, кроме EURGBP, которая может принести убытки.

Драгметаллы (золото и серебро) обвалились вчера. По этим инструментам мы остаемся вне рынка, поскольку на продажи не поднимается рука, несмотря на существующую среднесрочную тенденцию вниз, а покупать контртренд пока что нет никаких оснований.

Торговля позиционная, трендовая, по SWT-методу.

( Читать дальше )

FOREX: срез рынка на 07.07.15 - II.

- 07 июля 2015, 17:22

- |

Евро продолжает снижаться, увлекая за собой вниз практически все валюты (по отношению к доллару США).

Йена немного укрепилась, а золото и серебро обвалились, закрыв по стопу контр-трендовую позицию на покупку серебра.

(Золото закрыто с убытком еще в пятницу, по этому инструменту мы вне рынка. На продажи не поднимается рука, несмотря на существующую среднесрочную тенденцию вниз).

Торговля позиционная, трендовая, по SWT-методу.

Инструменты — 10 валютных пар, золото и серебро.

Средний риск- примерно 5% на позицию, но без фанатизма.

Позиции закрываются по тейк-профит, в преддверии важных новостей, по ордеру стоп-лосс.

Объем частично урезается при накоплении достаточно большой прибыли по инструменту (четкого критерия размера прибыли нет).

FOREX: ситуация на текущий момент

- 07 июля 2015, 13:46

- |

Евро утащил за собой вниз практически все валюты (по отношению к доллару США).

некоторым исключением является японская йена за счет оттока финансов с рынков других валют.

Торговля позиционная, трендовая, по SWT-методу.

Средний риск- примерно 5% на позицию, но без фанатизма.

Позиции закрываются по тейк-профит, в преддверии важных новостей, по ордеру стоп-лосс.

Объем частично урезается при накоплении достаточно большой прибыли по инструменту (четкого критерия размера прибыли нет).

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал