мфк мани мен

Исследование ИК "Иволга Капитал": Публичные МФК. Итоги 2021 года и прогнозы на 2022 год

- 21 апреля 2022, 13:12

- |

Как прошел 2021 год для крупнейших МФО России?

- Мы оцениваем финансовое положение крупнейших МФК как стабильное

- Большая часть МФК вышла в активную фазу заимствований на бирже в 2021 году. С учетом среднего срока обращения 3 года, риски рефинансирования облигационного долга для отрасли не высоки

- Публичные МФК справились с первичным оттоком по договорам займов, поставив рыночные ставки, мы не видим существенных оттоков прямых займов

- Отрасль частично пострадала из-за ограничений по расчетам с нерезидентами. Российские МФК, кредитовавшиеся на зарубежных P2P площадках, потеряют этот источник пассивов на горизонте года. Тем не менее, зарубежные площадки ведут себя конструктивно и мы видим возможности для взаимовыгодного урегулирования обязательств

- В целом, мы рассматриваем отрасль как одну из наименее пострадавших на фоне экономического кризиса. В 2022 году мы прогнозируем снижение маржинальности МФО, которое будет вызвано ростом дефолтности клиентов и снижением стоимости портфелей просрочки. С другой стороны, мы видим снижение стоимости лидогенерации и не ожидаем ужесточения регулирования в ближайшее время, это окажет поддержку прибыльности. Запаса собственного капитала и маржинальность крупнейших МФК достаточно для преодоления кризиса, хотя мы и можем увидеть ухудшение финансовых показателей внутри 2022 года

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Онлайн Микрофинанс-01-об выплатил 11-й купон🔥

- 20 апреля 2022, 17:01

- |

Вид, категория: Онлайн Микрофинанс-01-об;

Государственный регистрационный номер: 4-01-00459-R от 19.10.2020 г.;

ISIN: RU000A103406;

Отчетный период: восьмой купонный период (дата начала купонного периода — 16.12.2021, дата окончания купонного периода — 15.01.2022).

Общий размер выплат: 5 135 000 (Пять миллионов сто тридцать пять тысяч) рублей 00 копеек;

Выплаты на одну облигацию: 10 (Десять) рублей 27 копеек;

Размер процента: 12,5 % ;

Количество облигаций соответствующего выпуска (серии), доходы по которым подлежали выплате:

500 000 (пятьсот тысяч) штук;

Напомним, что облигации серии 01-об были размещены на Московской бирже 20.05.2021 г. Дата погашения 04.05.2024. Возможность досрочного погашения: Не предусмотрено. Безотзывная оферта: нет.

Наши облигации:

https://smart-lab.ru/q/watchlist/idf-eurasia/2840/

Инвестируйте в IDF по ставке 16,5% годовых: idfeurasia.com/investors

🔥IDF Eurasia стала лауреатом PR-премии «Громче — 2022!»

- 13 апреля 2022, 18:57

- |

В Москве 11 апреля на площадке Старт Хаб на Красном Октябре состоялась торжественная церемония подведения итогов премии «Громче — 2022!» — престижной PR-награды для малого и среднего бизнеса.

Как отмечают организаторы события, задача премии — отметить и выделить самые яркие и интересные достижения компаний в области PR и коммуникаций.

В рамках премии компания Moneyman (входит в финтех-группу IDF Eurasia) стала победителем в номинации «Ведение соцсетей» и была награждена почетным дипломом.

Ирина Хорошко, генеральный директор IDF Eurasia в России:

«Социальные сети являются для нас одним из важнейших каналов взаимодействия с клиентами. Они служат для коммуникации, оперативного консультирования и решения вопросов пользователей, а также повышения лояльности — в соцсетях мы регулярно предлагаем различные скидки и бонусы, проводим конкурсы, акции и пр. Победа в премии подтверждает успешность нашей стратегии в этом направлении».

( Читать дальше )

🔥Гендиректор IDF Eurasia Ирина Хорошко дала комментарии Коммерсанту по текущей ситуации в микрозаймах

- 30 марта 2022, 11:42

- |

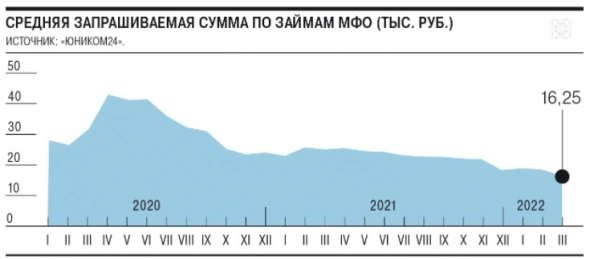

Коммерсант сообщает что , средняя запрашиваемая сумма микрозайма в России снизилась до трехлетнего минимума. В отличие от ситуации в пандемию, сейчас граждане не стремятся занять с запасом. Сами микрофинансисты ужесточают скоринг, сокращают суммы и сроки предоставляемых займов и тем не менее уже наблюдают рост просрочки.

Средняя одобряемая сумма снижается: примерно минус 4–5 п. п. относительно аналогичного показателя в феврале прошлого года, уровень одобрения заявок снижен на 10–20% в зависимости от клиентских сегментов, приводит данные гендиректор IDF Eurasia Ирина Хорошко.

полный текст статьи

🔥IDF Eurasia совместно с ITeachMe проведет тренинги по финансовой грамотности при поддержке АРРФР

- 25 марта 2022, 11:19

- |

Компания Solva совместно с фондом ITeachMe и Агентством РК по регулированию и развитию финансового рынка (АРРФР) в этом году продолжают тренинги по финансовой грамотности для людей с ограниченными возможностями. Проект стартовал осенью прошлого года.

«Курс «Финансовая грамотность», реализованный в 2021 году, стал своевременной и актуальной «рукой помощи» для лиц с инвалидностью и родителей, воспитывающих детей с инвалидностью. Нестабильная ситуация во всем мире показала, что сегодня необходимы не только умение зарабатывать финансовые средства, но и навыки и умение сохранить их и приумножить», — отметили в фонде IteachMe.

По словам Захиры Бегалиевой, директора фонда «ITeachMe», по итогам первого сезона курса «Финансовая грамотность» участники отметили, что сумели разорвать круг закредитованности, научились планировать финансовые расходы, создавать «подушку безопасности», рассчитывать траты на несколько месяцев вперед.

( Читать дальше )

Онлайн Микрофинанс-БО-02 выплатил 24-й купон🔥

- 10 марта 2022, 15:11

- |

Вид, категория: Онлайн Микрофинанс-БО-02;

Государственный регистрационный номер: 4B02-02-00459-R от 04.03.2020;

ISIN: RU000A101JF2;

Отчетный период: двадцать четвертый купонный период (дата начала купонного периода — 06.02.2022, дата окончания купонного периода — 08.03.2022).

Общий размер выплат: 3 163 724, 85 (Три миллиона сто шестьдесят три тысячи семьсот двадцать четыре) рубля 85 копеек;

Выплаты на одну облигацию: 10 (Десять) рублей 27 копеек;

Размер процента: 12,5 % ;

Напомним, что облигации серии БО-02 были размещены на Московской бирже 18.03.2020 г. Дата погашения 15.03.2023. Возможность досрочного погашения: Не предусмотрено. Безотзывная оферта: Не предусмотрено.

Наши облигации:

https://smart-lab.ru/q/watchlist/idf-eurasia/2840/

Инвестируйте в IDF по ставке 16,5% годовых: idfeurasia.com/investors

Отчётность МаниМен по итогам 2021 года

- 03 марта 2022, 17:30

- |

Финансовый год компания закончила с хорошими финансовыми показателями:

Процентные доходы: 13.9 млрд. (+102% г/г)

Чистая прибыль: 1.6 млрд. (+23% г/г)

Собственный капитал вырос до 2.6 млрд. (+14%)

Рентабельность активов (LTM) составила 24%

Капитал/Чистый долг: 0,7

Ссылка на отчётность: https://www.e-disclosure.ru/portal/files.aspx?id=37162&type=3

/Облигации АйДиЭф-03 входят в портфели PRObonds на 4-5.5% от активов/

Банк ЦентрКредит открыл кредитную линию в пользу Solva на 1,5 млрд тенге

- 25 февраля 2022, 17:19

- |

Компания Solva (входит в Группу IDF Eurasia) и АО «Банк ЦентрКредит» заключили договор об открытии кредитной линии в объеме 1,5 млрд тенге, срок кредитования составляет три года. По данным Forbes.kz, в Казахстане Банк ЦентрКредит занимает пятое место по объему активов.

IDF Eurasia в Казахастане (бренд «Солва») сегодня – это крупнейшая небанковская организация по объему портфеля необеспеченных микрокредитов для физических лиц и представителей микро и малого бизнеса («МСБ»). IDF Eurasia имеет разветвленную сеть из более 150 представительств как в крупных городах, так и в сельской местности. Более 400 тысяч физ лиц и МСБ стали клиентами компании за последние 3 года.

Открытие дебютной кредитной линии стало первым для IDF Eurasia в Казахстане примером сотрудничества с локальным коммерческим банком, что свидетельствует о достижении компанией высокой стадии зрелости и подтверждает устойчивый уровень кредитоспособности IDF Eurasia. Полученные средства будут направлены IDF Eurasia на операционную деятельность и развитие цифрового кредитования для представителей агросектора.

( Читать дальше )

🔥ID Collect начинает размещение выпуска облигаций на 800 млн руб.🔥

- 17 февраля 2022, 10:24

- |

Сервис по обслуживанию проблемной задолженности ID Collect (входит в международную финтех-группу IDF Eurasia) информирует о старте размещения облигаций 2-й серии объемом 800 млн рублей сроком на 3 года.

Ставка купона установлена на уровне 16,5% годовых с ежемесячными выплатами. Организаторами выпуска выступают ПАО «Транскапиталбанк», и ИК «Универ Капитал».

Последовательное размещение уже второго выпуска облигаций для ID Collect подтверждает, что компания двигается в стратегическом направлении по планомерному росту, приобретая больше долговых портфелей и внедряя больше передовых технологий, при этом занимая уверенные позиции в секторе и подтверждая свой статус эффективного и надежного бизнеса.

Дебютный выпуск объемом 400 млн руб. сроком на 3 года был успешно размещен в августе 2021 года.

Привлеченные средства также будут способствовать реализации миссии компании, которая заключается в оздоровлении финансового сектора. Деятельность ID Collect позволяет кредиторам разгружать балансы от просроченной задолженности и высвобождать дополнительные средства, должникам – оптимизировать свои денежные потоки.

( Читать дальше )

Гендиректор IDF Eurasia: в стране стоит ожидать роста количества обращений за займами

- 16 февраля 2022, 17:22

- |

Коммерсант опубликовал новую статью про микрозаймы: Микрозаймы притормозят регулированием. Гендиректор IDF Eurasia в России Ирина Хорошко, дала следующий комментарий:

На фоне нестабильной экономической ситуации в стране стоит ожидать роста количества обращений за займами, но из-за ужесточения регулирования, скоринговых моделей компании будут одобрять не больше 10–15% от общего потока.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал