м.видео

Акции группы М.Видео-Эльдорадо неликвидны - Sberbank CIB

- 21 января 2019, 14:45

- |

Оба бизнеса продемонстрировали двузначные темпы роста. Рост выручки компании превзошел наши ожидания. Мощное физическое присутствие компании во всех регионах отлично дополняется быстрорастущим онлайн-бизнесом, что позволило компании продолжить наращивать долю рынка.

Мы позитивно оцениваем фундаментальные показатели Группы “М.Видео”, позиционирование и развитие обоих брендов, однако акции группы неликвидны.Красноперов Михаил

Sberbank CIB

- комментировать

- Комментарии ( 0 )

М.Видео-Эльдорадо по продажам показывает опережающую динамику - Промсвязьбанк

- 21 января 2019, 13:47

- |

Группа М.Видео-Эльдорадов IV квартале увеличила продажи на 21,2% по сравнению с IV кварталом 2017 года, до 140,2 млрд рублей с НДС (данные pro-forma, то есть включая итоги работы Эльдорадо не с момента закрытия сделки по ее приобретению, а за весь отчетный период и ретроспективно — за год). Продажи сопоставимых магазинов (LfL) группы увеличились на 14,6%, говорится в сообщении ритейлера. В 2018 году оборот М.Видео-Эльдорадо вырос на 17,7%, до 421,4 млрд рублей с НДС, LfL-продажи — на 13,5%.

М.Видео-Эльдорадо показывает сильные операционные показатели по итогам 2018 года и особенно за 4 кв. 2018 года. В целом, прошедший год стал неплохим для рынка БТиЭ, рост продаж поддерживался кредитным бумом, а к концу года ускорился из-за рисков увеличения цен из-за НДС. М.Видео-Эльдорадо по продажам показывает опережающую динамику, что объясняется укрепляющимися позициями компании (на группу приходится почти 30% рынка БТиЭ).Промсвязьбанк

Акции М.Видео не отреагируют на сильные операционные результаты компании - Атон

- 21 января 2019, 11:22

- |

В 4К18 чистые продажи Группы М.Видео — Эльдорадо выросли на 21.2% г/г до 140.2 млрд руб., отражая сильное ускорение кв/кв (против +16% г/г в 3К). Выручка М.Видео (+20.2% г/г до 92.8 млрд руб.) и Эльдорадо (+23.2% г/г до 47.4 млрд руб.) была поддержана сильным ростом сопоставимых продаж ускоряющимся кв/кв (14.6% по Группе, 11.6% у М.Видео и 20.7% у Эльдорадо) на фоне роста LfL-чека из-за увеличения доли цифровой продукции в ассортименте продаж, а также высокого LfL-трафика. Онлайн-продажи продолжали расти быстрыми темпами, +25.2% г/г, и составили 26.2 млрд руб. за квартал. В 4К18 общее количество магазинов достигло 941, а к концу 2022 Группа планирует иметь 1100 магазинов.

Мы считаем операционные результаты сильными и отражающими высокие продажи в праздничный сезон. Хотя результаты М.Видео индикативны для сектора, мы не ожидаем, что акции отреагируют на новость из-за их низкой ликвидности.АТОН

М.Видео-Эльдорадо - продажи Группы в 2018 г увеличились на 17,7% г/г, до 421,4 млрд рублей

- 18 января 2019, 14:53

- |

Ключевые объединённые показатели Группы «М.Видео-Эльдорадо» за четвёртый квартал 2018 года (про-форма):

· Продажи Группы «М.Видео-Эльдорадо» выросли на 21,2% год-к-году до 140,2 млрд рублей (с НДС)

· Продажи сопоставимых магазинов (LFL) по Группе увеличились на 14,6%

· Совокупные продажи через интернет показали рост на 25,2% по сравнению с четвертым кварталом 2017 года до 26,2 млрд рублей (с НДС)

Ключевые объединённые показатели 2018 года (про-форма):

( Читать дальше )

Перспективы российских ритейлеров выглядят туманно - Финам

- 06 декабря 2018, 18:16

- |

Не видит лидерских замашек у ритейлеров и Алексей Коренев, аналитик ГК «ФИНАМ». «Тот же самый „Магнит“ может оказаться очень интересным, мультипликаторы выглядят лучше основного конкурента. Но лучше дождаться годовой отчетности. Но вот риски разворачивания общемирового кризиса я бы тоже со счетов не сбрасывал. Хотя, как показывает опыт, временной лаг от инверсии кривой доходности до обвала фондовых рынков составляет от 6-ти месяцев и более. Так что время еще есть.

Эксперт напомнил, что в 3 квартале „Магнит“ показал приличные результаты после весьма длительного периода слабой отчетности. Более того, несмотря на определенные трудности, компания продолжает активно наращивать свое присутствие за счет увеличения числа магазинов (это затратное дело, но при грамотной организации процесса принесет положительные результаты в будущем). „Но говорить сейчас, что худшие времена у “Магнита» уже позади, еще рано. Стоит дождаться отчетности 4 квартала и года в целом. А для самых терпеливых — хорошо бы еще посмотреть, как компания войдет в 2019-й (с учетом увеличения налоговой нагрузки). По цифрам отчетности 1 квартала 2019 можно будет судить, каковы перспективы у ритейлера, и какими могут быть таргеты по его акциям", — прокомментировал он.

Сравнивая «Магнит» и Х5 г-н Коренев

( Читать дальше )

Смена акционера Детского мира - КИТ Финанс Брокер

- 29 ноября 2018, 18:31

- |

Имя покупателя официально не раскрывается, в прессе называется имя Михаила Гуцериева – совладельца финансовой группы «Сафмар», ранее консолидировавшей контрольные пакеты М.Видео и Эльдорадо.

Насколько известно, речь идет о продаже контрольного пакета «Детского мира». Высока вероятность того, что покупателю придется заплатить премию к рыночной цене за контроль. В случае перехода контрольного пакета «Детского мира» новому владельцу, у него возникнет обязательство выставления оферты миноритариям.

Напомним: В конце декабря 2017 г. стало известно о покупке структурами Гуцериева контрольного пакета М.Видео. Цена сделки предполагала премию к цене закрытия акциями М.Видео накануне ее объявления в районе 3%. Миноритариям была предложена оферта по цене сделки.

( Читать дальше )

Среди рисков для инвесторов Детского Мира - продажа пакета акций с минимальной премией - ИК QBF

- 28 ноября 2018, 22:07

- |

Участники рынка положительно оценили долгожданную продажу акций «Детского Мира». В сентябре глава «Системы» Владимир Евтушенков говорил, что претендентов на акции – 12, среди которых иностранные инвесторы. Возможно, это – китайские, связанные с РКИФ (Российско-китайским инвестиционным фондом) или катарские через Суверенный фонд Катара. В сентябре текущего года в СМИ появлялась информация, что контрольный пакет «Детского Мира» могут купить структуры Сулеймана Керимова за 45 млрд руб. Это 116 руб. за акцию, что представляет премию около 25% в текущей рыночной цене.Иконников Денис

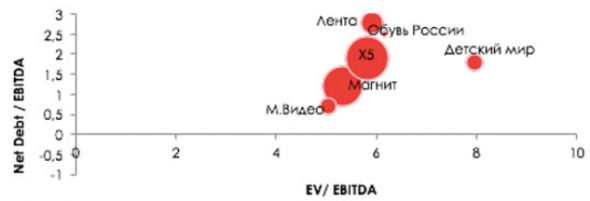

С высокой долей вероятности, премия будет меньше, поскольку «Детский Мир» и так торгуется с премией к рынку российского ритейла по мультипликатору EV/EBITDA, равному 7, по сравнению с 6,5 по сектору. Источники, близкие к сделке, считают, что наиболее вероятным кандидатом на покупку «Детского Мира» является финансовая группа «САФМАР», принадлежащая Михаилу Гуцериеву. Он владеет 42,7% акций «М.Видео», а также «Эльдорадо». Таким образом, Гуцериев мог бы получить синергетический эффект от двух активов – «Детского Мира» и «М.Видео», в частности, в области логистики.

В условиях снижения реальных располагаемых доходов населения РФ «Детский Мир» поддерживает темпы роста выручки на уровне выше 15% г/г и ежегодно остается прибыльным, что позволяет обеспечивать самую высокую дивидендную доходность в секторе. В связи с этим в текущей ситуации инвесторам было бы интересно держать акции «Детского Мира».

Уже в декабре компания выплатит промежуточные дивиденды в размере 4,3 руб. на акцию (около 4,5% дивидендной доходности). Последний день для покупки акций для участия в дивидендах – 24 декабря. После этого очередные дивидендные выплаты в размере 100% чистой прибыли по РСБУ будут в мае 2019 года.

Учитывая низкую волатильность акций «Детского Мира», инвестор достаточно защищен от существенных рыночных колебаний. При этом дивидендный гэп после закрытия реестра акционеров в декабре может быть закрыт в течение одного-двух месяцев. Основными рисками для инвесторов являются продажа «Детского Мира» с минимальной премией, а также вероятность изменения дивидендной политики после смены владельца контрольного пакета.

ИК QBF

Yandex придется вступить в жесткую конкурентную борьбу с производителями из Азии - Фридом Финанс

- 19 ноября 2018, 17:38

- |

Внешне новые устройства напоминают мини-колонки, но внутри у каждого — миниатюрный компьютер. На компьютере живёт «Алиса», которая понимает человеческую речь и помогает с несложными делами.

Yandex перенял концепцию Apple в плане презентации и продвижения новых продуктов и Xiaomi в плане выстраивания продуктовой линейки, хотя до обеих производителей Yandex пока далеко. Возможно, компания хочет стать первым национальным брендом гаджетов. Но для этого придется вступить в жесткую конкурентную борьбу с производителями из Азии, в том числе, с Xiaomi.Ващенко Георгий

Стоит отметить, что у Xiaomi постоянно расширяемая линейка продуктов, от телефонов и устройств для «умного дома» до велосипедов. Стратегическим для Xiaomi является рынок Индии, хотя и в материковом Китае продажи за полтора года выросли более чем вдвое. Xiaomi проводит агрессивную маркетинговую политику. Квартальный убыток составляет порядка $330 млн, операционный денежный поток около $180 млн. Но у компании после IPO осталось еще больше $3,4 млрд, так что скорое банкротство не грозит.

Если Yandex хочет повторить успех Xiaomi на российском рынке, то придется увеличивать инвестиции в R&D и маркетинг, либо вступить в альянс со сторонним производителем. По-видимому, компания пока идет по второму пути, предоставляя свою платформу голосового управления устройствами для технических вендоров Irbis и Dexp. Это минимизирует затраты на R&D. Но такая модель, на мой взгляд, плохо монетизируется. Квартальный убыток Xiaomi порядка 10% от выручки, и пока не просматривается выхода на прибыль. Полагаю, что Yandex потребуется не менее двух лет, чтобы сформировать спрос на продукцию под маркой собственного бренда, при этом компания будет сильно зависеть от возможностей производителей. Irbis и Dexp сейчас работают в области компьютеров и телефонов, IoT для них новое направление.

Также не исключаю, что вызов Yandex со временем может бросить альянс «Mail.Ru – МегаФон». Оператор уже тестирует сети 5G и ожидает, что через 3 года в ней будет зарегистрировано 100 млн устройств. Если отечественные производители IoT получат преференции от государства, чего нельзя исключать в свете модных ныне торговый войн, то развернется борьба за рынок порядка 500 млрд руб., в которой обязательно будут участвовать крупные российские IT-компании.

Поэтому инвесторы, на мой взгляд, сейчас не будут обращать внимание на возможные потери, связанные с продвижением первых умных устройств. Пока для Yandex это не главное направление, компания вряд ли рассчитывает, что годовой объем продаж превысит 250 млн рублей.

ИК «Фридом Финанс»

Справедлива ли оценка Ленты? - Invest Heroes

- 31 октября 2018, 21:29

- |

Справедлива ли оценка «Ленты»? Долговая нагрузка компании находится на высоком уровне по сравнению с конкурентами (на конец 1П2018). Выплата дивидендов пока что не предвидится, с учетом снижения темпов роста выручки и того, что Net Debt/EBITDA для этого должен находиться на уровне ниже 2,0x. По EV/EBITDA компания оценивается примерно на одном уровне со своими конкурентами.

Buyback. Видно, что стоимость акций падала с конца июня этого года, несмотря на рост компании. Это вызвано тем, что три иностранных фонда, входящих в Топ-20 крупнейших акционеров, начали распродавать свои доли. Так, только за последний квартал они распродали 10,4 млн. депозитарных расписок и всё ещё имеют на руках около 26,7 млн. расписок. Эти объёмы продавливают рынок и не дают расти.

( Читать дальше )

М.Видео-Эльдорадо - капзатраты в 2019 г. планируются на уровне 2018 г. - около 7 млрд руб.

- 30 октября 2018, 13:36

- |

Группа «М.Видео — Эльдорадо» планирует сохранить капзатраты в 2019 г. на уровне 2018 г. и направить на эти цели порядка 7 млрд руб.

Управляющий директор компании «Эльдорадо» Сергей Ли, в интервью ТАСС:

«Группа планирует затраты на уровне 7 млрд рублей, не считая ребрендинга Mediamarkt. Как видите, усилия «Эльдорадо» направлены на то, чтобы повысить эффективность бизнеса, и новый концепт и бренд-стратегия, в том числе, позволяют открывать легкие, менее затратные магазины. Могу предположить, что в следующем году, с учетом новых открытий, капзатраты останутся примерно на том же уровне»

Компания планирует открыть в этом году (не считая магазинов, которые были получены за счет сделки с MediaMarkt) порядка 25 магазинов, часть уже открыто в новом оформлении. На ближайшие 3 года планируется открыть еще до 100 магазинов.

Компания рассматривает возможность M&A сделок в регионах, но пока главный приоритет — это интеграция магазинов MediaMarkt.( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал