наблюдения

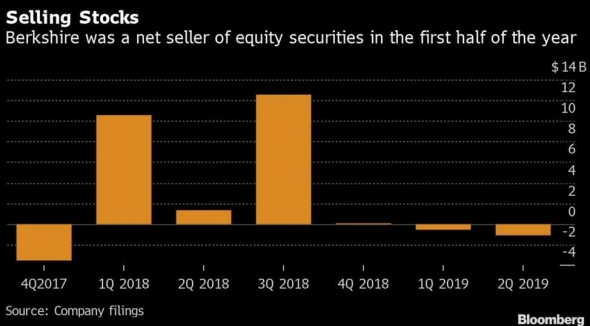

Так ли прав Уоррен Баффетт?

- 06 августа 2019, 07:06

- |

( Читать дальше )

Сравнение личных кабинетов ВТБ и Арсагеры (ПИФы)

- 28 апреля 2018, 07:10

- |

1. В ВТБ лучше организовано отображение результатов инвестирования. В ВТБ показываются результаты за вчера, в Арсагере все намного хуже. Вчерашний день пока еще не видел, сейчас отображается за 24 апреля.

2. В ВТБ больше понравилось как отображается результат. У него есть график изменения стоимости инвестиций и показывается цена и процент изменения, не надо сильно искать. В Арсагере графика я пока не нашел. При этом выдается таблица с кучей параметров, которые меня не сильно интересуют, а сам результат инвестирования указан в самом низу. Если честно, но не сразу нашел эту цифру. Процента изменения нет.

3. Вход организован в ВТБ через ввод пароля, после чего приходит смс и там код подтверждения. В Арсагере просто ввод пароля. Безопаснее конечно с кодом подтверждения.

4. Ну и просто наблюдения за результатом. По истечении недели ВТБ пока впереди, но срок слишком маленький для утверждения, что он лучше работает.

Я ль на свете всех милее..

- 20 апреля 2018, 15:51

- |

(Небольшое отступление, заметил пока писал пост)

Как мы можем делать тут деньги, если даже сайт считает трейдинг — ошибкой!)))

Предупреждаю: Букв много, размышления о жизни и трейдинге простого спекулянта из глубинки, без хайпов и прочих Элвисов, НО!.. искренне.)

Мне кажется я уже писал подобный, но не стал искать, а решил повторить теми словами и мыслями, которые у меня сейчас в голове..

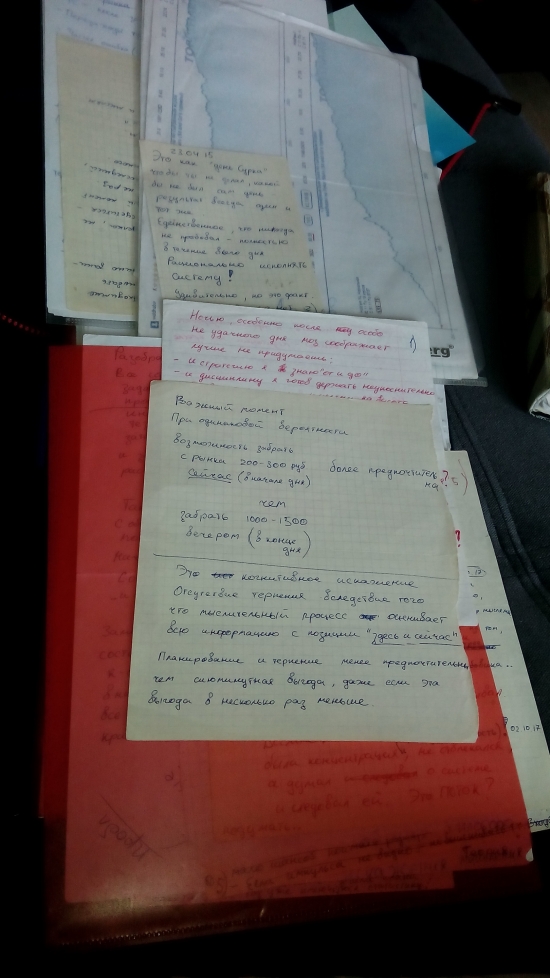

Решил вообщем подготовиться к публичному ведению статистики торговли. Но торговля всё никак не приходит в стабильный «желаемый»(об этом как раз суть, ниже будет понятно) вид — постоянные сбои дисциплины, приводящие к картинке на графике, которую по-другому как лудоманией не назовёшь — не очень хочется выкладывать на суд общественности.

Поэтому я решил вновь поработать со своими старыми записями..

( Читать дальше )

Деньги физиков - глупые деньги?

- 14 ноября 2017, 18:55

- |

Графики приводить не хочу, терминалы у всех под носом.

А что происходит с позициями игроков?

Фьючерсы ММВБ на 13 ноября — физики в лонгах по евро и увеличили количество лонгов на 10%. Юрики преимущественно в шортах. Евро растет. Ну и кто глупые деньги? Посмотрим, а что же происходило в конце апреля перед ростом с 60 до 72? А картина та же самая. Физики в лонгах, юрики в шортах. И это не помешало евро вырасти с 60 до 72.

По фьючерсу на доллар /рубль на 13 ноября также физики в лонгах. Юрики в шортах. Вчера физики увеличили лонг на 79786 контрактов до 618725 контрактов, больше чем на 10%, а рубль упал с 59,50 до 60 рублей. И примерно аналогичное соотношение лонгов к шортам было в начале роста доллара к рублю с 57 с начала ноября. Физики в лонгах, юрики в шортах.

Не такие уж деньги физиков — глупые деньги…

Трейдинг vs Рыбалка

- 07 мая 2017, 07:03

- |

Трейдинг как рыбалка, там мы идем туда где вероятность поймать рыбу больше, тут мы берем те инструменты где вероятность взять профит больше, там мы берем те снасти, на которые поймать лучше/проще/практичнее, тут мы используем те системы/подходы которые увеличивают вероятность взять профит на нашем инструменте. Диверсификация на рыбалке — берем разные виды снастей, дополнительные, и садимся в пару мест рядом, в рынке — соседние инструменты, разные системы.

Бывает не клюёт :( а бывает такой хороший клев начинается :)

Войдем ли в фазу бычьего рынка по РТС?

- 19 октября 2016, 11:07

- |

smart-lab.ru/blog/315885.php

«На индексе РТС, интервал месяц, по индикатору MACD и MACD Гистограмма, двойной сигнал на лонг, такой сигнал был только в июле 2009 и ход составил 1100 пунктов»(март 2016)!

Сигнал появился еще в начале марта этого года!

Неужели мы в начале длительного бычьего цикла?

Сигнал все еще в силе, смотрим как отработает индикатор!

Это не торговый сигнал, а просто наблюдение!

Проторговав активно год, можно заметить, что

- 19 августа 2016, 13:45

- |

Если бы вы ничего не делали целый год. Просто играли в копм, смотрели сериалы и всячески деградировали, вы были бы сейчас богаче (по итогам года).

Settlement Price и выстрелы

- 22 июня 2016, 02:00

- |

Все дело в том, что процентах в 30 закрытий дня фактическая цена закрытия и Settlement Price отличаются. Если они отличаются незначительно, и после клиринга цена открывается выше/ниже, то ГАРАНТИРОВАННО мы к ней вернемся. Такой себе спекуль для мелких роботов. А если цена сильно отличается — что бывает частенько на золоте, — то это задает направление сильному тренду.

Пока что это только наблюдения. Я даже не интересовался где взять историю по Settlement Price. С набега на СМЕ не нашел. Но часто замечал, и даже иногда торговал этот маркер. Например, нефть WTI сейчас на цене 50,27, а Settlement Price — 49.85. Разница граничит с «большой». Велика вероятность дальнейшего роста. На золоте сейчас вообще тихо, Settlement Price 1272,5 (фьюч), а актуальная цена 1271,5. Но недавно разница между закрытием и маркером была почти десять долларов, и понятное дело, что цена туда не вернулась. Насдак — Settlement Price 4400.25, а открылись и нырнули до 4392. Сейчас тянут к маркеру, и это по наблюдениям на этом инструменте практически верняковые трейды в профит на вечерке.

Еще одна тема — выстрелы после клиринга. ))) Если они происходят на золоте, то верняк будет откат на размер выстрела! А то и ниже, как сегодня. Если же выстрел происходит на нефти, то тупо становись в сторону выстрела — не прогадаешь! )

Осечки по дивидендам.

- 13 октября 2015, 11:48

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал