налогообложение на рынке ценных бумаг

Акционерам Белуги придется заплатить налог на материальную выгоду

- 21 августа 2024, 15:16

- |

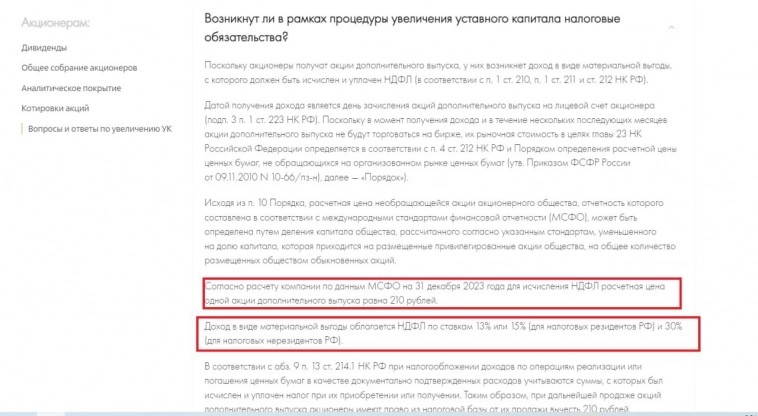

Белуга дала комментарий по поводу расчета налогов после сплита-дивидендов. По мнению компании, акционерам придется заплатить налог на материальную выгоду (13% или 15%) с каждой акции, которая по балансу будет оценивать в 210 рублей. То есть суммарно придется отдать 210х7х0,15 = 220,5 рублей.

При этом налог на мат выгоду ни с чем не сальдируется, его никак нельзя вернуть и оплатить нужно сразу, после образования налоговой базы.

Если такой расчет верен, то ситуация получается идиотская. Вместо того, чтобы получить дивиденд и сохранить свою долю, акционер попадает на налог больше суммы самого дивиденда!!! Условно, если вы купили акцию по 4700 рублей на рынке, то реальная цена для вас 4920 рублей, причем налог придется платить почти сразу — уже в сентябре.

Компания просто подставила своих акционеров!!! На самом деле можно было бы все сделать проще:

1) Провести сплит. Никакая налоговая база не появляется, проверенно в ГМК или Транснефти.

2) А вот потом выплатить спец дивиденд акциями, с которого каждый акционер уже оплатил бы мат выгоду (или просто НДФЛ).

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 21 )

Как брокер отменил доход, а мы вернули налоги

- 20 августа 2024, 16:20

- |

Представьте, что спустя год после уплаты налога, ваш брокер сообщает, что выплата дохода была ошибочной. Что делать в такой ситуации?🤔

У нашего клиента, назовем его Анатолий, возникла именно такая проблема.

Он владеет несколькими счетами — брокерским счетом в Атон и двумя счетами зарубежом в ACM Limited и Armbrok. Каждый год, как законопослушный гражданин, он отчитывается о своих доходах и платит НДФЛ по зарубежным счетам🌍💼

В 2022 году ему пришла купонная выплата — 50 000 $. В июле 2023 г. Анатолий заплатил с нее налог. Казалось, всё было в порядке. Но спустя месяц после уплаты налога пришло уведомление от зарубежного брокера — выплата аннулирована📉

Анатолий был в замешательстве — налог уплачен, а дохода нет ...

Мы предложили ему разумный выход из ситуации, который позволил вернуть уплаченный налог за 2022 год и уменьшить доход за 2023й.

Итоговый возврат составил1,5 млн. рублей!🚀

А еще Анатолий избежал дополнительного налога с превышения дохода 5 миллионов рублей, который мог бы возникнуть в конце года.

( Читать дальше )

Применяется ли ЛДВ на фонды FINEX, проданные по 844 указу?

- 20 августа 2024, 05:05

- |

Налоговая отказывается сальдировать прибыли и убытки у разных брокеров

- 19 августа 2024, 13:10

- |

Сталкивались ли вы с отказом налоговой сальдировать прибыли и убытки у разных брокеров и как решали такой вопрос?

Можете ли высказать умные и полезные мысли по этому поводу?

Моя ситуация такова (упрощённо, в реальности суммы другие, значительно больше).

Торговал в 2023 году у двух брокеров.

Получил у обоих брокеров дивиденды по российским акциям на 1000 рублей, брокеры перечислили в бюджет 130 рублей.

Также наспекулировал ценными бумаги +1000 рублей у одного брокера (тот удержал 130 рублей) и -1000 рублей у другого брокера.

(Таким образом брокеры удержали всего 260 рублей из которых нужно вернуть 130 рублей излишне уплаченного налога по операциям с ценными бумагами.)

Также получил дивиденды от иностранных акций на сумму 3000 рублей и должен доплатить за иностранные дивиденды 390 рублей.

Итого к доплате в налоговую

390 (за иностранные дивиденды) — 130 (возврат за неудачные спекуляции) = 260 рублей.

Подал декларацию, приложил подтверждающие документы (справки 2-НДФЛ, справку об убытках, справки об иностранных дивидендах, ...), оплатил 260 рублей.

( Читать дальше )

Как снизить налоговую базу при работе с ценными бумагами?

- 19 августа 2024, 09:27

- |

При продаже ценной бумаги на фондовом рынке при условии получения прибыли, а также с дивидендов и купонов необходимо платить налог 13% и 15% с суммы превышающей 5 млн.₽. В зависимости от типа счета (ИИС или брокерский счет) есть особенности.

С 1 января 2024 года можно открыть только ИИС 3 типа. Счета, открытые ранее действуют на старых условиях (ИИС типа А и Б). По ИИС 3 типа не облагается налогом прибыль по сделкам в пределах 30 млн. р. Но по дивидендам налог удерживается всегда. Налог с купонов удерживается при закрытии счета. Налоговый вычет на пополнение ИИС максимальный 52 тыс.р. для налогоплательщиков с доходом ниже 5 млн.р в год.

На брокерском счете есть право не платить налог, это так называемая льгота на долгосрочное владение ценными бумагами (ЛДВ). Данная льгота освобождает от уплаты НДФЛ при условии владения ценной бумагой на протяжении 3 лет. Есть еще так называемая льгота на долгосрочное владение ценными бумагами высокотехнологичного (инновационного) сектора экономики (ЛДВ РИИ), которая предполагает освобождение от подоходного налога от торговых операций по ценным бумагам, находящимся в непрерывном владении не менее одного года.

( Читать дальше )

Главное о вычете на долгосрочные сбережения

- 16 августа 2024, 14:55

- |

С 1 января в России заработала программа долгосрочных сбережений (ПДС), а в налоговом кодексе появилась целая статья, посвященная новым вычетам. Программа позволяет откладывать деньги в негосударственный пенсионный фонд (НПФ) и получать взамен ряд преимуществ.

Участником программы может стать человек любого возраста. Открыть счет на ребенка можно с момента его рождения. Но отличительной особенностью «детских счетов» является то, что деньги в итоге получит именно ребенок. Он сможет распоряжаться счетом с 14 лет, т.е. с момента получения первого паспорта.

Софинансирование от государства

Размер доплаты зависит от ежемесячного дохода и суммы взносов. Если в месяц вы получаете: до 80 000 ₽, то добавят на ваш рубль еще один, 1:1; от 80 001 до 150 000 ₽ – по рублю на каждые ваши два, 1:2; от 150 001 ₽ — рубль на ваши четыре, 1:4.Максимальная сумма — 36 000 ₽. Срок софинансирования — 10 лет.

Налоговые вычеты

Участники программы могут вернуть 13% или 15% от взноса.

Страхование вкладов

( Читать дальше )

КИТ Финанс: Налоговые нюансы: вспомним важное!

- 16 августа 2024, 11:26

- |

Налоговые нюансы: вспомним важное!

Друзья, напоминаем о налоговых нюансах при продаже иностранных ценных бумаг в рамках Указа №844.

👉🏻Налог на доход от сделок взимается:

• при выводе денежных средств

• по окончании года (налогового периода)

✍🏻При выводе средств, полученных в результате продажи активов, сумма налога будет зависеть от наличия/отсутствия дохода по сделке:

• Если цена продажи выше цены приобретения и получен доход, то при выводе будет списан налог в стандартном размере 13%.

• Если цена продажи ниже цены приобретения и получен убыток, то налог взиматься не будет.

Как вспомнить цены приобретения?

▫️В мобильном приложении — кликните в инструмент на вашем счете — пролистните вниз — посмотрите информацию по количеству и цене покупки. Если бумаги приобретались в разные даты, то будет указана средняя цена приобретения.

▫️Заказать отчет по НДФЛ — стоимость приобретения указана не будет, но вы сможете увидеть сумму налога, которая будет списана при выводе в случае дохода от продажи бумаг.

( Читать дальше )

ИИС-3 новости о трансформации

- 13 августа 2024, 07:57

- |

Банк России направил проф. участникам рынка информационное письмо. Публикуем ключевые моменты.

🟣 С 1 января 2024 года можно открывать только ИИС третьего типа — без ограничений суммы вложений и на срок от 5 до 10 лет в зависимости от года заключения договора. ИИС, открытые до 2024 года, продолжают действовать на прежних условиях, но запрещается владеть одновременно старым и новым счетом.

🟣 Можно трансформировать старый ИИС в новый. Но к трансформированным счетам будут применяться новые правила, включая оформление налогового вычета и получение выплат по ценным бумагам.

🟣 Запрет на получение выплат по ценным бумагам, учитываемым на ИИС, (купоны, дивиденды и т.п.) распространяется только на договоры ИИС-3. Исключение — ситуации, когда деньги потребовались на оплату дорогостоящего лечения.

🟣 С 1 января 2024 года на ИИС любого типа запрещается приобретать иностранные финансовые инструменты. Но это ограничение не препятствует возможности трансформации ИИС и не распространяется на ранее приобретенные зарубежные активы.

( Читать дальше )

Физик в роли ПА ВЭД (платёжного агента импорта в РФ) дискуссия о легитимности

- 10 августа 2024, 10:45

- |

Юрик импортер приобретает ликвидный актив (например БПИФ lqdt) в РФ за рубли

Дальше заключает внебиржевый сделку по продаже этого актива (пая) физику, даёт поручение на перевод в депозитарий, но без оплаты

Даёт физику инструкцию по оплате USDT в пользу своего контрагента-поставщика (нереза) за рубежом

Даёшь актом зачёта встречных однородных требований схлопывается взаимный долг

Акт рублёвый, прибыли нет ни у кого, акт основание для постановки входящей цены пая у брокера физика, как налогового агента.

Пай продаётся, платится НДФЛ с разницы, физик «возобновляет запасы» USDT (сам уже)

Возможные проблемы:

115 ФЗ у физика

Формально не оплаченный контракт за поставленный товар у Юрика (можно ещё и ГТД «продать» Третьему лицу)

Мнение ИФНС по данному вопросу неопределено

Плюсы:

Выходит дешевле и быстрее иных схем

📣Важно для всех инвесторов, кто получает пенсию!

- 09 августа 2024, 15:09

- |

До конца этого года у вас есть уникальная возможность вернуть налог с инвестиций в ценные бумаги за 2020 год!

✔️Для этого должны быть соблюдены следующие условия:

▪️РАНЕЕ ВЫ НЕ ПОЛУЧАЛИ имущественный вычет или есть «остаток»;

▪️вы получаете пенсию в соответствии с законодательством РФ — за выслугу лет, по возрасту или по инвалидности не имеет значения;

▪️у вас есть жилье, приобретенное до 2024 года;

▪️в 2020 году у вас был доход от сделок с ценными бумагами либо дополнительные источники прибыли;

▪️наличие статуса резидента РФ в 2020 году.

❓Суть проблемы

Доходы по ценным бумагам, полученные с 2021 года, не учитываются для имущественного вычета, т.к. НЕ относятся к основной налоговой базе. Их можно использовать для учета убытков прошлых лет, сальдирования финансовых результатов и получения льгот по ценным бумагам.

По закону НДФЛ можно вернуть только за 3 прошедших года. Но это правило не относится к налогоплательщикам получающим пенсию. Они могут заявить имущественный вычет за год покупки и еще за три предыдущих года.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал