неопределённость

Объяснительная записка) - 1

- 20 октября 2019, 13:32

- |

«Имей мужество пользоваться собственным умом!»

Иммануил Кант

«Интуитивный разум – это священный дар,

а рациональный разум – это верный слуга.

Мы построили общество, где чтят слугу, но забыли о даре».

Приписывается Альберту Эйнштейну

Герд Гигеренцер — «Понимать риски. Как выбирать правильный курс»

Появились свободное время (цейтнот — мое обычное состояние) и возможность объясниться по многим вопросам темы рыночного фрактала и хаоса. Часть из них — типовые вопросы интересующихся темой, например, что почитать или про Атамана, или вообще не представляющих, как можно поймать экстремум практически без отставания. Часть — в упреждение таких вопросов или на перспективу.

Я уже не знаю, чем еще помочь в понимании рыночного фрактала и хаоса. Все достаточные подсказки были сделаны в постах и комментариях.

Следующий уровень — это уже были бы просто конкретные формулы и алгоритмы, готовые к применению. Раскрывать их — просто непедагогично, бесполезно, даже вредно. Все больше убеждаюсь что полноценно освоить рыночную фрактальность можно только самостоятельно поняв все проблемы, которые возникали при исследовании. Сама формула фрактала этого понимания не дает. Технически фрактал легко повторить без мук и больших затрат, но не перебором всех мыслимых вариантов и их сочетаний.

( Читать дальше )

- комментировать

- ★31

- Комментарии ( 67 )

Нефть возвращается к росту, Биткоин давят вниз, рынки акций, валют и золота в раздумьях о ФРС

- 19 сентября 2019, 13:03

- |

Нефть удержала важную поддержку 64,00 образованную верхней границей торгового диапазона до «атаки дронов» (о диапазоне ранее сообщал здесь). Сегодня СМИ начинают опять раскручивать историю с атакой Сауди Арамко и следами Ирана. Говорят оружие Made In Iran. При этом хуситы заявляют о том что могут атаковать ещё и ОАЭ. Так же есть сообщения о том что саудиты просят 20млн.б. у Ирака. Возможно первые оценки ущерба и сроков восстановления были лишь успокоительным для рынков и покупателей Арамко, которые уже начали беспокоиться и искать новых поставщиков. Естественно нефть удержавшая нижнюю границу нового торгового диапазона отталкивается от него в сторону 65-66.

В целом рынок всё еще не определился с дальнейшим движением осмысливая произошедшее вчера заседание ФРС и заявления Пауэлла (об этом здесь)

( Читать дальше )

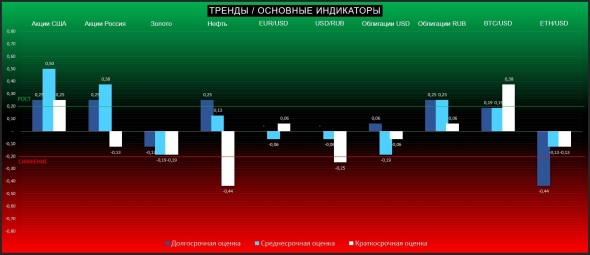

Неопределённость и высокая вероятность разворота по большинству активов (ТРЕНДЫ / Основные индикаторы)

- 06 сентября 2019, 11:52

- |

Сохраняем краткосрочные позиции в акциях США, но готовимся к перевороту, сохраняются позиции по рублёвым облигациям, но так же готовы к сокращению позиции или полному выходу в случае негативных настроений рынка после заседания ЦБ РФ сегодня в 13-30.

По остальным инструментам неопределённость.

(Обновление 12:44)

Российский рынок возвращается к росту после выкупа утренней коррекции.

(Обновление 13:50)

ЦБ РФ ожидаемо понизил ставку на 25бп до 7,00%. При этом понизил прогнозы по рост ВВП и ценам на нефть, что оказалось негативом для российских акций.

Российские облигации стабильны, а вот акции в краткосрочном боковике, опять скатываются вниз. Отмечается негативная динамика цен на нефть с возвратом в широкий торговый диапазон последних 5 недель, что может оказаться медвежьим сигналом и возвратом продавцов на рынок.

Золото и бонды - защита от неопределенности (ТРЕНДЫ / Основные индикаторы)

- 28 августа 2019, 10:54

- |

(публикация обновляется...)

Акции США. Наблюдается снижение аппетита к риску и возобновление продаж. Впрочем это вполне логично, так как рынок быстро раскусил Трампа и Мнучина с их блефом насчет китайцев. Если они так же ведут себя и в переговорах с китайцами как и с рынком (что скорее всего) то разрешения торговой войны в ближайшем времени ждать не приходится. Теперь судя по всему рынок будет больше ориентироваться на заявления из КНР, чем на заявления из США наполненные фейками. Странно получается, Трампа ненавидит фейки и сам их плодит. Пчелы против мёда. Технически индекс S&P500 выглядит довольно печально и пока ещё испытывает поддержку в виде годовой средней, плюс Трамп с Мнучиным на G-7 изрядно запутали краткосрочную техническую картину. Снижение индекса ниже минимумов предыдущей недели и минимумов месяца будет сопровождаться более значительным обвалом на рынке акций. При этом для значительного роста фундаментальных причини не наблюдается, по этому варианты такие: или широкий боковик или продолжение падения.

( Читать дальше )

Preview к заседанию ФРС.

- 31 июля 2019, 15:32

- |

Сегодня в 21 по Москве выйдет решение ФРС по ставке. Консенсус ожидает снижение ставки. Если это произойдет, то цикл роста будет окончен, что подведет черту под периодом роста американской экономики. Проблема в том, что еще весной ФРС обещала продолжения политики повышения ставок. Что же заставило так резко изменить ее свою точку зрения?

В порядке личной саморекламы не удержусь и упомяну, что такое развитие событий я ожидал еще 27 мая.

https://smart-lab.ru/blog/541062.php.

Многие меня тогда справедливо критиковали, поскольку на этот момент времени был официальный документ ФРС, где она обещала рост ставок. А мой пост противоречил официальной политике. Тем самым я смог угадать действие американского центробанка еще до того, как он сам об этом узнал.

За последнюю пару недель мне пришлось прочесть несколько очень толковых аналитических материалов, суть которых сводилась к тому, что в мировых финансах сейчас назрели очень нехорошие события. Это и проблемы с американским долгом, и падение собираемости там налогов, и падение прибылей корпораций. Есть много косвенных фактов вроде аврального выдвижение Б Джонсона на продвижение брексита, и окончание соглашения по золоту от ЕЦБ. И даже конспирологичесие сайты ссылаясь на неназванные источники вангуют о «принятом» решении по ускорению обесценения доллара.

( Читать дальше )

Вот вы говорите: подбрось монетку...

- 03 июня 2019, 13:27

- |

Подбрасываем монетку...

Можно подбрасывать и не думать, но что-то вопросов до фига возникает.

1.1 С какой стороны стартует монетка?

1. орёл- высока вероятность получить выпадение решки, т.к. бутерброд чаще падает маслом вниз.

2. решка- тоже самое, как в случае с орлом.

3. не обращаем внимания- результат полная неопределенность, т.к не смотрели как лежит монетка при старте ( я так полагаю используется в примерах про схожесть с графиками цены фин. инструмента).

2.1 Сколько оборотов будет совершать монетка?

1. Можно не заморачиваться. Снова неопределенность в результате.

2. А можно пристреляться и крутить примерно одинаково. Тогда получаем высокую вероятность на желаемый результат.

3.1 На какую высоту подбрасывается монетка ?

При неконтролируемом броске, результат неопределенность.

При условии вопроса 2.1-2 получаем желаемый результат.

1. 800мм.

2. 500мм

4.1 Стоит ли учитывать вопросы 2.1,3.1, если бутерброд чаще падает маслом вниз, через пол оборота с расстояния примерно 800мм.

1. пессимист, то не стоит?

2. оптимист, канеш стоит!

Ответы на задачу Монти Холла

- 11 апреля 2019, 22:10

- |

прочитал все ваши ответы.

очень удивился, что на 2ую задачу были вполне здравые мысли, а вот на первую, очень простую, так и не увидел.

Итак задача 1.

У нас есть 100000 бросков кости и мы хотим прикинуть сколько выпадет каждой грани. Ответы — «каждая грань выпадет с такой то вероятностью» правильны с точки зрения математики, скучны и неинтересны, так как большинство людей не смогут их интерпретировать правильно, как показывается практика.

Самый частый ответ такой — «100000/6 в среднем». Люди слабо представляют, что такое «среднее» или мат.ожидание. И вот почему. Согласно закону больших чисел, результат стремится к среднему только на очень больших числах экспериментов. Что такое большое число? 100000 это много? Для людей да, но в окружающем мире большие числа это миллиарды и триллионы. Поэтому, число выпадений каждой грани совсем не будет равным на 100000. Кроме того, игральная кость это физический объект, следовательно у неё есть погрешности. Скорей всего, какая то грань окажется тяжелее и будет падать чаще, кроме того, влияют и влажность и температура и множество других факторов, которые вносят возмущение в нашу идеальную модель задачи. На таком количестве бросков всё еще возможно существенное расхождение от среднего. Задачка была взята из книги "

( Читать дальше )

Книги по Теме: Финансовый сектор. Рейтинг. Выбирайте. Будет конспект

- 21 января 2019, 13:42

- |

Cсылка на гугл-док со списком книг goo.gl/h9MiUi Вкладка: Книги с 2014 РейтингРейтинг книг до 2013

|

Год издания |

Тема |

Общий |

Применимость |

Новизна |

Стиль |

Страниц |

( Читать дальше )

Goldman Sachs рекомендует инвесторам снизить риски

- 18 декабря 2018, 11:48

- |

Инвестбанк обращает внимание инвесторов на повышенную неопределенность финансовых рынков в 2019 г., рекомендует снизить риски инвестпортфелей.

«Динамика рынка в 2019г. будет зависеть от восприятия инвестором долговечности текущей экономической экспансии», — заявили стратеги GS во главе с Дэвидом Костиным в заметке, выпущенной 14.12.2018. «Инвесторы должны повысить защиту портфеля».

Индекс S&P 500, вероятно, вырастет до 3000 пунктов к концу 2019 г., — данные аналитического прогноза GS, представленного в ноябре. Этому сценарию присвоен вес 50%. Сценарий, что индекс S&P 500 снизится до 2500 пунктов оценивается аналитиками GS с 30%-ной вероятностью. В тоже время позитивный сценарий, что индекс превысит значение 3400 пунктов оценивается с вероятностью 20%. График со сценариями GS по мультипликатору P/E по акциям, входящим в индекс S&P 500 представлен ниже.

Аналитики GS полагают, что на конец 2018 г. индекс S&P 500 закроется на уровне около 2850 пунктов. Это ниже среднего показателя из прогнозов глобальных инвестдомов, составленных Bloomberg.

( Читать дальше )

Неопределенность ушла

- 08 ноября 2018, 09:23

- |

Вчера мировые фондовые рынки выросли. Раскол Конгресса (республиканцы сохранили большинство в Сенате) был самым ожидаемым сценарием перед выборами, по опросам общественного мнения и судя по рыночным индикаторам. Инвесторам нужна была определенность и после того как стали известны предварительные итоги Промежуточных выборов они эту определенность получили. В укреплении позиции Демократов есть и положительный момент в плане влияния на фондовый рынок. Если бы Республиканцы по итогам выборов получили большинство в обеих палатах Конгресса, то они продолжили бы агрессивно снижать налоги и ФРС пришлось бы увеличила бы темпы повышения процентных ставок. В долгосрочной перспективе такая политика ФРС привела бы к зарождению понижающегося тренда на американском фондовом рынке. Кроме того, есть шансы что республиканцам и демократам теперь удастся договориться по новым инфраструктурным проектам, что означает рост котировок строительных компаний и компаний производителей стройматериалов. Согласно консенсус-мнению аналитиков, вряд ли Демократы смогут отменить проведенные Трампом реформы, позитивные для рынка, в том числе снижение налогов на бизнес.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал