нефть

G7 обсуждает возможность понижения потолка цен на российскую нефть — помощник госсекретаря США по вопросам энергоресурсов Джеффри Пайатт

- 27 марта 2024, 17:45

- |

www.kommersant.ru/doc/6595810?tg

- комментировать

- Комментарии ( 0 )

Коммерческие запасы нефти в США на прошлой неделе увеличились на 3,2 млн барр до 448,2 млн б, стратегические резервы +0,7 млн б до 363,1 млн б — Минэнерго страны

- 27 марта 2024, 17:34

- |

ir.eia.gov/wpsr/overview.pdf

США потеряла запасы нефти из-за Байдена

- 27 марта 2024, 16:32

- |

В ноябре 2021 года США анонсировала продажу нефти из стратегического резерва (SPR). Чтобы снизить цены на сырьё, Байден объявил о продаже 50 млн баррелей нефти. Из них 18 млн баррелей планировалось продать ускоренно, а 32 млн баррелей постепенно реализовывать на горизонте нескольких месяцев. В 2022 году стратегический нефтяной резерв США оскудел ещё на 180 млн баррелей нефти. Впоследствии ожидалось, что стратегические запасы будут восстановлены в течение нескольких лет.

Эти 50 млн баррелей были примерно около 8% от стратегических резервов США. Когда было принято решение о продаже, уровень резерва был около 600 млн баррелей. Однако Байден не уследил за своим ребёнком и в результате потерял стратегический резерв США:

( Читать дальше )

BRENT/GOLD: нефть чувствует себя неустойчиво, но пытается удержаться

- 27 марта 2024, 14:30

- |

BRENT

Нефть Brent на прошедшей торговой неделе снижалась, предположительно, в рамках локальной коррекции после достижения очередного экстремума. Не сумев пробить уровень 86,85 с первого раза, цена несколько припала, однако затем возобновила рост, однако и вторая попытка пробиться выше оказалась безуспешной, что привело к отбою и дальнейшему снижению цены. Вместе с тем, ценовой график перешел в красную зону супертренда, указывая на заметное давление со стороны продавцов.

В данный момент цена торгуется с умеренным понижением на своих внутринедельных минимумах. При этом, основная зона поддержки все еще не подвергалась воздействию, оставаясь целостной, что сохраняет в приоритете восходящий вектор. Вместе с тем, текущее коррекционное снижение имеет потенциал для продолжения до уровня 84,06, где по-прежнему проходит граница основной зоны поддержки. Ретест и успешный отскок от этой зоны станет основным подтверждением намерений на дальнейший рост и позволит сформировать очередной восходящий импульс, который нацелится в область между 89,06-91,52.

( Читать дальше )

Рубль отступает, но не сдается

- 27 марта 2024, 13:39

- |

Почём валюта

Официальные котировки основных валют Банка России в периоде 16-23 марта констатируют их рост. Доллар США подорожал с 91,8700 руб. до 92,6118 руб. Евро с 99,9718 руб. до 100,2170 руб. Фиксинг Мосбирижи по доллару в пятницу 22 марта — 92,8393 руб. Напомним, что биржевой фиксинг на сутки опережает официальный курс.

Биржа не заметила выборы

Итоги электоральных мероприятий по выбору президента России ожидаемо сюрпризов не принесли. И на курс рубля они влияния тоже не оказали. Фиксинг Мосбиржи 15 марта (пятница, первый день голосования) составлял округлённо по доллару 91,84 руб.

( Читать дальше )

Сокращение нефтедобычи Россией может подтолкнуть цену Brent к $100/барр — JP Morgan

- 27 марта 2024, 13:04

- |

Решение РФ о добровольном дополнительном сокращении добычи нефти во втором квартале может подтолкнуть стоимость североморского эталона Brent к $100 за баррель к сентябрю, но у США есть рычаг, чтобы сдержать рост цены в преддверии президентских выборов, написали аналитики JP Morgan в аналитической записке.

"… Действия России могут подтолкнуть цену Brent к $90 уже в апреле, достичь $95 к маю и приблизиться к $100 (за баррель) к сентябрю, сохраняя давление на администрацию США в преддверии выборов", — написали аналитики JP Morgan.

Фьючерсы на Brent торгуются на уровне $85 за баррель.

По мнению аналитиков JPM, при таком росте нефтяных котировок цена на бензин в США может подняться до $4 за галлон к маю, что станет самым высоким уровнем с лета 2022 года. Рост цены может усилиться, если альянс ОПЕК+ в июне продлит ограничения нефтедобычи до конца года, считают они.

Россия пообещала сократить нефтедобычу в концу второго квартала на дополнительные 471.000 баррелей в сутки, обнулив ограничения по экпорту нефти и нефтепродутов при том, что в первом квартале эти ограничения составляли 500.000 баррелей в сутки. Таким образом, к концу второго квартала производство сырья в РФ опустится до около 9 миллионов баррелей в сутки.

( Читать дальше )

Нефть шорт 86.429

- 27 марта 2024, 12:07

- |

По сигналу держим шорт нефти от 86.429, идем на 84?

СИГНАЛЫ ПУБЛИКУЮТСЯ ОНЛАЙН

t.me/redalerttest

Мажилис (нижняя палата парламента) Казахстана принял закон о транспортировке российской нефти в Китай — ТАСС

- 27 марта 2024, 10:59

- |

«В соответствии с протоколом, долгосрочная транспортировка российской нефти в количестве 10 миллионов тонн в год будет осуществляться по системе магистральных трубопроводов по направлению граница Российской Федерации — граница Республики Казахстан (магистральный нефтепровод „Туймазы — Омск — Новосибирск — 2“) — граница Республики Казахстан — граница Российской Федерации (магистральный нефтепровод „Туймазы — Омск — Новосибирск-2“) — граница Российской Федерации — граница Республики Казахстан (Прииртышск) — Атасу (Казахстан) — Алашанькоу (КНР)», — говорится в заключении комитета по вопросам экологии и природопользованию Мажилиса.Стоимость транспортировки нефти составляет $2,1 за тонну и оплачивается в тенге на основании курса доллара США к тенге.

( Читать дальше )

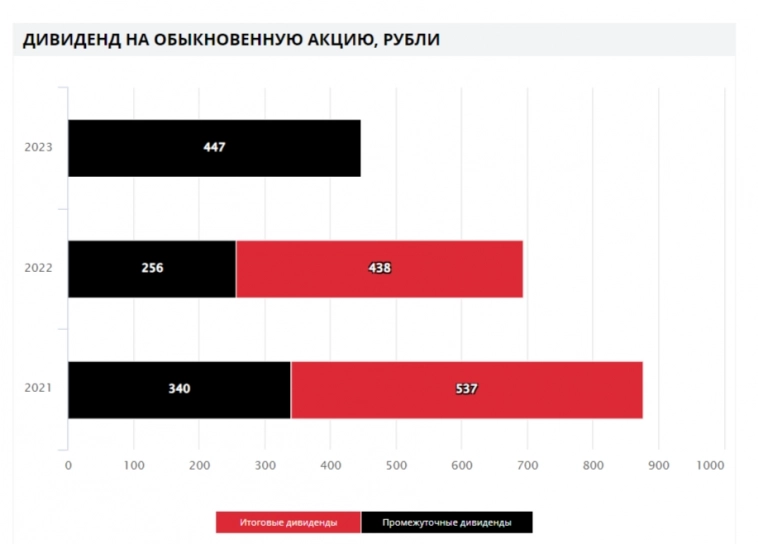

Финальные дивиденды ЛУКОЙЛа расстроили инвесторов, заплатили меньше 100% FCF. Видимо, кэш на счетах предназначается для выкупа и инвестиций

- 27 марта 2024, 10:14

- |

🛢 Совет директоров ЛУКОЙЛа рекомендовал выплату финальных дивидендов за 2023 г. в размере — 498₽ на акцию (дивидендная доходность по текущим ценам составляет — 6,7%). Дата закрытия реестра – 7 мая 2024 г. Последний день покупки акций под дивиденд — 6 мая. Напомню, что ранее совет директоров ЛУКОЙЛа рекомендовал выплату дивидендов за 9 м. 2023 г. в размере — 447₽ на акцию (дивидендная доходность на дату отсечки составила — 6,5%). По итогу, с учётом 2 выплат дивиденды компании за 2023 г. могут составить — 945₽ на акцию, дивидендная доходность будет выше 13%.

Согласно дивидендной политике компании: «Выплаты будут производиться дважды в год, на дивиденды будут направлять не менее 100% FCF, скорректированного на уплаченные %, погашение обязательств по аренде и расходы на выкуп акций». В опубликованном отчёте ЛУКОЙЛа по МСФО за 2023 г. сложно было посчитать FCF, поэтому многие делали предположения по дивиденду (600-800₽ на акцию), но даже скептические прогнозы не сбылись, эмитент заплатил ещё ниже. В итоге компания суммарно заплатит 77,6% чистой прибыли по МСФО (~900₽ млрд).

( Читать дальше )

Клуб Нефтяников: НЕФТЕГАЗ, РУБЛЬ-ДОЛЛАР-ЮАНЬ. 27.03.2024

- 27 марта 2024, 08:48

- |

Необходимо авторизоваться.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал