облигации США

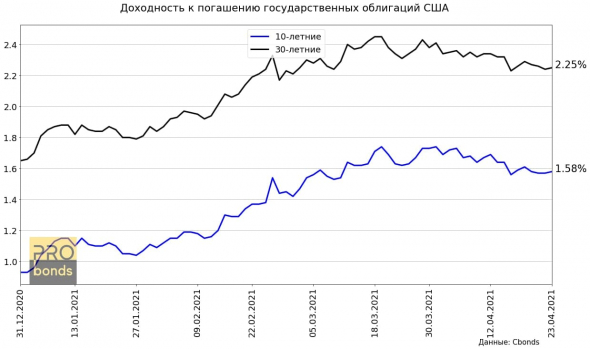

Доходности государственных облигаций США продолжают снижение

- 27 апреля 2021, 08:51

- |

- комментировать

- Комментарии ( 0 )

ФРС начнет сокращать покупку облигаций в 4 квартале

- 26 апреля 2021, 15:26

- |

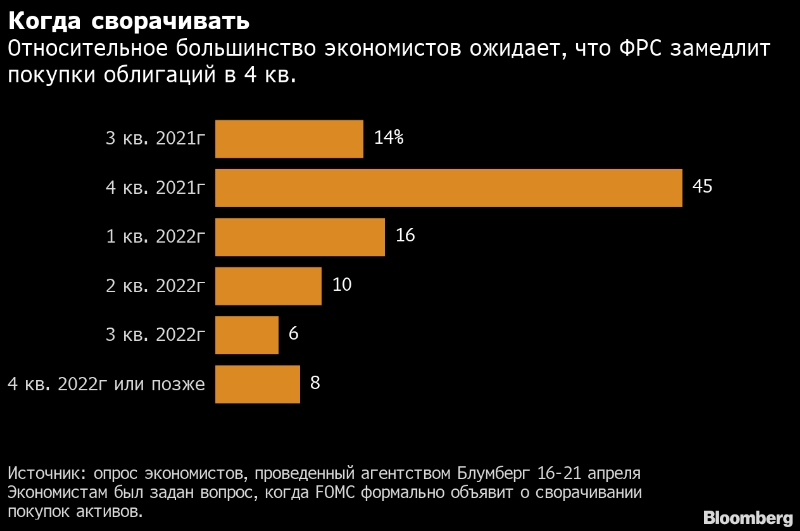

Опрос агентства Блумберг показал смещение ожиданий на более ранний срок

Опрос экономистов, проведенный агентством Bloomberg, показал, что Федеральная резервная система начнет сокращать покупки облигаций, ежемесячный объем которых сейчас составляет $120 миллиардов, в 4 квартале этого года, поскольку наблюдается уверенное восстановление экономики США после пандемии Covid-19. Ожидания сместились на конец года, что немного раньше, чем в мартовском опросе. Первого подъема ставки по федфондам по прежнему ждут не раньше 2023 года.

График агентства Bloomberg

Первым ЦБ, который анонсировал тейперинг, стал Банк Канады, который на прошлой неделе заявил, что уменьшит покупки гособлигаций и приблизит сроки возможного повышения ставки. Европейский центробанк на заседании 22 апреля странным образом кивнул на ФРС, увязав свое решение с политикой американского регулятора. Около 45% опрошенных экономистов ожидают, что Комитет ФРС по открытым рынкам (FOMC) объявит о сворачивании QE в четвертом квартале, а 14% полагают, что это произойдет уже в третьем квартале. Были опрошены 49 экономистов. Опрос проводился 16-21 апреля.

( Читать дальше )

Есть ли шансы у NASDAQ вернуться к росту?

- 29 марта 2021, 10:58

- |

Фондовые рынки по-прежнему полны позитивных настроений. Надежды на светлое будущее и на скорое восстановление мировой экономики живут и греют душу трейдеров. Все это происходит на фоне затянувшейся коррекции по большинству направлений на всех рынках. Что поддерживает позитив, когда все катится вниз? Во-первых, недавно принятые стимулы в США, и, во-вторых, предвкушение быстрого роста экономики по мере продолжения вакцинации.

Правда, у Евросоюза меньше причин для оптимизма, поскольку скорость вакцинации здесь меньше, чем в США и в Великобритании. Вдобавок, многие европейские страны еще на карантине, и вообще отказались от использования вакцины компании AstraZeneca из-за побочных эффектов этого лекарства. Да, европейский регулятор не нашел связи между вакциной AstraZeneca и случившимися смертями после ее применения, но доверие к лекарству подорвано. Это все замедляет процесс восстановления основных экономик, и еще одна причина для денег не оставаться в Европе.

( Читать дальше )

⚡️Доходность 10-летних облигаций США сегодня достигли максимума за 14 месяцев

- 18 марта 2021, 21:14

- |

Это максимальная доходность с 24 января 2020 года.

Последний максимум на уровне 0,5% годовых был достигнут в августе 2020, с тех пор доходность непрерывно растет.

ФРС нас всех спасет | Рост S&P 500 | Доходность Облигаций | Прогноз по Евро и Доллару | Swissquote

- 11 марта 2021, 11:28

- |

Инвесторы панически бегут из облигаций США

- 26 февраля 2021, 14:53

- |

Улицы Уолл-стрит наводнены паникой распродажи государственных 10-тилетних облигаций США.

Да, у многих инвесторов может быть некое заблуждение. Дело в том, что рост и падение обратно пропорциональны в облигациях. И в результате повышенных продаж, 10-тилетние облигации США продолжают свой рост в доходности, неустанно обновляя минимумы с августа прошлого года, превысив недавнюю отметку в 1,61%.

Может быть инвесторы ищут убежище в долларе или уходят в кэш, для последующего выкупа предполагаемого обвала рынков. А рост доходности облигаций, повышает вероятность роста ставок центральными банками. После роста ставок, увеличиваются ставки кредитов для коммерческих организаций, а там уж остаётся молиться за тех, кто в долгах как в шелках.

Впрочем, как мы все знаем, инфляция, которая выше доходности облигаций, заставляет инвесторов искать более доходные инструменты, тем самым совершая уравновешивающий доходность выход из, в данном случае, госбондов США.

( Читать дальше )

Доходность 10 летних облигаций растет: золото будет 1600

- 25 февраля 2021, 19:58

- |

Рост доходности 10 летних американских облигаций говорит нам о том, что вскоре начнется рост индекса доллара и разворот на сырьевом рынке, снижение стоимости металлов.

Доходность облигации США 10-летние здесь

1,473 +0,084 +6,07%

ru.investing.com/rates-bonds/u.s.-10-year-bond-yield

Цена облигации ниже, доходность выше, значит будет интерес покупать доллары и вкладывать в облигации, что будет укреплять доллар. Металлы будут падать, т.к. меньше долларов нужно будет для покупки. Нефть тоже будет падать, раз она в долларах торгуется.

Позволю добавить некоторые выдержки из статьи ниже:

— на рост доходности американских облигаций сильно реагирует золото.

вскоре начнется рост индекса доллара и падение металлов, доходность предсказывает, что будет с индексом доллара, лаг между доходностями и индексом составляет 143 и 146 дней

ФРС по мере роста доходности облигаций, начнет сначала менять свою риторику на более ястребиную, а в перспективе будет и поднимать ставку.

( Читать дальше )

Позитив на рынке ипотечных облигаций США как повод вспомнить прошлое

- 17 ноября 2020, 08:49

- |

Темпы выпуска нового долга (верхний график) и объемов торговли ипотечеными облигациями в США. Источник: SIFMA

Темпы выпуска нового долга (верхний график) и объемов торговли ипотечеными облигациями в США. Источник: SIFMA

Для рынка США 2020 год также стал рекордным в плане объемов размещения: текущие темпы выпуска нового долга выросли в среднем на 37,5% по итогам трех кварталов текущего года. Эмиссия Трежериз в годовом выражении ускорилась на 21%, а прирост нового корпоративного долга — на 23%. Самый впечатляющий рост первичных размещений показал рынок ипотечных облигаций, который превзошел 3 квартал 2019 года на целых 84%.

Выпуск ипотечных облигаций последние несколько пять лет обгоняет корпоративные выпуски примерно на четверть каждый год. Объемы торговли ипотечными бумагами же стабильно превышают торговлю корпоративными выпусками в 5-7 раз. И такая ситуация не вызывает никаких нареканий.

Глобальный директор по инвестициям PIMCO, крупнейшего в мире фонда, управляющего облигациями, отметил, что сейчас основная ставка в компании идет именно на инструменты, связанные с ипотечным кредитованием. Уверенность управляющего фонда в надежности ипотечных облигаций подкреплена ростом цен на жилье, наблюдавшийся в последние несколько лет. В копилку релевантности этой идеи можно занести и снижение ставок по ипотеке в США, которое длится уже два года.

( Читать дальше )

Реальность Америки (USA) - ФсЁ хорошо! или все только начинается? Индекс государственных облигаций США (5 лет)

- 16 июля 2020, 17:16

- |

Мне давно хотелось найти философский камень в торговле, но видимо будет «Злая старуха» и даже не разбитое корыто.

Но все же интересно, что творится с 5- ками Трежерис США, это ниже плинтуса или есть еще куда падать, например в отрицательную зону?

И что потом, индекс доллара по 50 — 30 пунктов?

Вселенский пузырь сиплого как в «Битке» за 20 «тыщ» или что, где предел ?

И можно ли вообще опираться на этот индекс при планировании долгосрочных инвестициях ?

Или это конец, апокалипсис ?)

" А ФСЁ Уже, а надо было раньше"))!!?)

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал