облигации

Озон Фармацевтика: лидер рынка с отличным ростом и первыми дивидендами!

- 26 ноября 2024, 13:12

- |

Сегодня “Озон Фармацевтика”, крупнейший российский производитель лекарств, опубликовала финансовые результаты своей работы за 9 месяцев 2024 года. Доказала ли компания, что гибкость бизнес-модели и широчайший ассортимент действительно помогают не просто удерживать лидерство, но и задавать тон всему рынку фармы?

Финансовые метрики за 9 месяцев 2024 года:

- Выручка: 18,1 млрд рублей (+33,6% к прошлому году), а EBITDA: 6,8 млрд рублей (+44,2%). Компания продолжает увеличивать объемы и укреплять свои позиции даже в условиях высокой конкуренции.

Чистая прибыль: 3,4 млрд рублей (+32,2%). Компания грамотно использует ресурсы, добиваясь стабильного увеличения доходности.

Чистый долг составил 10,1 млрд рублей. Соотношение чистый долг/EBITDA составляет комфортные 1.1х, что говорит о финансовой устойчивости.

Объем продаж в упаковках: вырос на 12,0%, достигнув 223,1 млн упаковок! Расширение ассортимента и запуск новых мощностей способствовали росту производства.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Никто ничего не знает про замещающие облигации

- 26 ноября 2024, 13:06

- |

Почти полгода длилась распродажа замещающих валютных облигаций. Они падали, даже когда курс $$ тоже снижался.

1 ноября написал в своем блоге «Что означает распродажа замещающих и валютных облигаций?»- smart-lab.ru/blog/1077911.php

К этому дню доходность RUS-28 или замещаек Газпрома достигла 12,5% годовых в валюте.

Были высказаны разные мнения. Например такое:

«навес»

«потому что наверное доходность офзшных замещаек растет…»

«Орловский говорит, что валютный своп будет под 21%, поэтому продал замещайки»

Сейчас спустя 3,5 недели RUS-28 сделала +20% в рублях, остальные примерно тоже самое.

Какой вывод? Никто кроме инсайдеров (которые молчат) ничего не знает ни о причинах падения замещаек, ни о причинах их роста.

На мой взгляд ситуация сейчас ничем не отличается от ситуации месяц назад. Только тогда рынок панически избавлялся от замещаек, а сейчас панически скупает и все это усиливается ростом курса $$

ООО «Круиз» подвело итоги за 9 месяцев 2024 года

- 26 ноября 2024, 13:05

- |

Сервис «Грузовичкоф» наращивает обороты по всем направлениям перевозок в регионах и столице, продолжает активное развитие сотрудничества с интернет-магазинами и значительно увеличил рентабельность деятельности агрегатора.

На сегодняшний день сервис эмитента представлен в 155 городах России и в 4 странах СНГ: Казахстане, Таджикистане, Узбекистане и Республике Беларусь.

GMV сервиса за 9 месяцев 2024 года прирос к АППГ на 25%, составив более 8 млрд руб. При этом в разбивке по направлениям виден существенный рост услуг по контрактным перевозкам (доставки для DIY сетей и интернет-магазинов – более 100% относительно 9 месяцев 2023 года). Услуги грузового такси показали наибольший рост к АППГ в странах СНГ (+90%), в регионах России он достиг +14%. В Санкт-Петербурге и Москве рост GMV составил более 10%.

Замедление темпов роста крупнотоннажных перевозок связано с перезапуском сервиса LTL («Сборные грузы»): были пересмотрены и изменены тарифы на перевозку грузов с учетом клиентских запросов, и в итоге они стали более гибкими и комфортными. Сейчас услуги представляют собой единую экосистему, что важно для более эффективной работы направления и сервиса в целом. FTL-направление в рамках крупнотоннажных перевозок генерирует более 90% GMV и показывает растущую динамику.

( Читать дальше )

«Роял капитал» 29 ноября начнет размещение облигаций объемом ₽100 млн.

- 26 ноября 2024, 11:53

- |

ООО «Роял капитал» зарегистрирован в 2011 году в Обнинске (Калужская область), исторически занимается предоставлением в лизинг легковых автомобилей дилерским центрам и физическим лицам. С 2023 года Компания активно начала продажу автомобилей дилерским центрам и лизинговым компаниям.

Старт размещения 29 ноября

- Наименование: РоялКап-БО-01

- Рейтинг: В+ (НРА, прогноз «Стабильный»)

- Купон: КС+8.00% (ежемесячный)

- Срок обращения: 3 года

- Объем: 100 млн.₽

- Амортизация: нет

- Оферта: да (колл через 1.5 года)

- Номинал: 1000 ₽

- Организатор: Совкомбанк

- Только для квалифицированных инвесторов

- Вся свежая информация по новым выпускам у меня в телеграмм канале.

Новый выпуск облигаций "Балтийский лизинг" (RU000A10A3W1)

- 26 ноября 2024, 11:38

- |

🔶 ООО «Балтийский лизинг»

▫️ Облигации: Балтийский лизинг-БО-П14

▫️ ISIN: RU000A10A3W1

▫️ Объем эмиссии: 9 млрд. ₽

▫️ Номинал: 1000 ₽

▫️ Срок: на 9 лет 11 мес.

▫️ Количество выплат в год: 12

▫️ Тип купона: плавающий

▫️ Размер 1-го купона: 22,9%

[формула: КС ЦБ + 1,9%]

▫️ Амортизация: нет

▫️ Дата размещения: 26.11.2024

▫️ Дата погашения: 04.11.2034

▫️ Возможность досрочного погашения: да

▫️ ⏳Ближайшая оферта: 21.11.2025

Об эмитенте: «Балтийский лизинг» (г. Санкт-Петербург) специализируется на предоставлении в лизинг оборудования, автотранспорта и спецтехники.

➖➖➖

Информацию о новых выпусках, анализ эмитентов (с расчетом ОФС, фин. показателей, рейтинг и др.) см. в телеграм-канале.

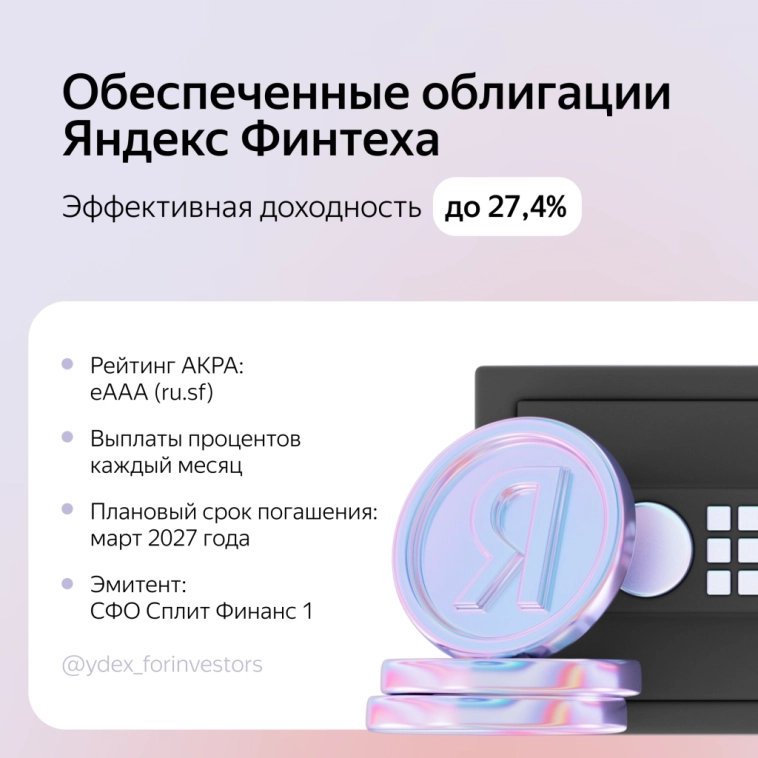

Яндекс Финтех выпускает обеспеченные облигации, ставка до 24,5%, эффективная доходность до 27,4% проценты выплачиваются ежемесячно

- 26 ноября 2024, 11:25

- |

Яндекс Финтех проводит дебютную сделку секьюритизации! Проще говоря — мы выпускаем облигации, платежи по которым обеспечены портфелем потребительских кредитов Яндекс Сплита. Выпуску присвоен наивысший предварительный рейтинг надёжности — eAAA (ru.sf) от АКРА.

Процентная ставка наших облигаций выше, чем по вкладам — до 24,5% годовых.

Резюмируем главное:

- процентная ставка: до 24,5% годовых

- эффективная доходность: до 27,4%

- проценты выплачиваются ежемесячно

- плановый срок погашения: март 2027 года

- фиксированный номинал облигации — до конца 2025 года

smart-lab.ru/blog/1087002.php

Дебютный выпуск облигаций ООО "КМЗ" (Кингисеппский машиностроительный завод)

- 26 ноября 2024, 11:18

- |

🔶 ООО «Кингисеппский машиностроительный завод»

(дебютный выпуск, для квалифицированных инвесторов)

▫️ Облигации: КМЗ-БО-01

▫️ Объем эмиссии: 600 млн. ₽

▫️ Номинал: 1000 ₽

▫️ Срок: на 3 года

▫️ Количество выплат в год: 4

▫️ Тип купона: плавающий

▫️ Размер 1-го купона: 26%

[формула: КС ЦБ + 5%]

▫️ Амортизация: нет

▫️ Дата размещения: 26.11.2024

▫️ Дата погашения: 23.11.2027

▫️ Возможность досрочного погашения: да

▫️ ⏳Оферта: 26.05.2026

Об эмитенте: «КМЗ» специализируется на производстве, ремонте и поставках дизельного, газотурбинного и палубного оборудования, строительстве катеров специального назначения.

➖➖➖

Информацию о новых выпусках, анализ эмитентов (с расчетом ОФС, фин. показателей, рейтинг и др.) см. в телеграм-канале.

Яндекс Финтех выпускает обеспеченные облигации

- 26 ноября 2024, 11:17

- |

Яндекс Финтех проводит дебютную сделку секьюритизации! Проще говоря — мы выпускаем облигации, платежи по которым обеспечены портфелем потребительских кредитов Яндекс Сплита. Выпуску присвоен наивысший предварительный рейтинг надёжности — eAAA (ru.sf) от АКРА.

Процентная ставка наших облигаций выше, чем по вкладам — до 24,5% годовых.

Резюмируем главное:

- процентная ставка: до 24,5% годовых

- эффективная доходность: до 27,4%

- проценты выплачиваются ежемесячно

- плановый срок погашения: март 2027 года

- фиксированный номинал облигации — до конца 2025 года

Участвовать в первичном размещении обеспеченных облигаций Яндекс Финтеха можно в приложении «ВТБ Мои Инвестиции» по ссылке.

⏰Старт сбора заявок — 2 декабря. Подписывайтесь на уведомления в приложении (через кнопку «отслеживать»), чтобы не пропустить начало. Сбор заявок будет открыт до 6 декабря включительно.

Эмитент СФО Сплит Финанс 1

В 15-м пакете санкций ЕС хочет ввести дерогацию для депозитариев Евросоюза

- 26 ноября 2024, 10:20

- |

В рамках 15-го пакета санкций в отношении России Европейский союз хочет принять дерогационный механизм, который бы позволил центральным депозитариям ЕС разморозить часть находящихся там средств на фоне роста судебных разбирательств в РФ, пишет Bloomberg.

Кроме того, Евросоюз хочет ввести ограничительные меры в отношении более 50 физических лиц, порядка 30 компаний и 45 российских нефтяных танкеров.

В новый санкционный список могут попасть российские юрлица, занимающиеся транспортировкой нефти, армейские чины, а также руководители компаний. Впрочем, как указывает Bloomberg, меры еще могут быть и изменены. Агентство напоминает, что указанные меры потребуют поддержки всех 27 стран-членов ЕС.

t.me/fm_invest/5391

КИТ Финанс: Первичные размещения облигаций (👌🏻 без брокерской комиссии)

- 26 ноября 2024, 10:13

- |

До 30 ноября при подаче заявки на покупку акций и облигаций на первичном рынке через мобильное приложение — 0% брокерская комиссия!

Рольф — крупнейший автодилер размещает флоатер с привязкой к ключевой ставке и облигацию с фиксированным купоном.

•Флоатер серии 001Р-04

• Ориентир по ставке: «ключ» + спред не выше 600 б.п.

• Срок обращения 1,5 года

• Купон ежемесячный

❗️• Прием заявок до 26.11.2024г.

• Для квалифицированных инвесторов.

• Серия 001Р-04

❗️• Прием заявок до 26.11.2024г.

• Ориентир по ставке: фикс не выше 26% годовых

• Срок обращения 1,5 года

• Купон ежемесячный

• Неквалифицированным инвесторам требуется пройти тестирования в Личном кабинете

_____________________

ПСБ Лизинг — универсальная лизинговая компания. Рейтинг эмитента АА-(RU).

• Серия БО-П01

• Прием заявок до 03.12.2024г.

• Купон фиксированный, ориентир по ставке на уровне 25-25,5% годовых

• Срок обращения 2 года

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал