облигации

Диалоги про фьючерсы на ОФЗ. Часть 2: стратегии

- 23 августа 2017, 17:32

- |

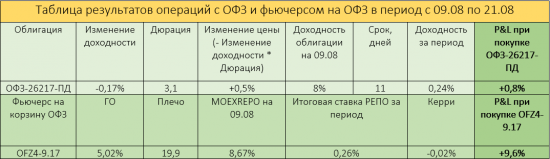

Одной из самых частых просьб читателей в прошлом обзоре был разбор кейсов, на которых можно заработать с помощью ОФЗ и/или фьючерсов на ОФЗ. Поэтому сейчас мы разберём стратегии, но только две, сконцентрировавшись на технической части торговли для большего понимания. Конечно, представленные ниже стратегии не единственные, и о других вариантах можно прочесть на www.futofz.moex.com/s1257. Я отобрал, на мой взгляд, наиболее понятные и простые, чтобы как раз сконцентрироваться на технических аспектах. В следующей части мы разберём уже менее тривиальные стратегии.

Чтобы правильно выбрать между ОФЗ и фьючерсом на ОФЗ надо чётко понимать, что вы получаете от первого и второго инструмента.

1. ОФЗ даёт Вам прибыль за счёт изменения доходности и за счет получения первоначальной

( Читать дальше )

- комментировать

- ★35

- Комментарии ( 9 )

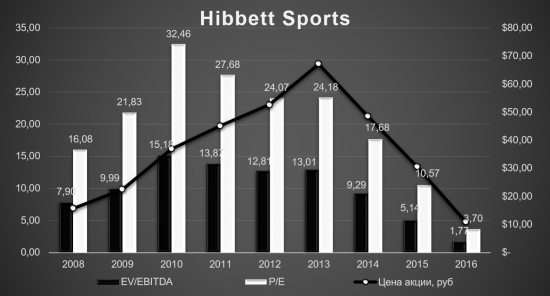

Hibbett Sports - 3% от портфеля

- 22 августа 2017, 17:41

- |

О компании: Hibbett Sports inc.— является одним из крупнейших спортивных ритейлеров с 1025 розничными магазинами в 32 штатах США.

Фундаментальный анализ: Все расчёты проведены самостоятельно, данные были взяты из отчётов компаний по международным стандартам финансовой отчётности GAAP, цифры в тыс. долларах США.

( Читать дальше )

Август уже не тот: котировки ОФЗ стабильны или растут

- 22 августа 2017, 17:06

- |

Подробнее о расчёте финансовых результатов на smart-lab.ru/blog/414500.php.

С момента написания последнего обзора прошло достаточно времени, поэтому я постараюсь коротко и ёмко выделить самые главные новости, связанные с рынком ОФЗ.

Большой активности на рынке ОФЗ в последние дни не наблюдалось. Выпуск «кобр» не оказал негативного влияния на котировки коротких бондов. На аукционах ОФЗ в среду Минфин успешно продал ОФЗ 26220 (5 лет) и ОФЗ 26207 (10 лет): спрос превысил предложение в 3 и 2 раза соответственно. В течение предыдущей недели наблюдалось сильное давление со стороны участников рынка на среднесрочные гособлигации. Это было вызвано уже отыгранным ожиданием ключевой ставки, ожиданием нормализации кривой доходности и сохраняющейся неопределённостью в геополитике и на рынке нефти.

Стабильно крепкий рубль (держится ниже отметки в 60) является позитивным фактором для российских гособлигаций. Как обычно макроданные США по инфляции на прошлой неделе оказались негативными. Вероятность поднятия ключевой ставки ФРС уже находится около нуля, а вероятность поднятия до конца года — в районе 40%. Такая ситуация не оказала серьёзной поддержки ОФЗ из-за низкой активности торгов, однако в будущем при сохранении мягкой политики ФРС можно ждать коррекцию доходностей ОФЗ вниз.

( Читать дальше )

АКРА пересматривает рейтинг Открытия!

- 21 августа 2017, 21:20

- |

Присвоение статуса «Рейтинг на пересмотре — негативный» по кредитному рейтингу ПАО Банк «ФК Открытие» (далее — Банк) отражает мнение АКРА о возможном существенном ухудшении ликвидной позиции Банка в связи с рядом факторов:

- существенным объемом оттока клиентских ресурсов в июне–июле 2017 года;

- усиливающейся зависимостью Банка от операций рефинансирования Банка России.

АКРА отмечает, что в июне–июле 2017 года Банк столкнулся со значительным объемом оттока клиентских средств (433 млрд руб., или 26%) и привлеченных межбанковских ресурсов (303 млрд руб., или 48%), которые носили в том числе плановый характер, что в совокупности привело к снижению объема обязательств на 17%. Для выплат столь существенного объема средств Банк был вынужден прибегнуть в том числе к привлечению средств от Банка России по операциям РЕПО по фиксированной ставке под залог портфеля ценных бумаг: по состоянию на 01.08.2017 объем привлечения средств от регулятора составил 338 млрд руб., или 17% совокупных обязательств. В результате коэффициент текущей ликвидности (рассчитываемый АКРА как отношение объема высоколиквидных и необремененных активов к объему межбанковских обязательств и срочных средств юридических лиц (со сроком привлечения до 30 дней), текущих средств юридических и физических лиц, а также вкладов населения) снизился с 28% на 01.06.2017 до 21% по состоянию на 01.08.2017, что существенно хуже показателя сопоставимых частных банков. Произошедшие оттоки ресурсов совпадают с предпосылками стрессового сценария АКРА, используемого при оценке ликвидности и определении кредитного рейтинга Банка.

( Читать дальше )

Открытия [I'm] unstoppable - рекорды за рекордами

- 21 августа 2017, 20:27

- |

Открываха Каждый день, видимо, теперь будет выдающиеся рекорды по ADV устанавливать)), в пятницу — в акцульках, седня в 7м выпуске бондов — 2,4+ ярда (в руб.)

![Открытия [I'm] unstoppable - рекорды за рекордами Открытия [I'm] unstoppable - рекорды за рекордами](/uploads/images/02/21/79/2017/08/21/4c66b9.png)

Глядите — чего завтра будет, в т.ч. по этому выпуску))хех

Погоня за высокой доходностью: эйфории больше нет

- 18 августа 2017, 18:40

- |

В качестве альтернативы можно вернуться на пару недель назад: 2 августа иракское правительство разместило пятилетние облигации на $1 млрд.

Ожидаемая доходность составила 7%, но как только заявки превысили $6 млрд, она была уменьшена до 6,75%.

Столь высокий интерес к долговым обязательствам в твердой валюте от страны, на территории которой все еще продолжается гражданская война, красноречиво показывает, как далеко облигационные инвесторы готовы пойти ради достойной доходности. Эмиссии с превышенным лимитом подписки на рисковые суверенные облигации также стали нормой.

Иракская продажа состоялась всего через неделю после того, как Греция (чей частный долг был частично списан в 2012 г.) привлекла €3 млрд ($3,5 млрд) на первой продаже своих облигации за три года.

( Читать дальше )

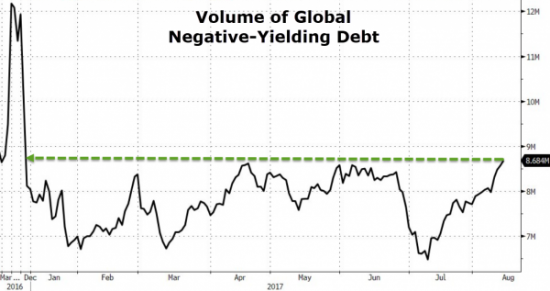

Глобальный индекс долга с отрицательной доходностью — резкий рост с середины июля

- 18 августа 2017, 16:47

- |

На ZeroHedge опубликовали информацию по динамике мирового объема государственных долгов с отрицательными ставками, начиная с середины июля динамика соответствующего индекса показывает быстрый рост.

Капитализация рынка облигаций с отрицательными ставками составила $8.68 трлн, рост на четверть за прошедший месяц до максимального значения с октября прошлого года. Эти данные несколько контрастируют с заявлениями ведущих медиа об устойчивом росте мировой экономики.

Эта информация может быть косвенным свидетельством того, что ФРС не хочет оказывать по настоящему сильноедавление на мировую ликвидность. Возможно мы наблюдаем запуск еще одного раунда перетока инвестиционных средств из стран с мягкой монетарной политикой, вынужденных стимулировать свои экономики (ЕЦБ, Япония), в США. При этом ведущие мировые ЦБ играют в тандеме, когда в противовес действиям ФРС остальные центробанки сохраняют свою денежно-кредитную политику мягкой. В этих условиях глобальная ликвидность поддерживается на одном уровне, а в системе наблюдается соответствующий переток средств… из колоний в метрополию.

____

мой блог

Облигации ОТКРЫТИЕ не пора ли покупать?

- 18 августа 2017, 16:13

- |

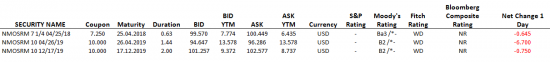

Пока СМИ раздувают шумиху над кажущимися проблемами в банке Открытие, доходности по рублевым облигациям достигли 20% годовых, а по долларовым субордам с погашением в 2019 г., и вовсе превысили 13,5%.

Ниже представлены самые ближайшие выпуски еврооблигаций банка:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал