опек+

Май не июнь, Британия не Греция. Обзор на предстоящую неделю от 08.05.2016

- 08 мая 2016, 23:06

- |

На уходящей неделе:

Nonfarm Payrolls

Апрельский отчет по рынку труда США вышел слабым.

Рост зарплат, продолжительности рабочей недели и снижение уровня широкой безработицы немного смягчили разочарование, но улучшения не были настолько значительными, чтобы нивелировать недостатки отчета.

После публикации нонфармов ожидания участников рынка на повышение ставки ФРС в июне упали до 2%, а ожидания вплоть до января 2017 года снизились ниже 50%.

Детали отчета по рынку труда:

— Новых рабочих мест 160К против 202K прогноза;

— Пересмотры вниз: февраль до 233К против 245К ранее, за март до 208К против 215К ранее, т.е. общий пересмотр -19К;

— Уровень безработицы U3 5,0% против 5,0% прогноза/ранее;

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 10 )

Зима близко. Обзор на предстоящую неделю от 01.05.2016

- 01 мая 2016, 22:00

- |

На уходящей неделе:

— Заседание ФРС

Риторика сопроводительного заявления ФРС была выдержана в нейтральных тонах и не пролила свет на возможные действия ФРС на заседании 15 июня.

Ожидания относительно повышения ставки ФРС в 2016 году после публикации сопроводиловки практически не изменились, шипы по доллару в разные стороны стали реакцией на голубиные и ястребиные моменты сопроводительного заявления.

Голубиные моменты сопроводительного заявления ФРС:

— Отсутствует оценка баланса рисков для экономики США;

— Рост экономической активности, похоже, замедлился;

— Рост расходов домохозяйств замедлился.

Ястребиные моменты сопроводительного заявления ФРС:

( Читать дальше )

ФРС: бой с тенью. Обзор на предстоящую неделю от 24.04.2016

- 24 апреля 2016, 22:53

- |

На уходящей неделе:

Заседание ЕЦБ

Единственным сюрпризом заседания ЕЦБ стало объявление технических подробностей программы покупки корпоративных бондов, т.к., согласно статистике, обычно ЕЦБ корректировал правила запуска новых программ ближе к моменту их запуска.

Объявление о выпуске технических подробностей после пресс-конференции Драги, опубликованное вместе со ставками в 14.45мск, привело к росту евро по двум причинам:

— Непосредственный приток капитала в корпоративные бонды из ГКО стран;

— Понимание инвесторами отсутствия в риторике Драги анонса новых мер ЕЦБ.

Программа покупки активов корпоративного сектора оказалась внушительней, чем предполагалось ранее:

— ЕЦБ будет покупать бонды небанковских компаний с рейтингом не ниже BBB- со сроком погашения от шести месяцев до 30 лет;

( Читать дальше )

Подработка и безработица вместо фондовых инвестиций

- 22 апреля 2016, 08:45

- |

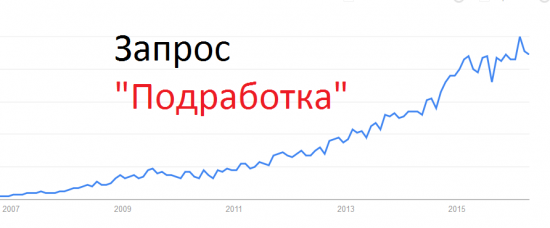

Российский индекс MSCI Russia Capped (ERUS) по итогам вчерашних торгов просел на 2,91%. Сейчас вся надежда на нефть. Не будет «хорошего прайса» на нефть – спроса внешних инвесторов на российские активы также не будет. Внутренний инвестор, который должен поддерживать устойчивость рынка, инвестируя свои накопления на периодической основе, у нас не сформирован. Ситуация в экономике такая, что у домохозяйств нет лишних средств для инвестирования на рынке акций. Такая ситуация длиться с 2008 года.

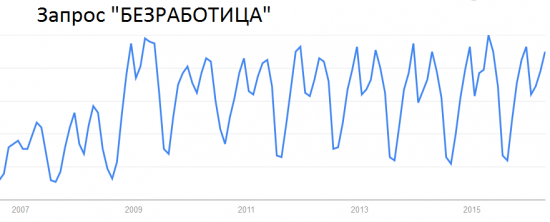

Шаткость экономической ситуации можно наглядно увидеть по поисковым запросам. Динамика популярности поискового запроса «безработица» показывает, существенный рост популярности запроса во время кризиса 2008 года (в два раза). Далее ситуация стабилизировалась и с 2009 года этот запрос находится в боковом коридоре, колеблясь в соответствии с сезонными факторами (меньше всего приходится на август). Не смотря на то, что согласно официальным данным с 2009 по 2014 года количество безработных уменьшилось с 6,4 миллиона человек до 3,9 миллиона человек, количество поисковых запросов за это время уменьшилось незначительно. Экономический ландшафт ухудшился во второй половине 2008 года и с тех пор мы живем в новой реальности. Скачек цен на нефть, наблюдаемый в июне 2014 года экономический ландшафт не улучшил. Мы не будем говорить о скрытой безработице и о том, что статистика на местах может быть искажена губернаторами. Речь только о поисковом запросе.

( Читать дальше )

Перспективы индекса ММВБ

- 19 апреля 2016, 17:05

- |

Сегодня индекс ММВБ торгуется в плюсе, около 2%. Поводом для роста стало оживление нефтяного рынка. После встречи в Дохе нефть упала, однако сейчас наблюдается восстановление черного золота. В целом ситуация на нефтяном рынке смотрится стабильной, так по нефти сложился баланс между производителями и потребителями на уровне около 40 долл., по сорту Brent. При этом производители сланцевой нефти также имеют себестоимость около 40 долл. В связи с чем, стоимость нефти к концу текущего года видится около или выше 40 долл.

Сегодня индекс ММВБ предпринимает очередную попытку пробоя вверх сильного уровня сопротивления 1950 пунктов – докризисного максимума 2008 года. Технический индикатор RSI находится в середине канала и не исключает дальнейший рост индекса ММВБ. В ближайшие дни ожидается тестирование индексом ММВБ на пробой вверх отметки 1950 пунктов. В случае пробоя вверх уровня 1950 пунктов, для индекса ММВБ сложатся хорошие технические предпосылки для дальнейшего роста.

( Читать дальше )

Встреча ОПЕК+ будоражила ожиданиями, а теперь будет воздействовать отрицательным результатом

- 18 апреля 2016, 13:20

- |

Прошедшая неделя на рынках проходила под знаком ожидания встречи ведущих нефтеэкспортеров. Хотя цены на нефть по итогам недели показали скромную прибавку, но в конце они немного откатили вниз, оставаясь, впрочем, вблизи максимальных значений. Накал страстей вокруг заседания был запредельным, и некоторые ждали больших чудес от ожидаемой встречи. Хотя малое чудо там все же произошло — во встрече в Дохе принимали участие 11 стран, которые входят в ОПЕК, и 7 стран, которые не входят в эту организацию. Возник и будет продолжаться диалог нефтепроизводителей. Что касается большого чуда – возникновения договоренностей, то здесь все изменялось буквально до последнего дня, оставляя минимальную надежду на положительный исход переговоров. Подготовленный к воскресенью вариант проекта соглашения предусматривал заморозку добычи до 1 октября на уровне января 2016 года. А следить за выполнением договоренностей должен был специально для этого созданный надзорный комитет. Но следить по итогам встречи оказалось не за чем. В воскресенье представители СА, а затем и ряда других стран потребовали изменить подготовленный черновик текста итогового документа. СА по-прежнему не желает замораживать объемы добычи до тех пор, пока другие страны исключают себя из стран, принимающих обязательства. Так что большого чуда на встрече не случилось.

( Читать дальше )

Соглашение ОПЕК: переговоры провалены

- 18 апреля 2016, 11:04

- |

Соглашение ОПЕК о заморозке уровня добычи и продажи нефти на уровне января 2016 года не заключено. Переговоры в Катаре, намеченные на 17 апреля, с задержкой на полдня, все-таки состоялись, но участникам не удалось достигнуть договоренности.

Основным камнем преткновения стала позиция Ирана, который отказался прислать своего представителя на встречу. Чуда не произошло: еще перед переговорами Иран заявил, что несмотря на то, что он приветствует соглашение о сокращении добычи, тем не менее, он пока не готов к нему присоединиться. По крайней мере, пока его объемы не достигнут досанкционного уровня.

Напомним, санкции с Ирана были сняты совсем недавно, в результате на январь 2016 года страна оказалась далеко не в выигрышном положении. Cейчас ей все еще предстоит завоевать свою долю рынка.Соглашение ОПЕК: противоречивая информация

Первый раунд переговоров состоялся утром. Однако практически сразу заседание было прервано. Согласно целому ряду источников, Саудовская Аравия настаивала на участии всех членов ОПЕК и присоединившихся стран.

( Читать дальше )

Окончательные результаты встречи в Дохе

- 18 апреля 2016, 00:23

- |

Следующий раунд взят минимум до июня 2016 года, когда будет встреча стран картеля ОПЕК. Но будут ли там другие страны, не входящие в ОПЕК?

Рынок открылся с гепом, и вполне возможно нефть рванет ниже отметки — 40$.

Heads-up: ЕЦБ против ФРС, финал. Обзор на предстоящую неделю от 17.04.2016

- 17 апреля 2016, 23:02

- |

На предстоящей неделе:

1. Заседание ЕЦБ, 21 апреля

Члены ЕЦБ, используя заседание МВФ и промежуточный саммит Б20, с удовольствием нарушали установленные правила по «неделе тишины» перед заседанием ЕЦБ 21 апреля.

В пятничном выступлении Драги заявил:

— Инфляция, вероятно, будет отрицательной в ближайшие месяцы, прежде чем начнет рост позже в 2016 году;

— Перспективы роста экономики Еврозоны сталкиваются с неопределенностью в результате рисков относительно замедления экономик развивающихся стран, цен на нефть и геополитики;

— Риски для перспектив роста остаются на нижней стороне:

— ЕЦБ будет продолжать делать все, что необходимо для достижения целей ценовой стабильности;

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал