оптимизация

Контроль параметров оптимизации по распеределению вероятности цен торгуемого инструмента.

- 27 июля 2016, 01:23

- |

Ни кто не задумывался над контролем подобранных параметров оптимизации по распределению цен закрытия например? Те берем какой то период, на нем оптимизируем, выбираем лучшие параметры, а так же строим график распределения вероятности цен закрытия. В процессе торгов если текущее распределение стало отличаться например на 20% от построенного по оптимизированному периоду то останавливаем торговлю и заново проводим оптимизацию. По идее такой способ будет точнее и быстрее (возможно даже кривая доходности не начнет загибаться) показывать что параметры оптимизации «уплыли». Кроме того, быстроту можно достичь за счет построения гистограммы распределения на меньшем ТФ чем торгуемый. (Те АТС торгует на часе а график распределения вообще может быть на минутках).

Какие подводные камни могут быть? Или есть что-то аналогичное интересное показывающее что параметры оптимизации уплыли быстрее чем это станет очевидно по кривой доходности?

ЗЫ Или ятормоз и все именно так и делают, а до меня только это дошло?

- комментировать

- ★3

- Комментарии ( 14 )

Выбор прибыльной торговой системы. Часть 3 Критерии отбора.

- 16 июня 2016, 10:39

- |

В этой статье разберемся, на какие параметры, полученные в результате тестирования торговых систем, стоит обратить внимание, чтобы выбрать систему(ы), которые будут приносить прибыль в будущем. Проведем очередное небольшое исследование.

Объект исследования.

Тесты торговых систем более 120 000 шт., полученных в конструкторе торговых систем 3CBot в режиме перебора индикаторов.

Увеличение количества тестов, по сравнению с прошлыми статьями, произошло из-за того, что разработчики добавили новые индикаторы и реализовали совет Александра Горчакова по иному способу расчета индикаторов дневного таймфрейма.

Системы состоят из 1 или 2х индикаторов. В двухиндикаторных системах индикаторы могут быть как одинакового, так и разных таймфреймов.

Количество тестируемых тикеров 32 (акции, фьючерсы, валюта).

Периоды: годы 10-12, 13-15, 16 (6 неполных месяцев).

( Читать дальше )

Wealth-lab Pro, вопрос по коду

- 30 мая 2016, 15:50

- |

сам не помню, но подозреваю что как то через «PositionCount».

Cпасибо.

Оптимизация

- 20 мая 2016, 23:26

- |

Простая оптимизация:

usdjpy

6 мая 1 вход +

9 мая нет входов

10 мая 0

11 мая -+

12 мая ++

13 мая ++

16 мая -+-+

17 мая +

18 мая 0

19 мая --+-+

20 мая

eurusd

4 мая -++

5 мая +

6 мая +

9 мая --+---+

10 мая ++++

11 мая 0

12 мая +

13 мая 0

16 мая ++

17 мая ++++

18 мая ++---+

первый вход пропускаю:

usdjpy

6 мая нет входов

9 мая нет входов

10 мая 0

11 мая +

12 мая +

13 мая +

16 мая ++

17 мая 0

18 мая 0

19 мая -++

( Читать дальше )

Вопрос-размышление об оптимизации стратегий на длительных периодах

- 06 мая 2016, 12:48

- |

Всё чаще ловлю себя на мысли (и думаю не я один), что большинство постов на смартлабе в виде общеполитического срача, местечково-внутрисмартовских разборок и большинства торговых сигналов ничем, кроме ЧСВ и «интуиции», не обоснованных, носят достаточно мусорное содержание (этакий интеллектуальный фастфуд) и грубо говоря названию ресурса не соответствуют;) Весь этот мусор весьма напрягает и всё меньше становится желание даже просматривать основную ленту. Соответственно всё самое нужное нахожу в Алготрейдинге (Торговых роботах) и блогах смартовцев активно туда пишуших и комментирующих. Это как глоток свежего воздуха, спасибо всем активистам системной торговли!)

Основная часть:

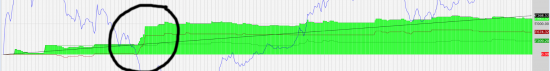

Как опять же ;) думаю не я один заметил следующую тенденцию: при оптимизации стратегий на бэктестах на достаточно длительных периодах (несколько лет) более выгодно по доходности часто смотрятся параметры, при которых в начале периода стратегия колебалась в районе нулевой доходности, а ближе к концу тестируемого периода начала резко соответствовать рынку):

( Читать дальше )

Для любителей FX: оптимизация параметров модели

- 14 апреля 2016, 20:25

- |

Значит, так — оптимизирую параметры стратегии.

Бек-тесты. Пока есть оптимизм относительно лишь двух инструментов: EUR/USD & USD/JPY.

( Читать дальше )

Ускорение загрузки Квика

- 14 апреля 2016, 13:33

- |

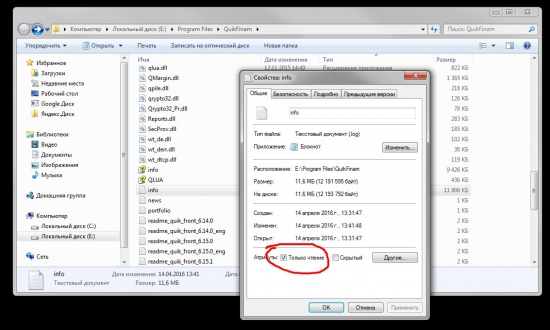

2. Запускаем квик один раз и закрываем его.

3. Ставим на появившийся info.log «только для чтения».

При запуске Квик будет ругаться на невозможность записи в этот файл, но работать будет.

Можно вручную удалить из info.log всю текстовку и защитить от записи пустой файл, но тогда Квик будет ругаться чаще.

Оптимизация или подгонка

- 09 апреля 2016, 06:58

- |

В тех случаях, когда у системы есть много параметров и в зависимости от разных значений этих параметров получаются разные значения качества, встает вопрос, какие значения параметров выбрать (оптимизация) и не является ли данный выбор подгонкой под какие-то выбросы или особенности цены?

Общего практического ответа на этот вопрос, скорее всего, нет, поскольку любая оптимизация есть подгонка по сути.

Однако, на этапе оптимизации-подгонки вполне можно понять, является ли данная оптимизация подгонкой в чистом виде или же выбранный оптимум имеет смысл для практической торговли.

Рассмотрим крайние случаи для воображаемой системы с одним параметром.

Первый вариант. Годовая доходность системы в зависимости от параметра меняется случайным образом от -100 до +100 % годовых. Формально есть что выбрать, но стоит ли?

Второй вариант. Годовая доходность системы зависит почти линейно от данного параметра. При малых значениях параметра она колеблется в районе -100%. При больших — поднимается до +100%. В этом случае оптимизация имеет смысл, но надо разбираться с логикой построения.

( Читать дальше )

Оптимизация: быть или не быть? Часть 3

- 27 января 2016, 13:22

- |

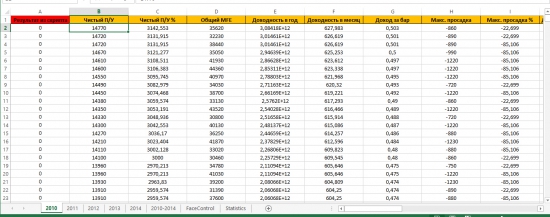

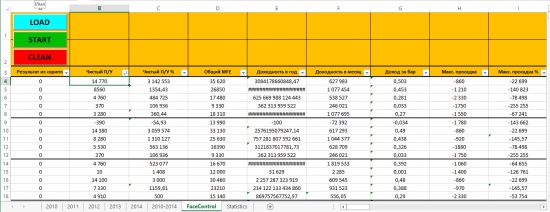

Даже когда в торговую систему заложена хорошая идея, всё это подтвердилось на результатах и общие статистические показатели показывают себя неплохо, возникает вопрос: какие параметры выбрать для реальной торговли?

Я опишу как осуществляю свой отбор. Этот вопрос и для меня долго оставалось проблемой, меня всегда интересовало два элемента:

— Стабильность РЕЗУЛЬТАТОВ на различных частях истории, здесь я учитывал все показатели, начиная от прибыли и максимальной просадки

— Стабильность ПАРАМЕТРОВ по сравнению с другими, участвовавших в оптимизации

Часто тестирую торговые идеи в программе ТС Лаб, там можно все выводить и хранить в Exel, и я решил сделать дополнительную программу для обработки результатов тестов. Данный файл я назвал Test Manager. Програма состоит из двух частей.

- FaceControl.

Здесь идея заложена в том, чтобы отобрать, из разных частей истории, именно те варианты, которые подходят по моим критериям. Критериями может служить что угодно из того, что выводится с ТС лаб в Exel. Например: доход, просадка. В результате, после обработки этих данных, я получаю все те варианты, которые отбор и соответствуют параметрам, которые я задал в начале. Здесь я сразу же веду для себя еще однин показатель: сколько параметров, из общего количества, являются стабильными. Мне попадалось много систем, где за каждый кусок я находил хорошие результаты, но, в общем, не находил ни одного стабильного.

- Statistic.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал