SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

опционы

Здесь вы найдете самую полную в российском интернете коллекцию актуальных записей по торговле опционными контрактами, опционных стратегиях, вопросах по опционам.

Мысли в перемешку

- 27 марта 2012, 14:06

- |

1) Колбасил опционами как фьючом, по совету Головина, сделал +160% к микродепозиту за две сделки, поймав два хороших тренда вверх и вниз. Статистически, в следующий раз точно не угадаю, поэтому когда буду снова уверен в верняке — открою обратную позу :)

2) Шортанул апрельских коллов на 20% 180-х по средней 855, роста сильного не жду/не боюсь, главное не обвалиться! Парадоксально, но постоянно находясь в шорте по рынку, мне больше по душе медленный рост, чувствую себя спокойнее. Больше половины месячной нормы прибыли уже забрал на последнем откате с хаев.

3) Очень понравилась идея продажи коллов на комоды, почитал блоги, стратегия выглядит очень заманчиво. Фундамент + сезонность, мало спекулянтов, много хеджеров. Весь вопрос в брокере, ибо комисс с маржой решают + хорошая аналитика.

4) Все таки мне нравится смотреть на посты, где много графики, прогнозов, «обзоров» рынка. Очень нравится посты с идеей - какой же я дурак, что не прикрыл лонг/шорт, не поставил стопы и тд. Все таки именно эти доблестные персонажи на дистанции кормят рынок, а через сложную передаточную функцию и мне дают немного заработать.

5) Продажа путов сейчас на натуральный газ, чем не грааль?

2) Шортанул апрельских коллов на 20% 180-х по средней 855, роста сильного не жду/не боюсь, главное не обвалиться! Парадоксально, но постоянно находясь в шорте по рынку, мне больше по душе медленный рост, чувствую себя спокойнее. Больше половины месячной нормы прибыли уже забрал на последнем откате с хаев.

3) Очень понравилась идея продажи коллов на комоды, почитал блоги, стратегия выглядит очень заманчиво. Фундамент + сезонность, мало спекулянтов, много хеджеров. Весь вопрос в брокере, ибо комисс с маржой решают + хорошая аналитика.

4) Все таки мне нравится смотреть на посты, где много графики, прогнозов, «обзоров» рынка. Очень нравится посты с идеей - какой же я дурак, что не прикрыл лонг/шорт, не поставил стопы и тд. Все таки именно эти доблестные персонажи на дистанции кормят рынок, а через сложную передаточную функцию и мне дают немного заработать.

5) Продажа путов сейчас на натуральный газ, чем не грааль?

- комментировать

- ★1

- Комментарии ( 12 )

План по опц. комбинациям RIG и FCX на неделю (26-30 марта 2012)

- 26 марта 2012, 13:03

- |

первая неделя месяца.

22 марта закрыли пут 60 май в прибыли $5054, получили кэша от сделки $13335

план по RIG на неделю:

вверх: вверх: в т 63 колл 57,5 на 3,63 доллара перекроет закупку- закрываем колл и оставляем бесплатные путы

вниз: точку 54 пропускаем- нет хода, в т49,5- пут 55 перекроет закупку на 3,53 — закрываем пут в прибыли и оставляем бесплатные колл и пут

план по FCX на неделю:

вверх: точку 43 скорее всего пропускаем, в точке 47 выход из комбинации в прибыли 3,15

вниз: точку 35 возможно пропускаем, в точке 34 — выход из комбинации в прибыли 2,5 долара

Итого на данный момент в нашей комбинации:

RIG

Длинный колл май 57,5, 21 контракт

Длинный пут май 40, 51 контракт

Длинный пут май 55, 21 контракт

FCX

Длинный пут май 39, 51 контракт

Длинный колл май 40, 51 контракт

Итого на данный момент закупка по RIG: $3,27 на контракт (с учетом закрытых), основной контракт- 21, закупка по FCX $4,10 на контракт,

кэша на счету: $28602

Начало комбинации здесь:

( Читать дальше )

22 марта закрыли пут 60 май в прибыли $5054, получили кэша от сделки $13335

план по RIG на неделю:

вверх: вверх: в т 63 колл 57,5 на 3,63 доллара перекроет закупку- закрываем колл и оставляем бесплатные путы

вниз: точку 54 пропускаем- нет хода, в т49,5- пут 55 перекроет закупку на 3,53 — закрываем пут в прибыли и оставляем бесплатные колл и пут

план по FCX на неделю:

вверх: точку 43 скорее всего пропускаем, в точке 47 выход из комбинации в прибыли 3,15

вниз: точку 35 возможно пропускаем, в точке 34 — выход из комбинации в прибыли 2,5 долара

Итого на данный момент в нашей комбинации:

RIG

Длинный колл май 57,5, 21 контракт

Длинный пут май 40, 51 контракт

Длинный пут май 55, 21 контракт

FCX

Длинный пут май 39, 51 контракт

Длинный колл май 40, 51 контракт

Итого на данный момент закупка по RIG: $3,27 на контракт (с учетом закрытых), основной контракт- 21, закупка по FCX $4,10 на контракт,

кэша на счету: $28602

Начало комбинации здесь:

( Читать дальше )

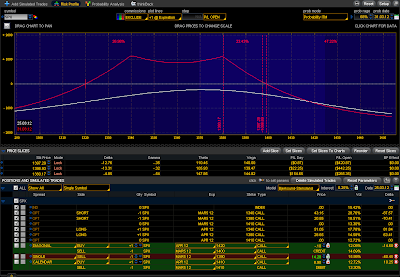

регулирую календари Q1 март/апрель S&P 500

- 25 марта 2012, 20:11

- |

Можно не читать. Это самокопание и работа над ошибками.

Трудно перестраиваться на новую реальность, когда VIX торгуется несколько недель в диапазоне 14-16 пунктов.

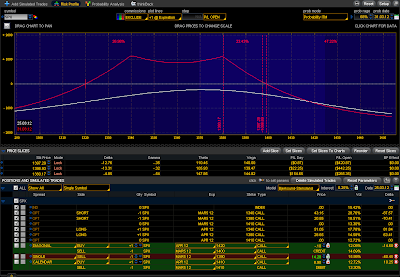

Залип с календарями на SPX мартовский квартальник/ апрель.

Снижение волатильности и отсутствие хеджа по веге утопило календари.

Есть небольшая надежда, что индекс будет в нужном диапазоне на момент, близкий к экспирации.

Двойной календарь со страйками 1340 и 1380 Q1 март/апрель. Точка безубытка справа при текущей волатильности 1398 пунктов. Риск на 1420 пунктах SPX — $770.

Варианты, как выбраться из этой ситуации:

( Читать дальше )

Трудно перестраиваться на новую реальность, когда VIX торгуется несколько недель в диапазоне 14-16 пунктов.

Залип с календарями на SPX мартовский квартальник/ апрель.

Снижение волатильности и отсутствие хеджа по веге утопило календари.

Есть небольшая надежда, что индекс будет в нужном диапазоне на момент, близкий к экспирации.

Двойной календарь со страйками 1340 и 1380 Q1 март/апрель. Точка безубытка справа при текущей волатильности 1398 пунктов. Риск на 1420 пунктах SPX — $770.

Варианты, как выбраться из этой ситуации:

( Читать дальше )

Прогнозирование будущей улыбки волатильности

- 24 марта 2012, 11:32

- |

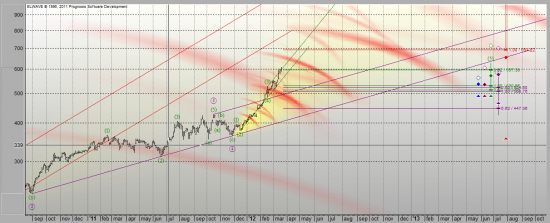

Тема «реальности» будущего положения текущей кривой доходности, затронутая здесь, имхо, может быть переформулирована в задачу прогнозирования изменения улыбки волатильности при движении цены БА.Сейчас использую три подхода для оценки ее положения:

1. AsIs (так как пишут в книжках):

В будущем при прогнозе положения улыбки хотелось бы учесть еще ряд статистических зависимостей.

Какие на Ваш взгляд есть погрешности и выгоды в использовании описанных методов прогноза ?

Как Вы прогнозируете или хотели бы прогнозировать положение улыбки волатильности ?

1. AsIs (так как пишут в книжках):

- IV ATM меняется по улыбке при движении цены БА

- форма улыбки и ее положение неизменны

- улыбка неподвижна

- IV ATM = const при движении цены БА

- форма улыбки постоянна

- улыбка для каждой цены БА перемещается по горизонтали

- IV ATM меняется по улыбке при движении цены БА

- форма улыбки постоянна

- улыбка для каждой цены БА перемещается по текущей улыбке

В будущем при прогнозе положения улыбки хотелось бы учесть еще ряд статистических зависимостей.

Какие на Ваш взгляд есть погрешности и выгоды в использовании описанных методов прогноза ?

Как Вы прогнозируете или хотели бы прогнозировать положение улыбки волатильности ?

Что не так с бабочкой

- 23 марта 2012, 17:23

- |

Представляю вам небольшое видео о достаточно популярной стратегии — длинная бабочка. В этом видео хочу показать, как на самом деле влияет изменение волатильности на текущий профиль позиции. Действительно ли данную стратегию стоит открывать тогда, когда волатильность находится на уровнях выше среднего? Правильную ли историю рассказывают нам греки данной позиции? Отражают ли они реальность? Или на них можно не обращать внимание? Что может помочь сориентироватся трейдеру при принятии решения открытия данной позиции?

Источник: http://optiontraders.ru/

Источник: http://optiontraders.ru/

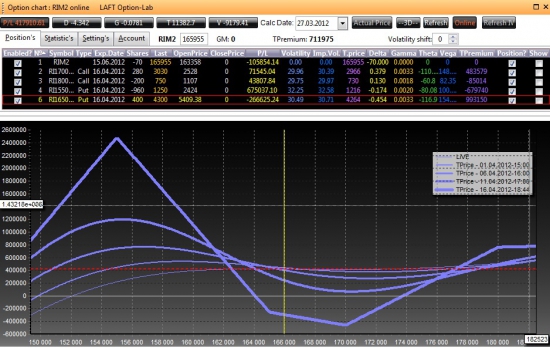

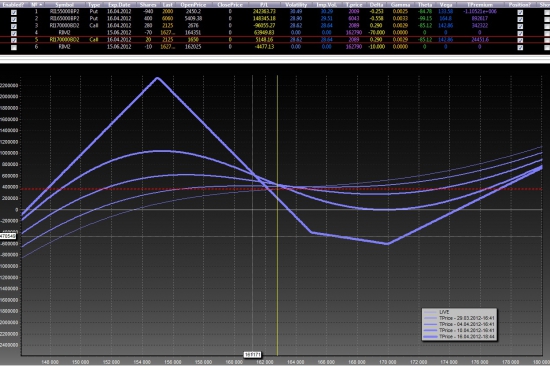

модификация позы на апреле №3

- 21 марта 2012, 23:42

- |

К позиции открытой ранее решил докупить волатильности и заравнять гамму.

в итоге имеем покупку слабодельтаположительного стреддла на 170000 страйке.

http://smart-lab.ru/blog/46223.php

в он лайне позу можно смотреть тут

www.option.ru/analysis/option?shportf=86a8da791d5c5cdc95fbb4f5f26bee1a#position

в итоге имеем покупку слабодельтаположительного стреддла на 170000 страйке.

http://smart-lab.ru/blog/46223.php

в он лайне позу можно смотреть тут

www.option.ru/analysis/option?shportf=86a8da791d5c5cdc95fbb4f5f26bee1a#position

пиар

- 21 марта 2012, 23:19

- |

приветсвую!

может я предвзят и скорее всего так..

1)

подобные посты и по рынку от Д.Кулешова

и по опционам просто фееричны.

КОРОТКО.ЯСНО.В ТЕМУ.

http://smart-lab.ru/blog/46512.php

2)

Четкие обзоры Д.Сухова(ака «админ»,«винс»)

ситуационного фундаментала ликвидности

просто и о том как реально есть и, что локально влияет.

http://smart-lab.ru/blog/46550.php

п.с.

На смартлаб приходят качественные авторы «второй волны».

может я предвзят и скорее всего так..

1)

подобные посты и по рынку от Д.Кулешова

и по опционам просто фееричны.

КОРОТКО.ЯСНО.В ТЕМУ.

http://smart-lab.ru/blog/46512.php

2)

Четкие обзоры Д.Сухова(ака «админ»,«винс»)

ситуационного фундаментала ликвидности

просто и о том как реально есть и, что локально влияет.

http://smart-lab.ru/blog/46550.php

п.с.

На смартлаб приходят качественные авторы «второй волны».

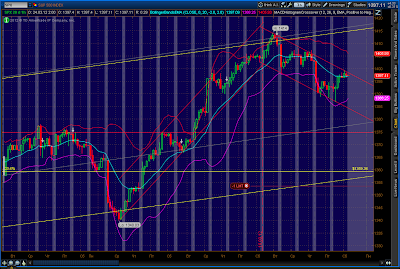

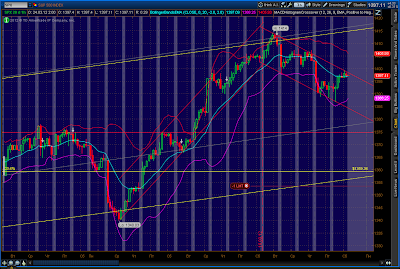

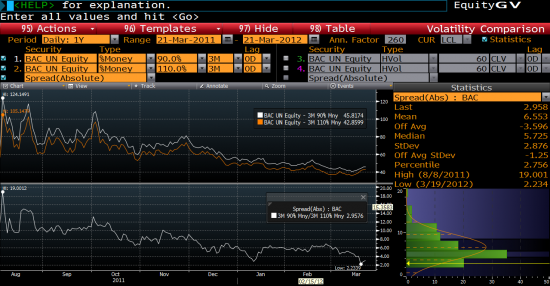

2 идеи по американскому рынку опционов - продажа колл-опционов BAC и APPL

- 21 марта 2012, 19:03

- |

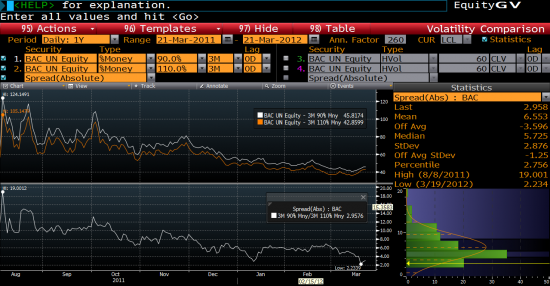

AAPL сделал 5-е в двух размерностях — хотя там и маячат цели на 650, риск коррекции высокий. Ухмылка самая пологая за 2 года — коллы дороги по отношению к путам. Обычно в таких случаях имеет смысл продавать колл, покупать пут, потом хеджить. Либо просто продавать колл потом хеджить. При этом волатильность по APPLE на 85-м перцентиле.

оПо BAC сильный тренд вверх, волатильность на 47%-ле, ухмылка самая плоская за 2 года, ситуация похожа. Объемы по обеим бумагам на максимумах за 2 года — как на споте, так и на опционах.

оПо BAC сильный тренд вверх, волатильность на 47%-ле, ухмылка самая плоская за 2 года, ситуация похожа. Объемы по обеим бумагам на максимумах за 2 года — как на споте, так и на опционах.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал