опционы

Здесь вы найдете самую полную в российском интернете коллекцию актуальных записей по торговле опционными контрактами, опционных стратегиях, вопросах по опционам.

иГРЫрАЗУМа 2021. Подводим итоги 2-ух недель управления опционным портфелем активов для Алексея.

- 03 октября 2021, 11:35

- |

Продолжаем радовать нашего вымышленного Алёшу, который хочет дать денег в управление, но не знает кому.

Ответ простой — нужно выбирать среди опционщиков!

Почему?

Потому что если взять 20 разных участников, то у них будут абсолютно разные стратегии, которые вообще никакой корреляции не будут иметь между собой. Это лучший способ диверсификации.

Пока нас только 10, а ещё десяток участников потом по мере движения поезда подсоберём.

Ну что, Алёша может быть доволен, 2 недели прошло, а его диверсифицированный портфель показывает +0,1% доходности :)

Пробежимся немного по нашим основным конкурсантам и посмотрим с какими позициями они ушли на выходные.

1. Алексей Максимов:

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 10 )

выбор страйка

- 03 октября 2021, 00:29

- |

Условно есть прогноз по активу SLV на 25-26$ к декабрю-марту, какой в данном случае страйк будет более оптимальным с точки зрения отдачи на вложенные средства?

Алгоритмическое управление. Итоги 3 кв 2021 г

- 02 октября 2021, 12:16

- |

Здравствуйте!

Публикую итоги 3 кв. 2021. Доходность за квартал составила 6,8 % (с учетом ММВБ). В целом для летнего квартала результаты не плохие. Сентябрь 17,45 %, порадовал техничными движениями и долгожданным ростом волатильности по основным ликвидным инструментам Срочного рынка. На данный момент в портфеле 15 стратегий, объединенных в одну систему в зависимости от устойчивости и корреляции друг к другу и рынку.

Доходность за весь период управления ниже.

Расчеты приведены по принципу — доходность на конец месяца минус доходность на начало месяцы (без учета реинвестирования). Т.е прибыльность в % гораздо выше, если считать с реинвестированием и на первоначальный капитал.

Ниже статистика моего счета – микс портфеля алгоритмов + опционные конструкции.

( Читать дальше )

Совместный анализ нескольких опционных портфелей

- 01 октября 2021, 20:03

- |

Возможно кто-то задавался вопрос совместного анализа нескольких портфелей на разных инструментах. И может кто-то даже его решил?)

Подскажите — есть-ли какой то софт в котором реально собрать, например, портфель на РИ + портфель на СИ, засунуть это все в ОДИН график и посмотреть что получится?

На Америке есть программа TOS — в ней можно собрать несколько индексных портфелей и объединить это все в один портфель для анализа. Встречалось-ли что-то подобное для рынка РФ?

ШОРТ СКВИЗ на Citizens, Inc. (CIA)

- 01 октября 2021, 18:39

- |

Нашел интересную акцию с начавшимся шорт сквизом.

Citizens, Inc. (CIA)

В этой идее даже неважна сфера деятельности компании.

Основная идея в очень высоком значении short ratio = 55,75, то есть чтобы закрыть короткие позиции по этой акции понадобится 55,75 торговых дней со средним объемом сделок.

Акция растет уже 2 недели и это при падающем S&P.

Этому благоволят неожиданно позитивные результаты компании в этому году.

Текущий рост оказывает сильное давление на короткие позиции.

Когда они в срочном порядке начнут закрываться, рост может быть очень сильный.

С 15-го сентября short ratio сократился на 12 пунктов, значит короткие позиции уже начали закрывать.

Если рост акции продолжится, то впереди еще много топлива для шорт сквиза.

Купил 6 лотов по средней цене 6,29 и 6 страховочных путов 5-го страйка с экспирацией 15 октября за $5 каждый.

Об итогах расскажу ближе к дате экспирации.

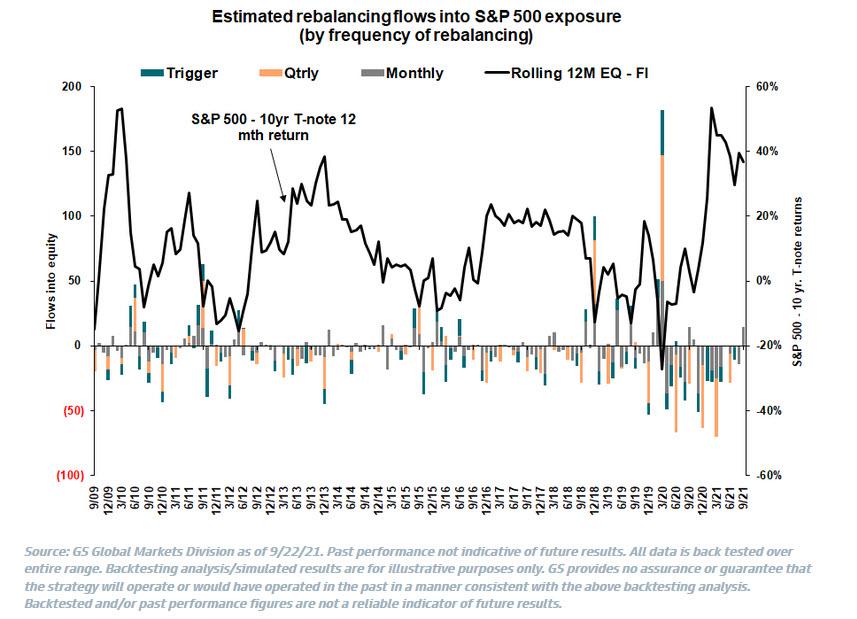

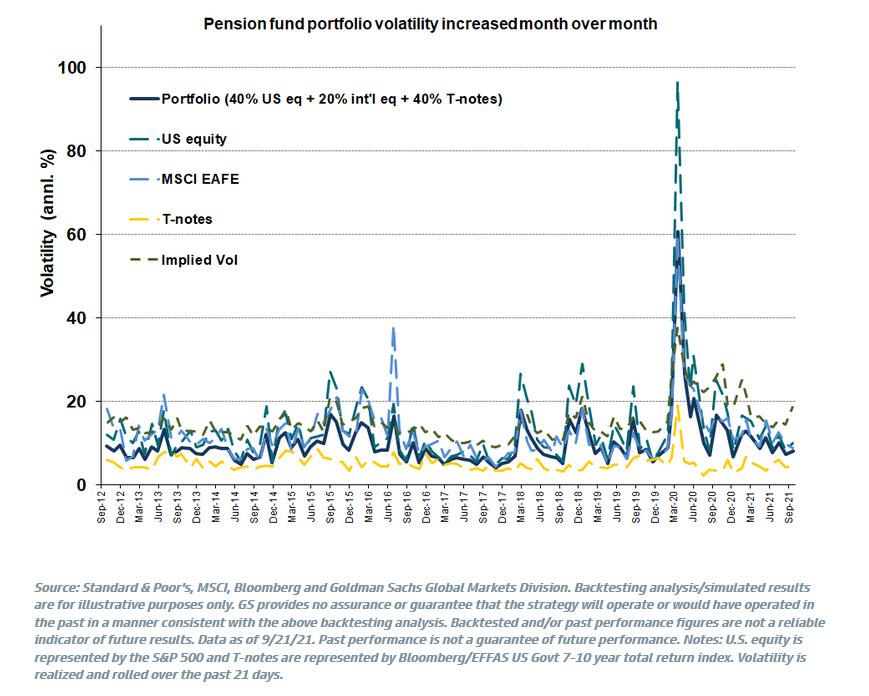

14 миллиардов долларов покупок пенсионными фондами в конце квартала: Goldman

- 01 октября 2021, 15:29

- |

Затем график показывает, что в течение месяца индикативная волатильность пенсионных фондов увеличивается месяц за месяцем.

Затем график показывает, что в течение месяца индикативная волатильность пенсионных фондов увеличивается месяц за месяцем.

( Читать дальше )

Сделки маркетмейкеров и крупных игроков.

- 01 октября 2021, 14:18

- |

( Читать дальше )

2-я неделя ЛЧИ - иГРЫрАЗУМа - 2

- 30 сентября 2021, 12:29

- |

Как новичок обнаружил что мне доступно создавать только 2 поста в день. Ибо «рейтинг меньше 30» Хотя в своем профиле смотрю — форум пишет «рейтинг за 30 дней: 0 рейтинг общий: 30» Как так? непонятно. На себя навожу мышь — рейтинг 29. Хотел спросить об этом администрацию — написать смартлабу или тимофею — опять нужен рейтинг еще больше, 50… :) Ну да ладно...

Продолжим.

Вчера начались вторые мои экспирации опционов. На прошлой неделе были, теперь на этой. Пока что каждый раз волнительно чего там насчитается. Потому что позы накручиваю слишком сложные. То одну идею купил-продал, потом другую, которая может задействовать еще часть опционов из предыдущей… В результате как говорится без бутылки не разобраться...

Плюс очередной какой-то капнул, фьючи полученные — продал.

Делаю вывод для себя что надо бы в среду ловить момент — закрывать позиции вручную. А на высвобожденное ГО продавать кондоров на завтрашнюю экспирацию RI-шных опционов. Они как раз утром-днем еще стоят чего-то, можно денежку небольшую получить. А вечером уже начинается биржевой день их экспирации и дневная тэтта по ним (самая жирная перед экспирой-то) пропадает. Надо ее забирать.

( Читать дальше )

Люди, Ау :)

- 30 сентября 2021, 11:03

- |

10:13 по Москве на часах, открываю стаканы сишных коллов, а там — пустые окна. Думаю может трансляция прекратилась, взял и выставил заявку и постоял. Скучно одному.

Помню мой сын однажды зашел на игровой сервер, а там тоже никого нет и, по моему совету, написал в чате: админ поиграй со мной, мне скучно). Сработало. Игроки увидели, что на этом сервере людей больше, чем один и подтянулись.

Здесь же не игровой сервер. Ликвидность осталась только в недельных опционах. В месячных опционах маркетмейкера нет, роботы тоже не выходят на работу и даже лчи-сты не соревнуются друг с другом. Год назад такого не было. Умер рынок, нет ликвидности, печально.

Караул!!! В доске опционов нет открытых позиций в опционах call и put.

- 29 сентября 2021, 23:04

- |

Сами графы есть но они пустые. А как у других брокеров?

Что-то маразм крепчает. В новой версии КВИКА не работает разработчик стратегий. В доске опционов нет данных по открытым позициям.

Ребята, кто палки вставляет в колеса? Биржа, брокер?

А ЦБ как защищает клиентов биржи? Они пробовали торговать без данных по открытым позам и сломанным разработчиком стратегий.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал