SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

опционы

Здесь вы найдете самую полную в российском интернете коллекцию актуальных записей по торговле опционными контрактами, опционных стратегиях, вопросах по опционам.

строить или не строить разнонаправленные пирамидки?

- 05 января 2016, 12:34

- |

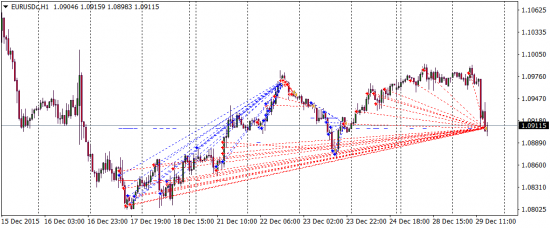

Строил перед праздниками пирамидку по фунтику лонговую, хеджики не брал, и в итоге покусало, прихожу к выводу для меня более подходит именно разнонаправленные сетки, с периодической разгрузкой этих пирамидок, к примеру сейчас опять в лонгах по фунту, но сейчас уже подстраховываюсь шортами, как опять начнётся рост, шорты буду крыть, опять добирать фунта и так далее, возможно только этот вариант будет жизнеспособным, учитывая «скромные» 1000-2000 плечи

( Читать дальше )

- комментировать

- Комментарии ( 23 )

Открытие и закрытие опционов.

- 05 января 2016, 10:35

- |

Здравствуйте, решил начать разбираться с опционами, сделал вчера стредл с одним страйком в покупке пут и кол с ближайшей датой исполнения, вопрос допустим я решил избавиться от позиции? я поступаю как на фьючах? я продаю оффсетной сделкой с некой ценной не 0, если я хочу оставить один пут или кол и ГО и премия при продаже по оффсетной сделке сгорает? нигде не могу найти инфу как у нас на бирже происходить закрытие не по истечению, по истечению… вот тоже вопрос если меня устраивает прибыль от стредла, мне надо продать оба опциона с ценной 0? или просто ничего не делать и их закроют автоматом и зачислят прибыль… пытаюсь разобраться, но пока тёмный лес...

и третий вопрос, опцион вместо стопа это купил фьючерс 1 контракт… и по близкой цене продал пут опцион… я так понимаю лучше дальний? но он вроде не ликвидный… и при движении в твою сторону по фьючу прибыль есть а до экспирации если цена падает убыток фикисрован т.е. можно не бояться что соберут твой стоп и цена уйдёт без тебя… плюс можно совершить офсетные сделки зафиксировать убыток по фьючерсу и опционам и закрыть конструкцию? )

спасибо.

и третий вопрос, опцион вместо стопа это купил фьючерс 1 контракт… и по близкой цене продал пут опцион… я так понимаю лучше дальний? но он вроде не ликвидный… и при движении в твою сторону по фьючу прибыль есть а до экспирации если цена падает убыток фикисрован т.е. можно не бояться что соберут твой стоп и цена уйдёт без тебя… плюс можно совершить офсетные сделки зафиксировать убыток по фьючерсу и опционам и закрыть конструкцию? )

спасибо.

ЛЧИ-2015: как занять место №9161, получить -96% и остаться в профите?

- 05 января 2016, 02:44

- |

Решила долистать список ЛЧИ до конца и посчитать участников: на Срочном рынке их было 6762*, а всего 9166*.

Нашла двух прелюбопытнейших, решивших, видимо, досочинить пару строф к «Вредным советам» Григория Остера.

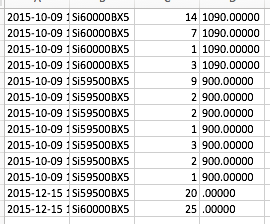

1. Вот опционные сделки участника ЛЧИ-2015 под ником durex-xxl.

9 октября 2015 года господин Покупатель Опционов durex-xxl гульнул и на все 50000 рублей набрал длинную позицию из 25 и 20 декабрьских путов, застолбил за собой право продать зеленые по 59,5 и по 60 руб./долл. соответственно. Курс доллара в день покупки составлял 62,2942, в день, увы, безрыбной экспирации 15 декабря уже 70,83 рубля.

Sic transit gloria mundi, скажете Вы? О нет, у Дюрекса были шикарные шансы получить от своего брокера (ITinvest) утешительный приз в 100000 руб. за самую низкую доходность.

2. Как назло, на соседней поляне из декабрьских путов на ФК на индекс РТС размещал кровные

( Читать дальше )

Нашла двух прелюбопытнейших, решивших, видимо, досочинить пару строф к «Вредным советам» Григория Остера.

1. Вот опционные сделки участника ЛЧИ-2015 под ником durex-xxl.

9 октября 2015 года господин Покупатель Опционов durex-xxl гульнул и на все 50000 рублей набрал длинную позицию из 25 и 20 декабрьских путов, застолбил за собой право продать зеленые по 59,5 и по 60 руб./долл. соответственно. Курс доллара в день покупки составлял 62,2942, в день, увы, безрыбной экспирации 15 декабря уже 70,83 рубля.

Sic transit gloria mundi, скажете Вы? О нет, у Дюрекса были шикарные шансы получить от своего брокера (ITinvest) утешительный приз в 100000 руб. за самую низкую доходность.

2. Как назло, на соседней поляне из декабрьских путов на ФК на индекс РТС размещал кровные

( Читать дальше )

Вопрос опционщикам

- 04 января 2016, 18:34

- |

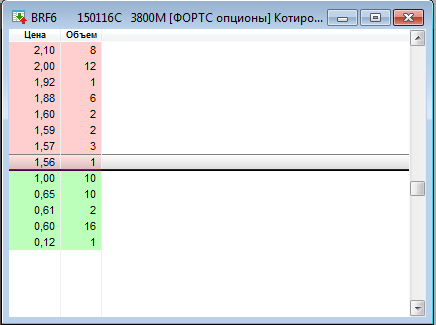

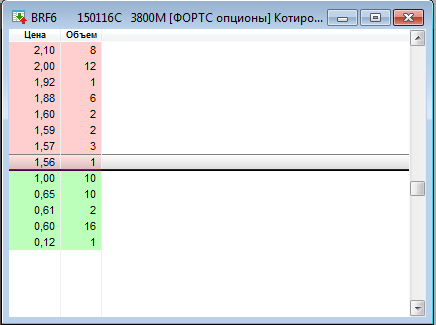

Добрый день! Начал изучать опционы. Вопрос — Опцион колл на фьючерсный контракт на нефть Brent со страйком 38 в деньгах. В чём измеряется цена в стакане и почему он так дешево стоит если он в деньгах? Спасибо!

Друзья, как это работает?

- 04 января 2016, 17:22

- |

Всем добрый день, с праздником всех!

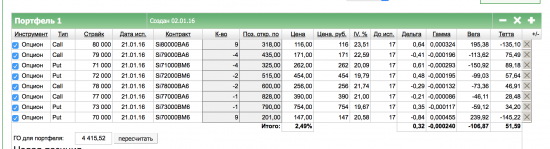

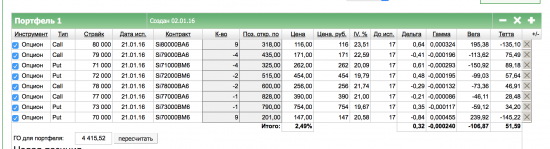

В эти свободные дни решил побаловаться с моделями конструкций в опционах. И не очень понял одну вещь: как будет меняться ГО? То есть как будет меняться количество денег, необходимое для поддержания сформированно конструкции, в зависимости от движения цены БА.

Пример:

Составил следующую загагулину, рассчитанную на продажу волатильности.

( Читать дальше )

В эти свободные дни решил побаловаться с моделями конструкций в опционах. И не очень понял одну вещь: как будет меняться ГО? То есть как будет меняться количество денег, необходимое для поддержания сформированно конструкции, в зависимости от движения цены БА.

Пример:

Составил следующую загагулину, рассчитанную на продажу волатильности.

( Читать дальше )

Вопрос: а в этом году Мексика Хэджанулась от падения цен на нефть?

- 04 января 2016, 10:45

- |

как в прошлом году:

( Читать дальше )

«Программа хеджирования Мексики — это недооцененный негативный вклад в цену в прошедшие месяцы» — Adam Logson аналитик из Morgan Stanley.

Мексика покупает пут опционы, дающие право продать нефть по определенной цене и в определенное время. Продавцами опционов выступают несколько банков с Wall Street, которые в свою очередь, чтобы захеджировать позицию по опционам, продают фьючерсы. Давление продавцов часто вызывают определенные движения на рынках, что наблюдается еще с первых попытках хеджирования в 1990 годах.

Мексика традиционно начинает свою программу хеджирования во второй половине года и заканчивает где то в середине ноября. В этом году она началась гораздо раньше. Первые покупки были сделаны в июне и закончился к 14 Августа. Завершение программы хеджирования Adam Logson описал как «наибольшая суверенная сделка с нефтяными деривативами в мире» и которая «снимает медвежий навес над ценой»

( Читать дальше )

Приму любую помощь. С благодарностью.

- 30 декабря 2015, 11:33

- |

В новом году решила попробовать освоить опционы. Завела для эксперимента денежку на ИИС. Записалась на курс Мосбиржы по опционам. Буду рада принять от знатоков опционной торговли советы, подсказки, рекомендации.

Нужны курсы по опционам(не бинарным) - хочу начать их изучать. Покидайте ссылочек на курсы

- 30 декабря 2015, 00:04

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал