опционы

Здесь вы найдете самую полную в российском интернете коллекцию актуальных записей по торговле опционными контрактами, опционных стратегиях, вопросах по опционам.

Опционы просто

- 06 марта 2015, 16:34

- |

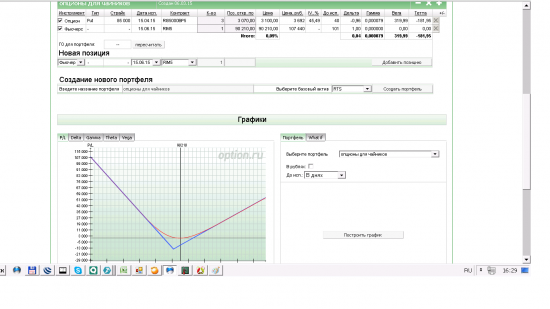

простой вариант без изучения греков

смотрим только дельту

1. если верим в падение

делаем так

покупаем 3 пута текущего страйка и покупаем на них 1 фьючь по текущей

даллее как дельта стала +1 продаем 1 фьюч

если стала -1 покупаем

- комментировать

- ★21

- Комментарии ( 10 )

Стих про опционы к 8 марта

- 06 марта 2015, 15:50

- |

(тогда ещё была Тройка Диалог)

Женский день 8 марта

Я встречаю без азарта

У меня одни заботы

Нет ни денег, ни работы

Нет веселья и следа

Жёнка пилит, прям беда

С крика перейдя на стон

Просит новенький айфон

На меня весь день орёт

И грозится что уйдёт

Я собрал остатки денег

И на биржу их завёл

Говорят что дорожают

Опционы типа колл

Колебался я недолго

Или пан или пропал

И вложил в деривативы

Весь игорный капитал

За неполный день работы

Сумма выросла на треть

От такой большой удачи

Я готов был умереть

Только рынок рос недолго

Поползла кривая вниз

И холодным ураганом

Быстро стал попутный бриз

Тают быстро деньги братцы

Уж в процентах минус двадцать

( Читать дальше )

Парный трейдинг опционами.

- 06 марта 2015, 14:38

- |

Метод торговли прекрасно работает до резкой раздвижки спреда, которая рано или поздно происходит, если бы не раздвижка — был бы грааль 100%.

Как же избавиться от недостатков данного метода, сохранив все его достоинства, при этом главный недостаток (раздвижка спреда) сделать самой большой возможностью заработать?

Все просто, нужно применить навыки парного трейдинга на опционах!

Берем разные страйки одного б/а и, создаем график спреда между страйками, создаем 2 позиции как на картинках ниже, и спокойно торгуем спред откусывая понемногу профита и с нетерпением ждем резкой раздвижки спреда которая нам позволит как минимум заработать десятки процентов к депозиту!

То есть что мы имеем в итоге: при флете б/а мы зарабатываем по немногу на спреде (главное не теряем), при резком движении б/а мы очень хорошо зарабатываем, позицию лучше делать максимально дельта и тетта нетральной.

( Читать дальше )

Все пишут сочинение "Про опционы". Опционы-это просто.

- 06 марта 2015, 14:18

- |

Шаг 2. Одновременнно продаем на этих страйках равное количество путов и колов. Оставляем запас по депо минимум 50%.

Шаг3. Удерживаем позицию до экспирации роллируясь после изменения максимального Открытого интереса на новые страйки (путы и колы).

Имеем постоянный стабильный профит.

Не надо «париться» не надо читать -«Птица счастья в опционных стратегиях». Никаких кондоров елок и стратегий «наивный обман» под редакцией Чекулаева или сложных формул Буренина.

Как заработать на опционах «без риска»*.

- 06 марта 2015, 14:04

- |

- При наличии актива. Продажа опциона Call на актив. Если актив не вырос выше цены страйк, то получаем дополнительную прибыль. Например Газпром 6 лет «пилит» и все это время можно было продавать опционы получая доп.прибыль, на которую докупать акций. При сценарии бурного роста, который бывает раз в «100 лет» с Газпромом, сократится количество акций в портфеле.

- При желании купить актив, но дешевле чем он торгуется сейчас. Продажа опциона Put. Если цена актива упадет ниже цены страйк, то получаем желанный актив по нужной цене, но дешевле на полученную от продажи опциона премию. Опять тот-же Газпром, который «пилит»… при снижении цены и возникновении желания купить актив – продаем Put на него. Если цена актива не пойдет ниже цены страйк опциона, то получаем компенсацию в виде премии за проданный опцион.

- Если в долларе высокая волатильность. Делим сумму на две части, половину несем в валютный вклад, вторую на срочный рынок. Продаем Call и Put опционы на доллар/рубль. При росте доллара радуемся, что заработали в рублях, при падении доллара, радуемся, что заработали в долларах. При снижении волатильности, и «флете» по доллару заработали и в рублях и в долларах банковскую ставку.

- При наличии желания инвестировать в рынок акций с ограниченным риском, и нежелании кормить управляющую компанию. 90% средств на банковский депозит, а оставшиеся 10% делим на 4 части и каждый квартал покупаем опцион Call на индекс. Через год, если индекс вырастет, будет плюс, если нет, то «при своих».

- ….

В общем, с помощью опционов можно реализовать различные торговые идеи, при этом риск будет не больше, чем при покупке акций.

*С известным и ограниченным риском.

О чем говорит skew в опционах на Si

- 06 марта 2015, 12:51

- |

параметр наклона улыбки skew поменял знак с плюса на минус.

Это говорит о том, что путы в волатильностях стали стоить дороже коллов.

Для опционов на Si характерна обратная ситуация — положительное значение risk-reversal, т.е. коллы стоят дороже путов. Это обусловленно особенностью взаимной динамики USDRUB и его волатильности: волатильность растет с ростом курса доллара.

( Читать дальше )

Страшный сон опционщика.

- 06 марта 2015, 12:24

- |

Но на утренних торгах на всякий случай сократил опционную позу в 2 раза, так, на всякий случай.

Думаю, что многие опционщики до конца не понимают всех рисков опционной торговли, я вам больше скажу — есть два гарантированных способа потерять деньги

1) покупать опционы

2) продавать опционы

только второй способ немного дольше:)

Единственный способ не погореть по крупному на опциках — никогда не задействовать все ГО под эти операции, всегда оставлять свободный резерв, не менее 50% от депо, а лучше больше.

Всем удачи!

Как можно заработать на новичках-опционщиках.

- 06 марта 2015, 12:05

- |

В лотерее стабильно зарабатывает только продавец лотерейных билетов. Также и в опционах - небольшой, но стабильный заработок имеет только продавец. Это подтверждает и простой расчет: из трех сценариев движения цены, а именно вверх, вниз и вбок продавца устраивают два, а кроме того на него работает тета, что особенно вкусно при высокой волатильности и высокой ставке банковского процента, как сейчас. Но новичков у нас регулярно пугают продажей опционов страшилками про неограниченные риски вместо того, чтобы научить их грамотной работе с рисками. Рассмотрим на небольшом примере как получить от 40 до 70-100% годовых на продажах опционов именно за счет завышенной волатильности и банковской ставки. Особенно выгодно это делать перед длинными выходными. Назовем это упражнение «Шадрин плюс» поскольку оно покажет, сколько недополучает сверхконсервативный инвестор только потому, что связался с ПИФом и не использует потенциал срочного рынка. Опционы – это сделки пари, но если вы владеете активом, который, в крайнем случае, не жалко и потерять, а ставки пари заоблачные, то глупо не заключать такие пари. Главное — не рисковать. Единственный риск такого упражнения – стать инвестором, как Шадрин, об этом мы прямо и говорим. Кто согласен принять на себя такой риск, можете продолжить эксперимент. Экспериментировать будем с акциями Сбербанка, так как опционы у него достаточно хорошо расторгованы.

( Читать дальше )

Перенос релиза срочного рынка (автоэкспирация)

- 06 марта 2015, 12:01

- |

Московская биржа сообщает о переносе планового обновления торгово-клиринговой системы срочного рынка SPECTRA в связи с необходимостью дополнительной проверки вводимого функционала. О дате обновления будет объявлено дополнительно.

В связи с этим обращаем внимание, что в марте 2015 года исполнение квартальных опционов на все базовые активы и фьючерсов на курсы USD/RUB, EUR/RUB будет проходить в стандартном режиме без изменений, анонсированных ранее.

Также обращаем внимание, что в связи переносом обновления ТКС SPECTRA будет отменено тестирование нового функционала с участниками торгов, запланированное на 7 марта 2015 года.

Ссылка на официальный пресс-релиз: http://moex.com/n8885/?nt=101

В общем, сухая выжимка: Переносится релиз — а значит переносится и всё, запланированное для реализации в нем.

( Читать дальше )

День опционов на смартлабе!

- 06 марта 2015, 11:01

- |

Напоминаю, сегодня единственный день, когда можно получить бесплатно билет на опционную конференцию, написав на смартлаб интересный пост про опционы!

Два поста уже есть!

Найти их можно по тегу опционы

Не забываем ставить тег «опционы» к таким постам.

Сайт конференции тут: http://mok.derex.ru/

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал