опционы

Здесь вы найдете самую полную в российском интернете коллекцию актуальных записей по торговле опционными контрактами, опционных стратегиях, вопросах по опционам.

Опционщики- давайте попробуем?

- 03 февраля 2015, 21:49

- |

Теперь по делу. Я так понимаю одно из направлений торговли опционов — это встать в правильное направление. Так вот, у меня очень хорошо получается брать цели от недели и выше. А именно не париться внутря дня. Может на пару торговать опционы?

- комментировать

- ★1

- Комментарии ( 11 )

Опционы. Начало.

- 03 февраля 2015, 17:47

- |

Опционный чат, форум.

- 03 февраля 2015, 14:32

- |

Подскажите, на какой площадке сейчас общаются опционщики в реальном времени. Я не про архив.

Всем спасибо.

Отчет за январь. Кто сказал что нельзя каждый день быть в + ? И немного о RM.

- 02 февраля 2015, 16:24

- |

С роботом почти на пополам закрыл январь чуть больше чем в $10К Net`ом…

Много ли- мало ли, не важно. Для меня не много (и за день могу столько закрыть), а для кого-то год вкалывать… Суть в динамике...

gyazo.com/09b5fce44c15d807e16eadbbfff0e438

Из 14 торговых дней было всего 2 дня в убыток… Один из которых можно сказать что в 0… Т.е. более 85% времени в +… Тот день в -1200 тоже был в профите более 1К, который я зафиксил. Но потом тильтанул (начал левые идеи проверять) и решил до дневного убытка дотрейдить и вообще перетрейдил… короче глупасть ( если б не она, почти 100% профитных дней бы вышло ) ...

Много на курсах всяких рассказывают о статистике недо-трейдеров у которых чтобы быть в +, трейды должны быть с риск/профит 1:2 и больше, при этом количество профитных дней может быть менее 50% (это часто низкочастотный трейдинг), либо риск/профит хуже чем 1:1, но количество профитных трейдов и дней тогда должно быть больше (это часто высокочастотный скальпинг)… И собственно все ищут так называемый «грааль», в котором и профитных трейдов более 50% и соотношение риска к профиту более 1/2. И среди этих правил бытует мнение, что только мега профики и звезды могут делать более 70% профитов с хорошим соотношением…

Об этом знают так же все роботостроители. Т.е. вы можете потестить любую стратегию на истории и в среднем это соотношение всегда будет выдержано. Если у вас риск в сделках больше чем профит, то профит вы будете ловить статистически чаще. Все тоже самое работает и наоборот. Если цели далеки, а стопы коротки, то вы будете в большинстве случаев ловить именно стопы…

Отчасти все это так и работает, когда вы используете стратегию «плюнь в монитор». Она заключается в том, что в любом момент времени вы плюете на график своего инструмента и вот там куда попали, проводите уровень и от него торгуете… Т.е. совершая случайные трейды.

Я думаю что хрень все это. Я не считаю себя мега крутым трейдером и всего-то чутка зарабатываю на хлеб с маслом и тем не менее могу крыть более 80% профитов при соблюдении всех правил и положительном соотношении риск/профит… К чему и приложил скрин за январь...

Дела обстоят совсем иначе, когда вы знаете, что такое профессиональный трейдинг и знаете структуру рынка, и вообще этого бизнеса.

Поэтому поменьше слушайте всяких недо-гуру-трейдеров наших СНГшных и учитесь думать своей головой. Начните хотя бы с поиска профессиональной западной литературы (книг и статей, по которым учатся студенты в том же Оксфорде или Йеле, видео записи лекций для fund-managers и т.д.). Благо их в интернете валом. И ваши результаты будут куда лучше, чем от прослушивания рассказов и легенд о чтении ленты в 2000-х годах, о профилях объема, о полках, базах линиях тренда и прочей древней х… не. Важно понимать не как линию тренда строить, а как хэдж-фонды к примеру формируют свой портфель и какие инструменты для этого юзают…

Всем успехов и профитов!

P.S. плюсуйте на благо всем. )))

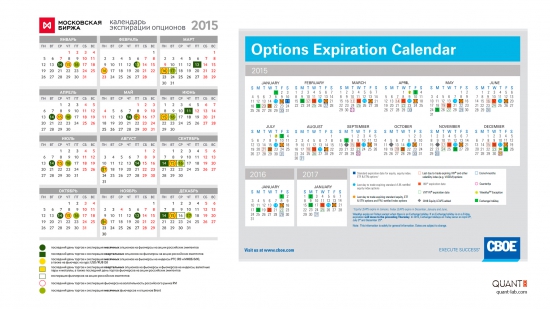

MOEX CBOE Expiration Calendar (1980x1080)

- 30 января 2015, 19:24

- |

Хеджирование опционами

- 30 января 2015, 17:22

- |

Вопрос к опционщикам и вообще практикующим трейдерам.

Имеются суммы X USD и Y руб. Обе вложены в инструменты с фиксированной доходностью, выдёргивать деньги из них не собираюсь. Есть задача сохранить покупательную способность совокупного капитала Х+У. Горизонт — 1 год, дальше не рассматриваю. Оговорка — весь капитал на биржу заводить не буду, имеется опыт слива двух депозитов на ФОРТСе, рисковать так не могу.

Мыслю в таком направлении. Из У выводится небольшая часть Z на ФОРТС, до 5% от суммы (Х+У) и используется под хедж опционами на SI. Возможно, хедж — не совсем подходящий термин. Но идея в том, чтобы отбивать колебания курса USD/RUB в обоих направлениях. Без плечей.

Ловить локальные тренды на тайм-фрейме 15М (либо 30 мин). Продолжительность таких трендов сейчас — от нескольких часов до 2-3 дней.

( Читать дальше )

У кого есть опцион лафт - поделитесь записью вебинара

- 30 января 2015, 14:35

- |

У кого есть доступ к опциону лафт — поделитесь записью, пожалуйста — кому не сложно.

Опционы на RSX. Инсайд?

- 30 января 2015, 03:07

- |

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал