SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

опционы

Здесь вы найдете самую полную в российском интернете коллекцию актуальных записей по торговле опционными контрактами, опционных стратегиях, вопросах по опционам.

Ролик доклад по торговле опционными стратегиями (бабочками) на НОК VI.

- 24 мая 2013, 16:49

- |

- комментировать

- ★2

- Комментарии ( 0 )

Beta vs Delta

- 24 мая 2013, 09:50

- |

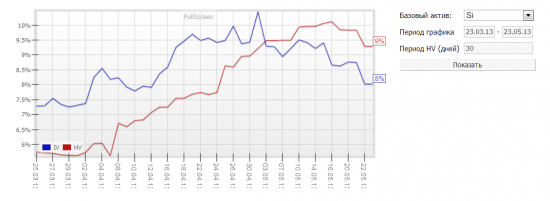

На прошедшей 18 мая конференции НОК-6 я сделал доклад, часть которого была посвящена способам вычисления дельты. Ссылка на презентацию есть в моем предыдущем посте: http://quant-lab.com/events/poc-6.html

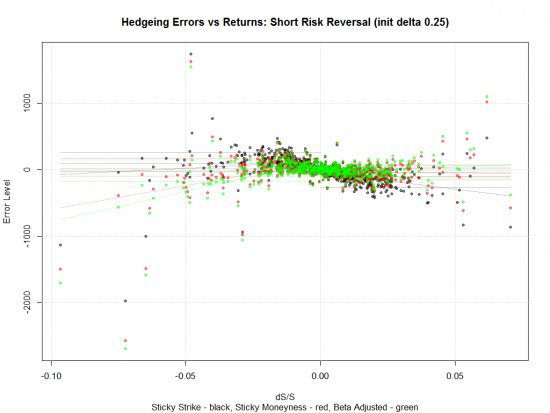

Сейчас я хочу рассказать о методе расчета дельты (я его назвал Beta Adjusted). Повторюсь, что в своем докладе я рассмотрел два метода для вычисления дельты опциона — Sticky Strike и Sticky Moneyness. Третий метод Beta Adjusted — это модифицированный мной Sticky Moneyness. Но обо всем по порядку.

Hedge setup

Для оценки точности вычисления дельты тем или иным способом я использовал анализ ошибок хеджирования. Хеджировались следующие портфели: короткий пут, короткий колл, короткий стрэнгл, риск-реверсал (дельты опционов, составляющих портфели, были по модулю равны 0.5, 0.25, 0.1 и 0.05). Портфель открывается по теоретическим ценам на конец рассматриваемого торгового дня. Далее вычисляется дельта одним из указанных способов, и в портфель добавляется позиция по базовому активу, нейтрализующая дельту, по расчетной цене на момент закрытия торгов. На следующий торговый день позиция закрывается также по теоретическим ценам. Ошибка хеджирования определяется как финансовый результат, к которому приводят данные операции, за вычетом однодневной теты портфеля (если тета отрицательная, то фактически ее модуль добавляется к результату). Были рассчитаны ошибки хеджирования за период с 2010-03-01 по 2013-04-30 для опционов, до экспирации которых оставалось от 30 до 5 календарных дней включительно.

( Читать дальше )

Сейчас я хочу рассказать о методе расчета дельты (я его назвал Beta Adjusted). Повторюсь, что в своем докладе я рассмотрел два метода для вычисления дельты опциона — Sticky Strike и Sticky Moneyness. Третий метод Beta Adjusted — это модифицированный мной Sticky Moneyness. Но обо всем по порядку.

Hedge setup

Для оценки точности вычисления дельты тем или иным способом я использовал анализ ошибок хеджирования. Хеджировались следующие портфели: короткий пут, короткий колл, короткий стрэнгл, риск-реверсал (дельты опционов, составляющих портфели, были по модулю равны 0.5, 0.25, 0.1 и 0.05). Портфель открывается по теоретическим ценам на конец рассматриваемого торгового дня. Далее вычисляется дельта одним из указанных способов, и в портфель добавляется позиция по базовому активу, нейтрализующая дельту, по расчетной цене на момент закрытия торгов. На следующий торговый день позиция закрывается также по теоретическим ценам. Ошибка хеджирования определяется как финансовый результат, к которому приводят данные операции, за вычетом однодневной теты портфеля (если тета отрицательная, то фактически ее модуль добавляется к результату). Были рассчитаны ошибки хеджирования за период с 2010-03-01 по 2013-04-30 для опционов, до экспирации которых оставалось от 30 до 5 календарных дней включительно.

( Читать дальше )

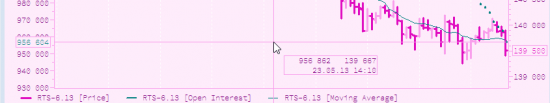

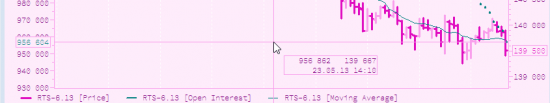

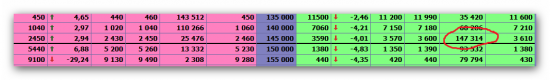

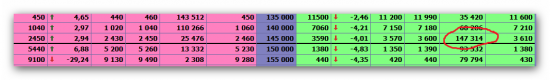

OI 956K - кукл вышел

- 23 мая 2013, 19:22

- |

ОИ вернулся на уровень 21го числа, кукл вышел из хеджа по коллам, продал еще путов. Правда что он предпринял на этот раз, чтобы не встрять на премию, я так и не понял. И что теперь? Разворачиваемся? Если да, то уже до экспирации на 160.

PS. если амеры не начудят, то боковик так же может быть приемлем куклу. Подвергать риску путы ему вообще никакой выгоды. Я думаю, со временем, ОИ в 140ых путах будет только увеличиваться и смещать собой 140ые и 145ые коллы.

PPS. народ на вечерке похоже стал прикрывать шорты.

PPPS. кукла сегодня на бабки серьезно выставили, поэтому он это так не оставит и наверное вытрясет из рынка всех пока не покроет убыток.

( Читать дальше )

PS. если амеры не начудят, то боковик так же может быть приемлем куклу. Подвергать риску путы ему вообще никакой выгоды. Я думаю, со временем, ОИ в 140ых путах будет только увеличиваться и смещать собой 140ые и 145ые коллы.

PPS. народ на вечерке похоже стал прикрывать шорты.

PPPS. кукла сегодня на бабки серьезно выставили, поэтому он это так не оставит и наверное вытрясет из рынка всех пока не покроет убыток.

( Читать дальше )

Вчера были отличные возможности для шорта - без риска (опционы)

- 23 мая 2013, 17:19

- |

Вем доброго времени суток!

Вчера были отличные возможности для шорта — без риска (опционы).

Сегодня можно поделиться со всеми.

Мысли были такими:

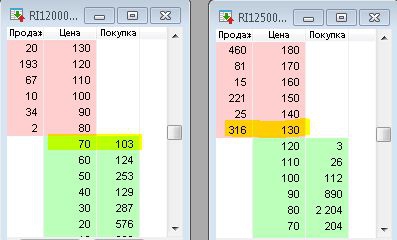

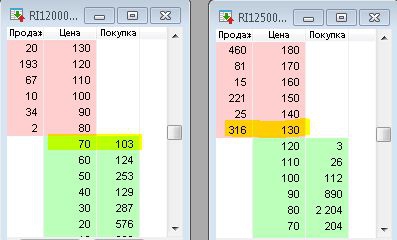

«Простой вариант заработать в случае движения индекса РТС вниз. Сегодня выступает председатель ФРС США и могут быть сюрпризы для рынка. РТС неплохо вырос в последние дни и можно ожидать движения вниз. Продаем Путы на страйке 120000 и покупаем Путы на страйке 125000. Что в итоге: 1) если цена не пойдет вниз, то убытка не будет 2) если цена пойдет вниз, то можно фиксировать на +6% при достижении фьючерсом на индекс РТС примерно 135000.»

Скрин стакана из квика (вчера), а чуть позже и по 120 продавали в 125000 страйке:

( Читать дальше )

Вчера были отличные возможности для шорта — без риска (опционы).

Сегодня можно поделиться со всеми.

Мысли были такими:

«Простой вариант заработать в случае движения индекса РТС вниз. Сегодня выступает председатель ФРС США и могут быть сюрпризы для рынка. РТС неплохо вырос в последние дни и можно ожидать движения вниз. Продаем Путы на страйке 120000 и покупаем Путы на страйке 125000. Что в итоге: 1) если цена не пойдет вниз, то убытка не будет 2) если цена пойдет вниз, то можно фиксировать на +6% при достижении фьючерсом на индекс РТС примерно 135000.»

Скрин стакана из квика (вчера), а чуть позже и по 120 продавали в 125000 страйке:

( Читать дальше )

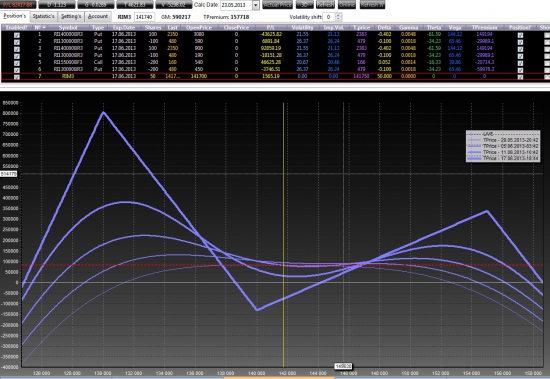

Позиция по индексу на июнь #3 "Таки-выкрутился"

- 23 мая 2013, 13:52

- |

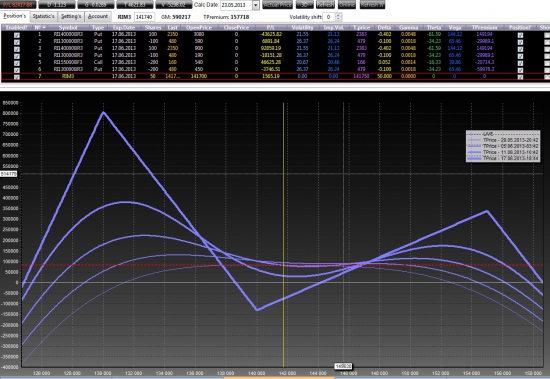

Сейчас перелопатил позу.

Продал еще 200 лотов 130 000 путов и купил 50 лотов индекса.

Было http://smart-lab.ru/blog/120570.php

Теперь поза выглядит так:

Pnl по дням страшно скачет, как собственно и рынок. Очень рано влез в шорт, но удачное лавирование позволило выйти из — 100 000 в + 80 000 меньше чем за сутки.

Доволен как слон, все перекрыл… думаю.

IMHO такое решение заслуживает кучи плюсиков :)

Продал еще 200 лотов 130 000 путов и купил 50 лотов индекса.

Было http://smart-lab.ru/blog/120570.php

Теперь поза выглядит так:

Pnl по дням страшно скачет, как собственно и рынок. Очень рано влез в шорт, но удачное лавирование позволило выйти из — 100 000 в + 80 000 меньше чем за сутки.

Доволен как слон, все перекрыл… думаю.

IMHO такое решение заслуживает кучи плюсиков :)

а поделитесь телефонами опционных десков

- 23 мая 2013, 12:30

- |

а поделитесь телефонами опционных десков кто работает с ними

спасибо

спасибо

Сделка №5 за 2013 год. Открытие позиции.

- 22 мая 2013, 23:27

- |

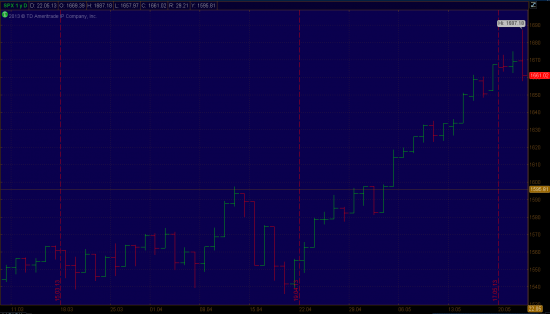

Сделка №5 за 2013 год

22.05.2013 — Открытие

После 2-х недель безделья, пришло время нового опционного месяца, и нового календарного спреда. В начале хотел открывать позицию не раньше понедельника. Но у видел сегодня падение индекса, а в случае закрытия на уровнях, когда была открыта позиция, получившаяся свеча обещает быть очень интересной. Учитывая все это решил, что можно открыться и сегодня.

Для начала, как обычно, график SPX:

( Читать дальше )

Должны сходить на 145000

- 22 мая 2013, 19:18

- |

При таком количестве открытых коллов, продавцы теоритечески могут стаскать на 145000, потрепать нервы покупателям.

Если крупные фонды стали закупать call опционы то видать все - идем на юг....

- 22 мая 2013, 19:12

- |

Предлагаю обсудить!

Крупные фонды стали по бычьи настроены на покупку колов на сипи.

типа давно такого не было; посути если они хеджируют рост, то смотрят на падение

3:34 PM Major hedge funds have suddenly turned bullish, reportedly buying massive amounts of OTC call options on the S&P 500 (SPY). The purchases have been large enough to send the VIX (VXX) higher even as stocks continue to gain. An important milestone — the implied volatility of S&P calls is now greater than that of puts, a true rarity since 2007.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал