опцион

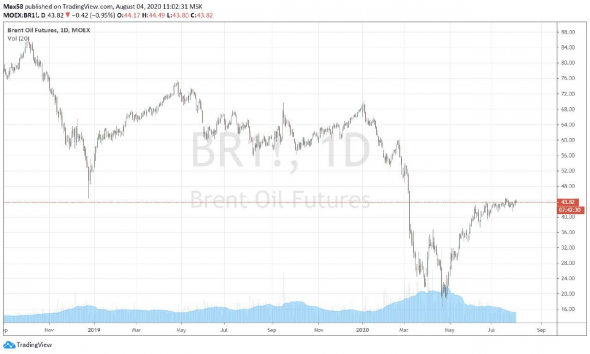

Куда движутся цены на нефть

- 04 августа 2020, 13:24

- |

Нефтяные котировки в понедельник подросли на фоне сильных данных по производственной активности в мире, а также замедления распространения коронавируса.

В понедельник индекс деловой активности производственного сектора Китая обновил максимум с 2011 г. ✔️Индикатор демонстрирует рост пятый месяц подряд, указывая на стабильное восстановление экономики страны. Данные по производственной активности в Европе и США также оказались позитивными, что поддержало как нефтяные котировки, так и другие рынки мира.

Фьючерсы на Brent в понедельник закрепились выше $44 за баррель. Однако сегодня с утра котировки вновь вернулись в прежний диапазон $43,5–44 за баррель. 🔥Отсутствие поддержки со стороны покупателей выше $44 указывает на сохраняющуюся тревожность из-за существующих рисков на стороне спроса. В случае закрепления ниже $42 за баррель возможен всплеск распродаж и движение в сторону $35–38 за баррель.

- комментировать

- Комментарии ( 8 )

Вебинар по «Финансовой грамотности» 1.1

- 31 июля 2020, 09:56

- |

актуальные вопросы на данный момент:

1. Снижение ставки ЦБ и как на этом заработать.

2. Добровольное страхование жизни, в чем отличия и особенности у разных страховых компаний и как эту услугу продают нам банки.

3. Кредиты и кредитные каникулы, где опасные места этих продуктов и подводные камни?

Цель вебинара – повышение финансовой грамотности российских граждан, содействие формированию у населения разумного финансового поведения, обоснованных решений, ответственного отношения к личным финансам.

Спикеры: Наумик Денис Юрьевич, руководитель Финансовой Группы NEOTORG UFG. Финансовый тренер с опытом самостоятельной торговли и инвестирования с ценные бумаги более 15 лет. Разработал множество стратегий по Личному Финансовому Планированию.

Харченко Наталья Петровна, страховой эксперт с 14 летним опытом работы, представитель страховой компании Ренессанс Жизнь.

Мы всегда с Вами на связи 24/7: 8 (800) 700-17-39 www.neotorg-line.ru

Инвестидея дня

- 29 июля 2020, 14:43

- |

Акции Сбербанка (#SBER) – Покупка!

Цена открытия позиции 216 Р/шт.

Цель 229 Р/шт.

Срок 3 мес

Сбербанк опубликовал неплохие финансовые результаты по РПБУ за 6 месяцев 2020 года.

Чистый процентный доход Сбербанка увеличился на 11,7%, по сравнению с аналогичным периодом 2019 года — до 687,2 млрд. руб. Операционные доходы, до резервов повысились на 18,4% и составили 1024 млрд. руб. Чистая прибыль Сбербанка в отчетном периоде снизилась на 24% — до 337,5 млрд. руб. Прибыль снизилась в основном из-за увеличения резервов по долговым финансовым активам.

В последнее время Сбербанк платит хорошие дивиденды, доходность составляет около 9% ⚠️ В своей деятельности Сбербанк активно применяет искусственный интеллект и является лидером в этой области. Сбербанк использует стратегии по развитию цифровых продуктов и сервисов Экосистемы, востребованность которых растет с существенным опережением.

( Читать дальше )

Как обогнать рост акций без торговли в лонг?

- 28 июля 2020, 11:45

- |

Многие инвесторы думают, что единственный способ обогнать рост акций — торговать в лонг. Но за это брокер ежедневно берет комиссию. Поэтому такой вариант зачастую эффективен только в краткосрочной перспективе.

Какая есть альтернатива — узнаете из нашего нового видео.

( Читать дальше )

Вебинар по «Финансовой грамотности» 1.0

- 25 июля 2020, 16:43

- |

Финансами можно научиться управлять, их можно сбалансировать и прийти к финансовому благополучию. Вебинар освещает такие важные жизненные аспекты, как:

1) Личное финансовое планирование.

2) Управление кредитной нагрузкой.

3) Основы финансовой безопасности.

4) Как избежать мошенников всех мастей, которые активизируются в сложные времена.

Цель вебинара – повышение финансовой грамотности российских граждан, содействие формированию у населения разумного финансового поведения, обоснованных решений, ответственного отношения к личным финансам.

Спикеры: Наумик Денис Юрьевич, руководитель Финансовой Группы NEOTORG UFG. Финансовый тренер с опытом самостоятельной торговли и инвестирования с ценные бумаги более 15 лет. Разработал множество стратегий по Личному Финансовому Планированию.

Харченко Наталья Петровна, страховой эксперт с 14 летним опытом работы, представитель страховой компании Ренессанс Жизнь.

Мы всегда с Вами на связи 24/7: 8 (800) 700-17-39 www.neotorg-line.ru

ИНВЕСТИДЕЯ ДНЯ

- 24 июля 2020, 10:24

- |

#инвестидея дня!Акции Газпром (#gazp) – Покупка!Цена открытия позиции 187 Р/шт.Цель 198 Р/шт.Срок 3 мес

Газпром на прошлой неделе опубликовал отчетность по МСФО за 1 квартал 2020 года.Компания показала в отчетном периоде убыток в размере 108 млрд. руб., против прибыли 559,5 млрд. руб. в аналогичном периоде прошлого года. Однако данный убыток можно считать «бумажным». Образовался он за счет статьи отчетности – «убыток по курсовым разницам» в размере 666 млрд. руб. и обусловлен главным образом изменением курсов евро и доллара США по отношению к российскому рублю. ✔️Прибыль и убыток относятся в основном к переоценке кредитов и займов, выраженных в иностранной валюте.

( Читать дальше )

Alcoa в шорт на среднесрок

- 23 июля 2020, 02:41

- |

Alcoa Inc. — американская металлургическая компания, производитель алюминия.

15 июля у компании состоялся отчет, так что впереди 3 месяца до следующего отчета. убытки меньше запланированных. Акция хорошо среагировала на 200 дневную среднюю и есть высокая вероятность, что она отправится вниз к диапазону 10-11.

На недельном таймфрейме так же уверенный нисходящий тренд.

Сам взял ее 20 июля на падении через сентябрьский пут опцион со страйком 11.

Если торговать саму акцию, то уже ждал бы медвежьего поглощения на дневном таймфрейме, вставал в шорт со стопом на 13,95

ниже дневной график

Не является рекомендацией, каждый торгует на свой страх и риск

Акции и Дивидендный портфель. Финансовый тренер #05

- 22 июля 2020, 09:52

- |

Качай ВЕС своего портфеля со своим личным финансовым тренером Денисом Наумик.

В Подходе №05, Ваш финансовый тренер расскажет о акциях, а именно какие виды акций бывают, какие существенные отличия между разными видами акций, как сформировать дивидендный портфель и качать его ВЕС!

Отличной Вам тренировки и «тяжёлых» дивидендов.

При необходимости обращайтесь за технической поддержкой 24/7 на сайте www.neotorg-line.ru и 8 (800) 700-17-39 (звонок по России бесплатно).

Открыть брокерский счет или демо-счет с 30 дневной поддержкой: http://neotorg-line.ru/start

Риск-менеджмент через стоп-заявки. Финансовый тренер #04

- 21 июля 2020, 11:48

- |

В подходе №04, Ваш финансовый тренер расскажет о Риск-менеджменте, а именно о стоп-заявках. Как перенести заявку на следующий день и как ограничить свои убытки. Отличных Вам тренировок.

При необходимости обращайтесь за технической поддержкой 24/7 на сайте www.neotorg-line.ru и 8 (800) 700-17-39

Открыть демо-счет с 30 дневной поддержкой: https://neotorg-line.ru/start

Маржинальное кредитование и гарантийное обеспечение. Финансовый тренер #03

- 17 июля 2020, 13:01

- |

В подходе №03, Ваш финансовый тренер расскажет о маржинальной торговле, гарантийном обеспечении и поведает, какую опасность скрывают в себе плечи и фьючерсы. Отличных Вам тренировок.

При необходимости обращайтесь за технической поддержкой 24/7 на сайте www.neotorg-line.ru и 8 (800) 700-17-39

Открыть демо-счет с 30 дневной поддержкой: здесь

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал