опцион

Рынки растут, VIX снижается

- 20 ноября 2019, 12:44

- |

Про что хайп: Рынки продолжают осторожное восхождение к максимумам. При этом индекс волатильности VIX вновь опустился до уровней годовых минимумов вблизи 12. Одновременно с этим, соотношение позиций крупных трейдеров и коммерческих хеджеров разошлось до исторических максимумов.

На самом деле: Рыночная волатильность, измеренная VIX, достигала минимумов в 2008 году, а также в конце 2017, после чего произошел настоящий взрыв. Также расхождение позиций хеджеров и крупных трейдеров говорит об эффекте сжатой пружины: обычно VIX растет при спросе на опционы пут, что происходит при обвале рынка. Никто не знает день, когда начнется коррекция, равно как и дату начала медвежьего рынка. Можно сказать одно: сейчас тонкий рынок, и он в любой момент может порваться. Купить волатильность — хорошая идея для тех, кто держит долгосрочные позиции в акциях, такое хеджирование поможет переждать период повышенной неопределённости.

( Читать дальше )

- комментировать

- Комментарии ( 6 )

$766 в $107758 всего за две торговые сделки

- 16 ноября 2019, 13:45

- |

Через несколько дней Чою снова крупно повезло. Он удвоил свой выигрыш от успеха с Roku на этот раз с помощью путов на индексный фонд SPDR S&P 500 ETF Trust. Когда 24 сентября фонд упал до отметки в $295,87 – впервые за более чем две недели цена закрытия опустилась ниже $297 – его путы с ценой исполнения $297, срок действия которых истекал 25 сентября, снова выстрелили.

Источник: https://fomag.ru/news/kak-treyderu-samouchke-udalos-prevratit-766-v-107758-vsego-za-dve-torgovye-sdelki/

Заинтересовался опционами. Что их так много? Как прочитать эти обозначения? Допустим: BR-1.20M231219CA45-OPT Я понял так,что это опцион на Brent с окончанием в январе месяце и это колл опцион.

- 04 ноября 2019, 19:44

- |

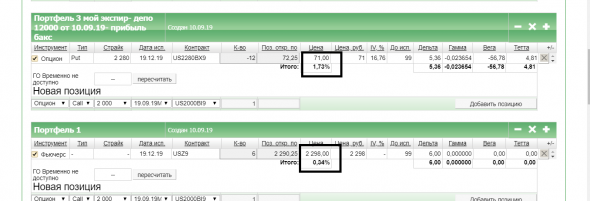

И еще раз о хедже портфеля акций, 2 часть

- 31 октября 2019, 11:25

- |

Итак, продолжаем:

1 часть здесь smart-lab.ru/blog/571035.php#comment10270086

Как я уже определил для полного хеджирования портфеля, мне необходимо 45 путов. 3 последовательных страйка по 15 шт. на страйк. Стоимость каждого страйка составляет 2500*15 = 37500пт.

Наша задача сделать хедж бесплатным.

Каким образом я решаю эту задачу? Все очень элементарно! Я просто продаю 10 недельных стредлов на ЦС примерно за 10 дней до экспирации, т.е. в понедельник-вторник. Временная стоимость 1 стредла 3800-4000пт, в сумме мы получаем 38000-40000пт.

Понятно, что б/а не стоит на месте и легко может уйти как вправо, так и влево.

Если влево, то ничего страшного, низы прикрыты с избытком. Успевает дойти до следующего страйка, продаю еще 10 коллов. Не успевает – путы, зашедшие в деньги превращаются в длинные фьючи, которые будут нейтрализованы при следующей продаже коллов.

Гораздо сложнее обстоит дело со второй частью стредла, проданными коллами. Вот их я дополнительно прикрываю покупкой коллов следующего страйка. Это стоит недешево, но делать необходимо. Если рынок растет, например как сейчас, то с выходом на следующий страйк, продаю новые путы. Коллы не трогаю. В этом случае, если б/а зависает между начальным страйком и страйком справа. Коллы, зашедшие в деньги и путы, зашедшие в деньги нейтрализуются. Если б/а уходит выше второго страйка, то проданные коллы нейтрализуются купленным следующим страйком, а все проданные путы просто распадаются.

С каждой новой недельной серией открывается подобная конструкция.

Если рынок растет, то поза обходится бесплатно. Покупка каждого нового страйка на квартале компенсируется данной конструкцией на недельках. Если рынок останавливается, логично, что квартальной покупки нет, между тем, конструкция на недельках генерит профит.

( Читать дальше )

Классика никогда не стареет. Отличная книга для начинающих

- 03 октября 2019, 10:10

- |

Книга «Как пройти на Уолл-стрит» Дж. Литтла и Л. Роудса была одной из тех, что я прочёл на заре своей работы на финансовых рынках. Когда я её читал, многие вещи мне были уже известны и поэтому я очень мало нового для себя извлёк с познавательной точки зрения.

Однако, эта книга отлично подходит для начинающих. В ней есть всё — от истории до работы с производными ценными бумагами. Она не является учебником, но может стать отличным гидом в мир инвестиций и фондового рынка. Читатель научится основам инвестиций, поймет, как работают биржи, как вкладывать в ценные бумаги, на что смотреть в финансовых газетах, отчетах компаний и многому другому. Более доступного и простого повествования о том, как зарабатывают на ценных бумаг найти, наверное, трудно.

Но хочу предостеречь, книгу нельзя использовать с практической точки зрения. К ней стоит относится именно как к театральной брошюрке, где рассказано вкратце о сути и героях, но чтобы прочувствовать и понять спектакль, Вам придётся его посмотреть.

Азбука инвестора (Опционы-это легко. практический урок)

- 01 октября 2019, 09:34

- |

10 лет торговал на бирже, и все руки не доходили до опционов. Считал, что это сложно для осваивания и для профессионалов, и не для слабых умов. На самом деле ничего сложного на рынке опционов нету. Как закончил спекулятивные сделки на бирже, решил изучить опционы и попробовать совершить сделку. И это оказалось все очень просто и ничего сложного нету. И это доступно каждому. И считаю, что каждый должен попробовать на этом, и для себя решить, нужны ли ему опционы для торговли или нету.

Опционы-это просто.

Стоимость практического урока всего 500 руб. Это не большая сумма для того, чтоб пощупать так сказать этот инструмент. Понять, стоит ли Тебе связываться с этим инструментов или нет.

На 500 рублей покупаем опцион колл Si-12.19 на фьючерс доллар-рубль со страйком 68000 или 67500 с датой экспирации 19.12.2009. Подержите как минимум несколько дней в своем портфеле (лучше до экспирации) и анализируйте отчеты от брокера.

Максимум, что вы потеряете на этой сделке 500 рублей (либо заработаете, либо потеряете 500 руб). Для себя получите практический урок по опционам.

( Читать дальше )

почему не повторило?

- 11 сентября 2019, 17:15

- |

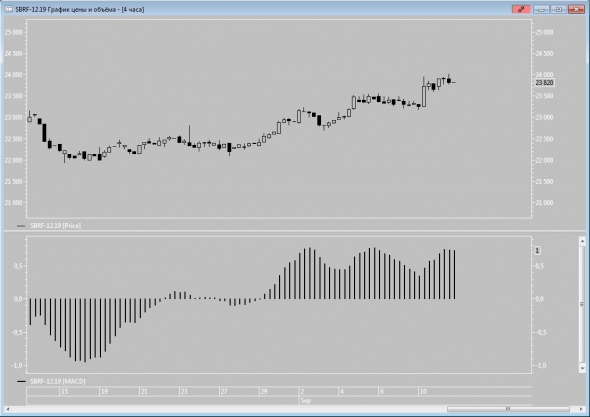

русгидро опцион пут

- 10 сентября 2019, 20:24

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал