отчетность МСФО

«Шикарный» (нет) годовой отчет Яндекса и что будет с компанией дальше

- 16 февраля 2023, 13:11

- |

Для начала пара цифр, для красоты:

▫️Чистая прибыль 47,6 млрд. руб. Большая часть суммы – это деньги за продажу Дзена и Новостей

▫️Денежные запасы уменьшились со 102,7 до 83,3 млрд. рублей

Результаты сегментов и мое мнение по ним:

🔹Поиск и портал. Доходы продолжают расти с хорошей динамикой, сказывается уход конкурентов. Продажа Новостей никак не повлияла, вероятно проект был в районе самоокупаемости. Рыночная доля поиска значимо не изменилась

🔹Райдтех, E-comm и доставка. Такси хорошо зарабатывает: говорят, что за счет роста числа поездок, но мне кажется тут больше заслуга стратегии «круглосуточно повышенный спрос». А маркетплейс продолжает эти доходы съедать. Delivery Club пока тоже остается убыточным (была надежда, что у них получится быстрая синергия с экосистемой Яндекса и из этого вырастет прибыль – но нет). Из хорошего – на Маркете на 132% выросла доля 3P-выручки, это верное направление, но даже до безубытка еще далеко

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 11 )

Норникель: операционка за 2022 год и не очень хорошие новости

- 26 января 2023, 13:37

- |

Производственные результаты у ГМК по итогам года получились приятные ⬆️ Выпуск никеля и палладия превысил собственные прогнозы компании, меди и платины – в рамках прогноза

👉Нам важно сколько из этого продано, и по какой цене. Что происходило за квартал: рубль подешевел; цены на никель и платину выросли, палладий упал, медь гуляла в разные стороны. Цифры увидим в МСФО, но никакой катастрофы точно не случилось, а в 2022 году все что не катастрофа – это уже позитив

‼️Про дивиденды уже обсудили – не проблема. Гораздо хуже, что вице-президент компании Степанов вчера признал – из-за санкционных сложностей сдвигаются сроки реализации основных проектов роста:

- Строительство новой Норильской обогатительной фабрики (НОФ-2) может задержаться до 2 лет. Ранее запускать ее планировалось в 2027 году – это очень нескоро, то есть ситуация хоть и плохая, но довольно абстрактная

- Хуже, что пострадал и более близкий по времени проект – модернизация и расширение Талнахской обогатительной фабрики (ТОФ-3). Здесь сроки смещаются на год или чуть меньше. Запуск планировался в 2024, возможно будет перенос на 2025

( Читать дальше )

Белуга. Операционка за 2022 год. В ожидании хороших новостей

- 24 января 2023, 16:40

- |

➡️Для начала 3 популярных нарратива по бизнесу Белуги, с которыми я не согласен (холиварить не хочу, это скорее чтобы было понятно в какую сторону я думаю, когда разбираю отчет):

1 – «Потребление алкоголя падает». Не буду спорить, но такие выводы очень сильно зависят от той статистики, на которой они основаны. Например, интересная стата вышла этой осенью, и по ней якобы потребление крепкого алкоголя сильно упало. Забавное было то, что аналитеги сравнивали потребление в осеннее-зимний период с весеннее-летним, и на этом построили свои выводы. Но в целом, мне тут важнее не абстрактное потребление, а то, что отгрузки у Белуги не падают. Мы их видим хоть и с небольшим запозданием, но вполне оперативно, и для наших инвесторских целей это гораздо более интересная метрика, чем сторонняя стата с непонятной методологией

2 – «

( Читать дальше )

Whoosh: разбор перед IPO

- 07 декабря 2022, 15:43

- |

⬆️ Разбираю бизнес и предстоящее IPO компании Whoosh, все перспективы емко и без воды.

А кому лень смотреть – ниже основные тезисы текстом (с картинками!!)⬇️

Что такое Whoosh? Базовая информация про компанию и кикшеринг

Вуш – это сервис кикшеринга, краткосрочной аренды электросамокатов. Бизнес состоит из парка самокатов, мощностей по их сборке, модификации и сервисному обслуживанию. А самое главное – это большая айти-система, которая все бизнес-процессы объединяет и контролирует.

Аренда самокатов – это не такое прям баловство, как многие считают. Деньги и спрос в нише есть. Вот с построением эффективных бизнес-моделей пока все не просто, об этом ниже.

🐹 Доля free-float после IPO составит ~20-25% Из них половина – акции существующих акционеров, вторая половина – дополнительный выпуск акций. При этом, никто из существующих акционеров полностью не выходит, а основатели сохранят за собой контролирующую долю

( Читать дальше )

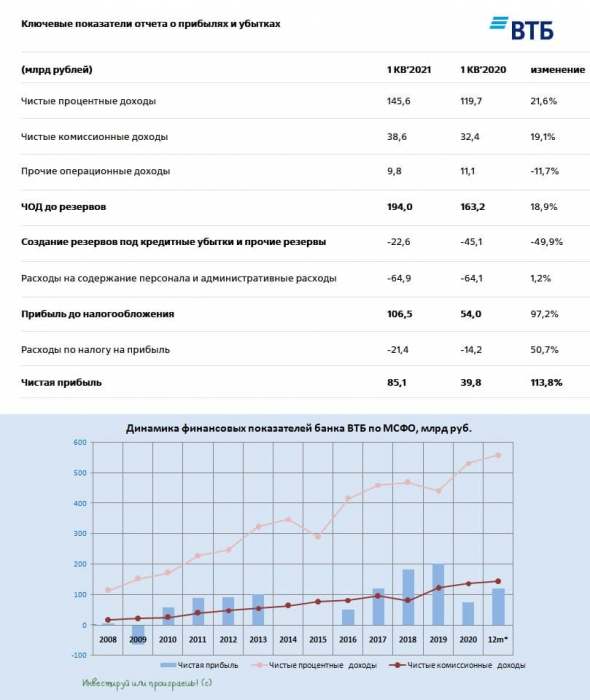

ВТБ: рекордный квартал!

- 19 апреля 2021, 17:48

- |

❗️С января по март банк зафиксировал рекордную квартальную прибыль и смог заработать больше, чем за весь 2020 год! Рентабельность капитала составила 19,2%. Давно мы не видели такой эффективности от ВТБ!

🔸 Чистые процентные доходы увеличились на 21,6% (г/г) до 145,6 млрд рублей, благодаря низкой стоимости фондирования.

🔸 Чистые комиссионные доходы выросли на 19,1% (г/г) до 38,6 млрд рублей, за счёт роста доходов от страхования и брокерского обслуживания. К примеру, доход ВТБ Капитал Инвестиции увеличился в 2 раза до 7 млрд рублей.

🔸 Операционные расходы прибавили на 1,2% (г/г) до 64,9 млрд рублей. Отрадно отметить снижение показателя Cost/Income Ratio на 5,8 п.п. до 33,5%.

( Читать дальше )

Во II чтении принят законопроект, освобождающий банки с базовой лицензией от составления отчетности по МСФО

- 13 декабря 2018, 14:47

- |

C 1 января 2019 года российские правила бухгалтерского учета в кредитных организациях будут максимально сближены с МСФО. В связи с этим данные финансовой отчетности по МСФО будут идентичны данным годовой финансовой отчетности, составляемой по РСБУ.

В принятой в I чтении версии законопроекта предлагалось освободить от составления отчетности по МСФО банки, не образующие с другими организациями группу. Ко II чтению данное правило заменили на норму, по которой от составления отчетности по МСФО освобождаются банки с базовой лицензией.

( Читать дальше )

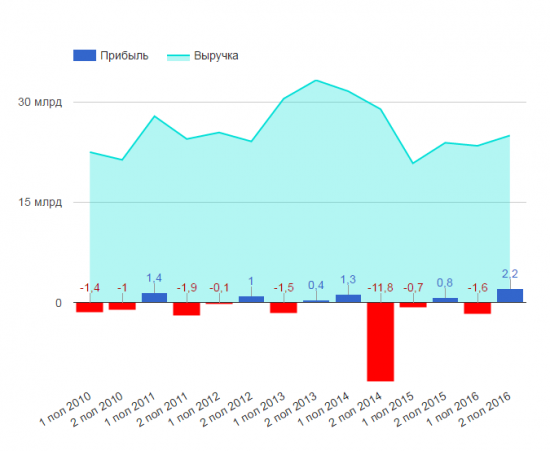

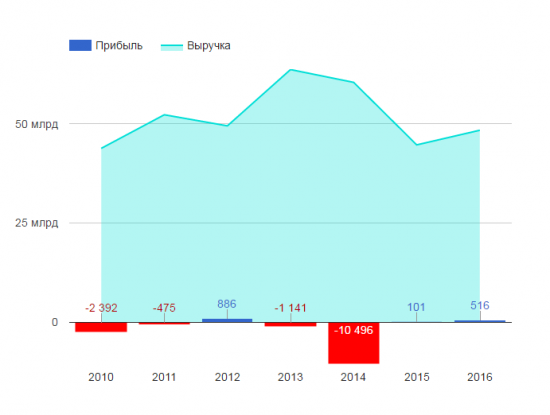

МРСК Сибири - прибыль выросла на 409%

- 16 марта 2017, 15:49

- |

Компания ПАО МРСК Сибири в 2016 году получила Чистую Прибыль по МСФО в размере 0.52 млрд, что на 409.71% больше, чем в 2015 году.

Выручка увеличилась на 8.25%, по сравнению с 2015 годом.

Выручка увеличилась на 4.51%, по сравнению с 2-м полугодием 2015 года.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал