отчетность

В этом разделе здесь вы найдете отчеты российских компаний и комментарии аналитиков к ним.

Краткий обзор отчетности банков на 01.07

- 27 июля 2020, 03:01

- |

Беглый взгляд на свежевышедную отчетность:

(изменения за июнь 2020, влияние курсовой разницы минимально <0.5% по валютной составляющей)

Отток вкладов граждан — 104 млрд (лидеры оттока ВТБ -48, Сбер, альфа, Газпромбанк по -13) (но СМП +20млрд, Россельхозбанк +10 млрд, ВБРР +5,6) для банковской системы некритичен, и полностью компенсируется притоком средств на текущие счета ФЛ

Текущие счета граждан — +619 млрд (Сбер +421, ВТБ +8, Альфа +28 и т.д.)

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 17 )

Tesla в портфеле каждой домохозяйки

- 22 июля 2020, 17:32

- |

Я честно говоря был удивлен, когда узнал, что русские женщины активно торгуют амеркианские акции на ммвб! Есть чему и учиться и гордиться, главное биржа чтобы не подвела с котировками, чтобы хоть не завышала, ниже можно.

Теслу наверняка продают доверчивому инвестору и наши брокеры как некую ракету, которой не нужна подзарядка, но это не совсем так, если они это вам говорят.

Я понимаю, что украинские хакеры уже благополучно обезврежены и не могут вам «помочь» зарабатывать без единого убыточного месяца на протяжении десятков лет. Поэтому я провел небольшой научный расчет по H1 и даже сделал видео на англ...

Конечно это прогноз, торговая стратегия. Большая часть из моих прогнозов по акциям на отчетности сбылась, некоторые даже с геометрической точностью, как по Alcoa и некоторым

( Читать дальше )

Заседание ЦБ РФ 24/07. На текущий момент распределение прогнозов в Bloomberg закладывает снижение ключевой ставки до 4%

- 20 июля 2020, 22:39

- |

На прошлой неделе стартовал сезон отчетностей в США (отчиталось ~9% компаний S&P500). Ожидания по сокращению чистых прибылей компаний немного улучшились до "-44%" с "-44.7%" за счет отчетов лучше ожидаемых в секторе Health Care. Тем не менее очевидно, что 2кв 2020г станет худшим с момента кризисного 4кв 2018г (тогда прибыли упали на "-69.1%"). Наиболее «кризисные» сектора: Energy, Consumer Disc., Industrials, Financials. При этом динамику около «0» показывает сектор Utilities, который практически не страдает в период пандемии COVID-19.

( Читать дальше )

Вопрос по календарям отчетности кампаний

- 17 июля 2020, 19:56

- |

При поиске инструментария использую в основном агрегатор .investing.com, есть и другие. Вопрос возник следующий: в данном агрегаторе помимо даты помечается время выхода новости в формате (как я понял): знак солнышка — новость выходит в основной торговый период, луны — после окончания торгов. Удобная фича, но иногда так помечаются не все инструменты. В качестве примера — на следующей неделе может сложиться интересная ситуация по Амазону, если пойдет рост волатильности. Выход отчета ожидается в четверг, но к сожалению инструмент не помечен никаким знаком и не понятно время выхода:

Рис. 1

( Читать дальше )

VOLVO отчиталось за II квартал. У рынка грузовиков появилась надежда на скорое восстановление.

- 17 июля 2020, 13:28

- |

Шведский автопроизводитель грузовиков АВ Volvo отчитался о прибыли за второй квартал, которая оказалась выше прогнозов. Это связано с возобновлением производства. Однако, официальные представители Volvo ответили, что пандемия коронавируса может сказаться негативно на спросе в будущем.

На прошлой неделе Volvo сообщило, что спрос упал на 45% на грузовики Volvo, а также на Renault и Mack.

Операционная прибыль Volvo упала до 3,27 млрд шведских крон (360 млн. долларов США), по сравнению с 15,1 млрд крон годом ранее.

Кроме того, коронавирус отразился и на стратегических планах компании по созданию альянса с японским автопроизводителем ISUZU, в результате чего создание перенесено на 2021 год.

Газпром - обзор финансовых результатов за 1 квартал 2020 года

- 15 июля 2020, 20:16

- |

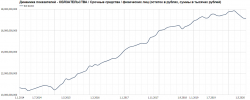

Выручка по итогам первого квартала снизилась на 24% до 1,7 трлн рублей по сравнению с аналогичным периодом 2019 года. Снижение было вызвано, описанным выше снижением цен на газ, а также общим сокращением объемов поставок газа в Европу. Операционные расходы удалось сдержать на уровне 1,4 трлн рублей.

Финансовые расходы, включающие отрицательное сальдо по курсовым разницам составили 683 млрд рублей. В итоге чистый убыток за период составил 116 млрд рублей, против прибыли в размере 559,5 млрд рублей годом ранее. Чистая сумма долга увеличилась на 572 млрд рублей, или на 18%, до 3,7 трлн рублей.

По прогнозам компании, размер капитальных затрат в 2020 году составит 1,3 трлн рублей, указывая на прохождение пика капзатрат. Также Газпром сохраняет планы по дивидендам в 40% от прибыли по МСФО по итогам уже 2020 года. Компания также подтвердила цель выйти на выплаты в 50% скорректированной прибыли за 2022 год и после.

( Читать дальше )

WELLS FARGO почти минус 6 процентов

- 14 июля 2020, 18:03

- |

source: eeds.marketwatch.com

Манипулирует ли компания отчетностью?

- 22 июня 2020, 23:12

- |

В этом видео мы продолжим оценивать надежность публичных компаний. Ранее мы рассмотрели, как оценить эмитента на финансовую устойчивость и вероятность банкротства. А теперь разберем, как проверить, манипулирует ли компания своей отчетностью.

Полезные ссылки

Курс Как читать отчеты компании: https://mindspace.ru/study/08-kak-chitat-otchetnost-kompanii/

Блог Mindspace.ru: https://mindspace.ru/

Instragam: https://www.instagram.com/oxanagafaiti/

Telegram: @Mindspace_ru

В чем основная разница между отчетностью по МСФО и РСБУ ?

- 16 июня 2020, 17:02

- |

Кто в теме подскажите, какой отчетности стоит больше верить? Почему иногда происходит такая большая разница? Какая польза от такой системы?

Газпромнефть - обзор финансовых результатов за первый квартал 2020 года

- 05 июня 2020, 17:34

- |

Компания отчиталась за первый квартал 2020 года. Давайте посмотрим на результаты, но начнем, по традиции, с комментария председателя Правления Александра Дюкова:

«Мы оказались готовы к беспрецедентной ситуации, вызванной пандемией COVID-19 и снижением мирового спроса и цен на нефть» Он добавил, что компания продолжает реализовывать свои проекты и текущая ситуация не повлияет на долгосрочные цели Газпромнефти.

Cамая оперативная информация в моем Telegram «ИнвестТема»

А вот как раз на краткосрочные результаты текущая ситуация, вызванная пандемией и снижением цен на нефть, повлияла негативным образом. Выручка за период сократилась на 12,2% до 514,6 млрд рублей, свободный денежный поток на 75%, но остался на положительной территории. Компании не удалось удержать рост операционных расходов, которые увеличились на 5,9%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал