отчетность

В этом разделе здесь вы найдете отчеты российских компаний и комментарии аналитиков к ним.

Тинькофф Банк: быстрый рост портфеля...

- 13 мая 2019, 18:36

- |

… должен сопровождаться сезонно высокой стоимостью риска. Тинькофф Банк завтра опубликует отчетность за 1 кв. 2019 г. по МСФО. Мы полагаем, что прибыль снизится относительно рекордного уровня 4 кв. (минус 13%), однако продолжит расти год к году (плюс 23%), а ROAE составит 64%. Консенсус предполагает снижение прибыли примерно на 10% квартал к кварталу. Одним из сезонных факторов, оказывающих давление в 1 кв., должна быть стоимость риска, которая, по нашей оценке, вырастет примерно до 8% (с 7,7% в 1 кв. 2018 г. и сезонно низких 4,3% в 4 кв. 2018 г., консенсус составляет 7,5%). Учитывая, что в течение года показатель, скорее всего, снизится, это не помешает банку достичь по итогам года ориентира руководства в 6–7%. Кроме того, исходя из данных по РСБУ, в 1 кв. активно рос кредитный портфель – примерно на 15% к уровню начала года, что должно привести к созданию новых резервов. Мы ждем, что снижение ЧПМ продолжится. Впрочем, согласно нашим расчетам, оно будет в пределах 50 б.п. за квартал, а ЧПД может увеличиться на 11% за квартал и 28% год к году.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Московская биржа: небольшой рост месяц к месяцу...

- 13 мая 2019, 18:33

- |

… но снижение год к году, в том числе из-за сегмента акций. На прошлой неделе Московская биржа представила данные об объеме торгов за апрель. Общий объем вырос на 11% за месяц, но остался на 5% ниже, чем в апреле прошлого года. Среднедневной же объем увеличился лишь на 1% месяц к месяцу и сократился на те же 5% относительно уровня годичной давности. При этом объемы торгов в сегменте акций тогда были близки к рекордным на фоне введения новых американских санкций, и падение год к году здесь составило 31%. В то же время относительно марта среднедневной объем в акциях стал больше на 7%. Небольшое (в пределах 3%) сокращение год к году продемонстрировали также денежный и валютный рынки, но месяц к месяцу оба показали рост среднедневного объема (на 2–5%).

В облигациях динамику поддержал большой объем новых размещений. Наиболее сильную динамику как месяц к месяцу, так и год к году показали облигации – за вычетом однодневных бумаг рост среднедневного объема достиг 19% и 24% соответственно. Активность на вторичном рынке снизилась с уровня годичной давности, но в апреле состоялось много размещений как ОФЗ, так и корпоративных бондов. В деривативах среднедневной объем сократился на 15% за месяц и на 23% год к году.

( Читать дальше )

Veon: лучше ожиданий

- 13 мая 2019, 18:18

- |

Сильный органический рост выручки и EBITDA. В начале месяца Veon опубликовал отчетность за 1 кв. 2019 г. по МСФО, которая оказалась существенно сильнее ожиданий рынка по EBITDA. В значительной степени это было обусловлено разовым начислением дохода в размере 350 млн долл. благодаря пересмотру соглашения с Ericsson, но даже с учетом этого эффекта результаты были лучше ожиданий. Так, выручка сократилась на 5% (здесь и далее – год к году) до 2,1 млрд долл., что в целом совпало с прогнозами. EBITDA составила 1,3 млрд долл. с учетом применения стандарта МСФО 16. Без учета этого, EBITDА увеличилась на 37% до 1,2 млрд долл., превысив наши и консенсусные ожидания на 62% и 49% соответственно. Но даже с учетом корректировки на разовый эффект EBITDA оказалась на 14% и 5% лучше нашего и консенсусного прогнозов. Органический рост выручки (то есть без учета влияния курсовых разниц, применения стандарта МСФО 16 и разовых эффектов) в 1 кв. составил 7,4%, а EBITDA – 10,3%.

Компания подтвердила прогноз на 2019 г. Руководство подтвердило свой прогноз на этот год, в соответствии с которым оно ожидает (без учета эффекта применения правила МСФО 16) органического роста выручки около 1–3%, органического роста EBITDA в диапазоне 1–5% и свободный денежный поток на уровне около 1 млрд долл. (с учетом разового получения 350 млн долл. компенсации в рамках соглашения с Ericsson). В 1 кв. 2019 г. выручка компании в России увеличилась на 4% до 69,2 млрд руб. (1,0 млрд долл.), при этом мобильная выручка выросла на 6% до 60,7 млрд руб. (919 млн долл.). EBITDA (до МСФО 16) увеличилась на 1% до 25,5 млрд руб. (386 млн долл.). На Украине выручка выросла на 20% до 5,1 млрд гривен (188 млн долл.), а EBITDA (до МСФО 16)– на 28% до 3,1 млрд гривен (113 млн долл.). В Пакистане выручка увеличилась на 24% до 51 млрд рупий (362 млн долл.), а EBITDA (до МСФО 16) – на 22% до 23,8 млрд рупий(70 млн долл.). Чистый долг по состоянию на конец 1 кв. 2019 г. и до учета эффекта МСФО 16 вырос на 13% квартал к кварталу до 6,2 млрд долл. При этом соотношение Чистый долг/EBITDA за предыдущие 12 мес. не изменилось, составив 1,7.

( Читать дальше )

МРСК: бизнес-планы и отчеты об исполнении бизнес-планов? Кто знает где их выкладывают?

- 12 мая 2019, 14:55

- |

Считаем дивиденды Сургутнефтегаза вместе. Неожиданно!

- 09 мая 2019, 17:05

- |

Для удобства можете подписаться на мою группу в ВК.

При подготовке разбора компании Сургутнефтегаз, решил покопаться в отчетности компании и заодно посчитать предполагаемые дивиденды за 2018 год. Итак, поехали:

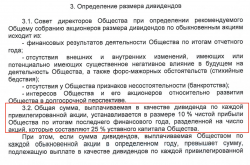

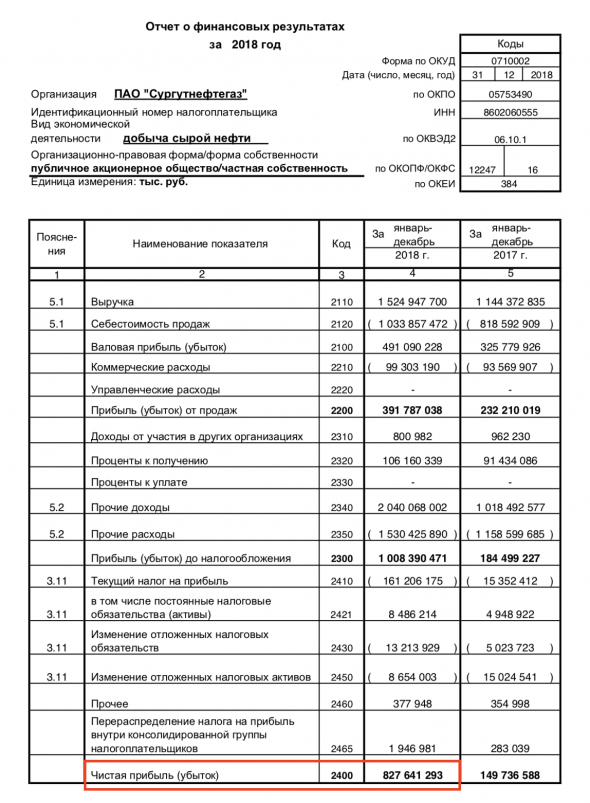

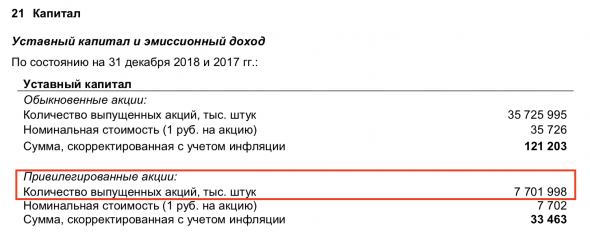

Дивиденды на Сургутнфгз АП: Читая прибыль по РСБУ (827 641 293 т.р.) умножаем на 7,1% (по Див. политике с учетом доли префов в СНГ) = 58 762 531 и делим на 7 701 998 (количество прив. акций из отчета компании). Получаем 7,63 рубля на одну привилегированную акцию.

На 09.05.2019 года цена акции SNGSP составляет 39,25 рублей. Итого дивидендная доходность — 19%

Все обоснования представлены ниже в скринах из официальных данных компаний:

Если у Вас есть замечания и уточнения, буду рад выслушать и порассуждать вместе.

Левенгук и ЧЗПСН - дремучий неликвид

- 08 мая 2019, 22:01

- |

Для удобства Вы можете читать эти обзоры в моем Telegram

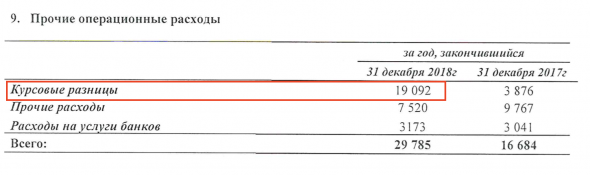

Начнем с Левенгук. Напомню, компаний занимается оптикой на нашем рынке и поставляет свою продукцию за рубеж. За 2018 год компания увеличила выручку на 18% до 0,68 млрд рублей. Увеличились и «прочие расходы» на 79% за счет курсовых разниц, утянув чистую прибыль до 0,034 млрд против 0,044 годом ранее. Падение прибыли более чем на 22%

Капитал незначительно изменился в положительную сторону, также, как и обязательства, которые выросли на фоне увеличения долговой нагрузке.

Интересно, что компания второй год подряд пытается заплатить инвесторам дивиденды. Однако их размер, мягко говоря, слабоват. Дивидендная доходность составит 0,5%.

( Читать дальше )

ИСКЧ - EBITDA вам, а не прибыль

- 08 мая 2019, 09:17

- |

Всем привет, Друзья. Заглянул тут в отчет ИСКЧ и хотел бы коротко пробежаться по основным моментам.

Для удобства Вы можете читать эти обзоры в моем Telegram

Выручка неуклонно растет из года в год. За 2018 год рост составил 30% до 0,65 млрд рублей. При этом рост себестоимости получилось сдержать и она осталась на уровне 2017 года. Но это никак не помогло прибыли выйти в плюс по году. Однако убыток составил минимальное значение с начала года 0,034 млрд рублей. На выручку и прибыль также негативно сказалась переоценка ценных бумаг на сумму 0,12 млрд рублей.

Самое интересное, что рентабельность по EBITDA составила положительные 22,8%. Впервые за пять лет вышла в плюс, что положительно с точки зрения восприятия. Долговая нагрузка по итогам 2018 года снизилась за счет частичного погашения долгосрочной задолженности.

( Читать дальше )

Ликбез: анализируем отчетность банков

- 07 мая 2019, 14:05

- |

На самом деле, любой может анализировать отчетность, также как и торговать и водить машину и т.д. Кто-то лучше, кто-то хуже. Но вцелом, многие могут. Другое дело, что этим тоже надо заниматься. Хотя по сути та же аналитика. Цифры, графики, динамика показателей, определенная практика, правила наступления определенных событий. По сути это все. И это действует во всех направлениях анализа...

Если сравнивать отчетность банка с отчетностью «небанка» то, на первый взгляд, «глаза разбегаются». Отчетность в 101 форме — 6 кеглем на 8 страниц цифр. Немудрено, что увидев на сайте ЦБ РФ отчетность банка многие говорят «ну нафиг» и понятно почему:

( Читать дальше )

Анализ квартальной отчетности: КАМАЗ. Финположение: неудовлетворительное. Прогноз негативный.

- 06 мая 2019, 17:10

- |

Фундаментальный анализ показывает негативные тенденции.

Соотношение основных групп активов примерно равно – внеоборотные средства и текущие активы равны 47,9% и 52,1% соответственно. Активы снизились, однако более негативным фактором является то, что собственный капитал снизился еще в большей степени.

Снижение активов в основном связано со снижением дебиторской задолженности и денежных средств и денежных эквивалентов.

ЧА превышают УК на 18%, что удовлетворяет требованиям норм.документов к величине ЧА.

Финансовые коэффициенты:

- Коэффициент автономии – 0,24 (хуже, норма по отрасли – не менее 0,45)

- Коэффициент фин.левериджа – 3,19 (значительно хуже, не более 1,22; оптимум 0,43-0,82)

- Коэффициент обеспеченности – -0,46 (значительно хуже, не менее 0,1)

- Коэффициент покрытия инвестиций – 0,63 (хуже, не менее 0,7)

( Читать дальше )

РКК Энергия - космический провал

- 30 апреля 2019, 18:45

- |

Для удобства Вы можете читать эти обзоры в моем Telegram

Начну, по традиции, с выводов:

РКК Энергия единственная компания в России и одна из немногих в мире, занимающаяся деятельностью в космической сфере.

Компания слабо отчиталась за 2018 год. Выручка корпорации сократилась на 12% до 40,4 млрд рублей. Себестоимость продаж, также показала снижение. Убыток от «продолжающейся деятельности» составил 1,2 млрд рублей. А прибыль от «прекращенной деятельности» 2,3 млрд, против убытка годом ранее. В итоге чистая прибыль компании составила 0,8 млрд рублей.

ЕЩЕ РАЗ, компания хоть и получила прибыль по итогам года, НО получила ее за счет уже прекращенной деятельности по проекту «Морской старт», который в этом году принес корпорации прибыль, в связи с продажей. Основная же деятельность осталась убыточной и неэффективной.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал