отчеты МСФО

🔎Электроцинк Отчет МСФО

- 23 июня 2023, 14:24

- |

Источник:https://www.e-disclosure.ru/portal/fileload.ashx?fileid=1799660

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Магнит: отчетность по МСФО и планы о выкупе 10% акций

- 20 июня 2023, 11:05

- |

В пятницу после закрытия основной сессии торгов компания «Магнит» опубликовала отчетность по МСФО за 2022 г. и пресс-релиз за 1 кв. 2023 г., а также объявила ориентированную на нерезидентов оферту на выкуп 10% акций с дисконтом к рынку в размере 50%. На этой новости рост акций в моменте достигал 13%.

Почему это важно? Компания не раскрывала результаты на протяжении последнего года, что повышало неопределенность относительно распределения высокого денежного потока: откладывалось решение вопроса с дивидендами и не была ясна мотивация действий мажоритарного акционера. Возник риск дальнейшего затягивания ситуации и снижения акций (в том числе в результате исключения из индекса Мосбиржи). Из-за этого компания торговалась с большим дисконтом, но «Магнит» пошел по позитивному сценарию.

Коротко о финансовых результатах

Финансовое положение ожидаемо сильное, на счетах компании денежные средства = 60% капитализации.

— Выручка за 2022 г. выросла на 27% г/г, а за 1 кв. 2023 г. — на 9% г/г, что было на уровне нашего прогноза.

( Читать дальше )

🔎Магнит Отчет МСФО

- 16 июня 2023, 18:52

- |

Источник:https://www.e-disclosure.ru/portal/fileload.ashx?fileid=1798429

( Читать дальше )

АФК Система. Разбор отчета.

- 16 июня 2023, 12:00

- |

Коллеги, добрый день!🌤

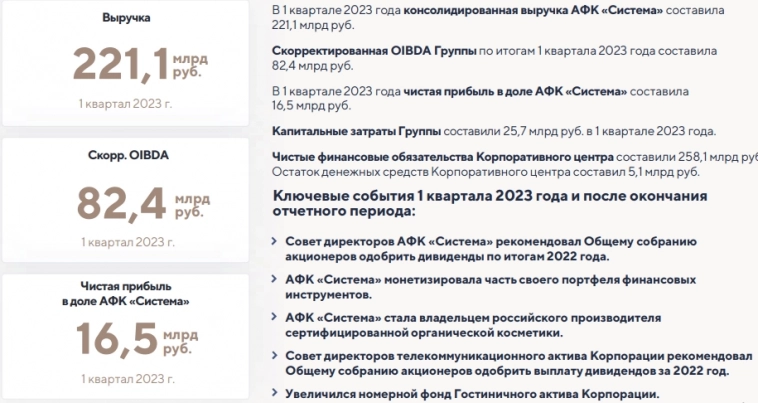

📊Вчера вышел отчет АФК Системы за 1 квартал 2023 года:

🔹Рост выручки: +7.0% г/г до 221.1 млрд руб.

🔹Рост OIBDA (операционная прибыль до вычета амортизации): +12.9% г/г до 82.4 млрд руб. — Лучше прогноза аналитиков!⚡️

🔹Чистый долг достиг 258.1 млрд руб. (+12.8% г/г, +5.3% г/г).

📊Основные активы Системы показали положительную динамику выручки:

✅МТС +5.8% г/г

✅Агрохолдинг Степь +31.7% г/г

✅Медси +14.5% г/г

✅Биннофарм +3.7% г/г

✅OZON принес Системе 16.5 млрд руб!

✅Совокупный прирост их выручки составил +13.5 млрд руб.⬆️

⭐️Вывод:

АФК Система в условиях ухода иностранных компаний из РФ пользуется возможностью и скупает дешево качественные активы!🔥

Экономика РФ восстанавливается быстрее ожиданий и это приведет к монетизации приобретенных активов в дальнейшем!👍

⚡️Кроме этого компания планирует проведение IPO своих дочерних компаний (Медси, Биннофарм и Агрохолдинг Степь). К этому все уже готово, осталось дождаться правильного момента выхода на биржу. Учитывая бурный рост рынка РФ, это может произойти в конце этого года.🪙💫

( Читать дальше )

Выручка АФК Система в 1 кв 2023г - 221,1 млрд руб, скорр OIBDA - 82,4 млрд руб, СД рекомендовал акционерам одобрить дивиденды

- 15 июня 2023, 10:00

- |

Мечел. Отчетность.Предложение.

- 14 июня 2023, 10:22

- |

ПАО «МЕЧЕЛ скрывает от владельцев акций свою отчетность за 2022 г. Делает это внаглую, не предоставляя даже самой элементарной информации по размеру задолженности. Все это прикрывается надуманными и ничем не обоснованными утверждениями, что раскрытие информации может послужить причиной ужесточения санкций. Но эти опасения почему то не мешают передавать отчетность по МСФО британской аудиторско-консалтинговой компании «Ernst & Young». Аудиторское подтверждение, естественно, нужно для предъявления отчетности иностранным контрагентам. Иностранным компаниям, в том числе и из «недружественных юрисдикций», можно, а вот российским минорам отчетность показывать нельзя. А почему? Да потому, что это быдло молчаливое, они все схавают.

Давайте не будем молчать. Давайте скажем, что мы есть, что мы тоже важны.

Пусть будет неказисто, юридически не очень грамотно. Пусть, мы же инвесторы, а не юристы. Главное, чтобы дружненько.

Предлагаю написать коллективные письма в ЦБ и Мосбиржу. Было бы удобно, если бы Мартынов выделил какую-нибудь площадку для обсуждения текста писем и прочих вопросов.

( Читать дальше )

Отчёт Сбера. Сургутнефтегаз.

- 09 июня 2023, 10:43

- |

— За пять месяцев чистая прибыль Сбербанка составила ₽589 млрд.

— Чистый процентный доход увеличился на 89%, до ₽882,2 млрд.

— Чистый комиссионный доход — на 30,9%, до ₽264,5 млрд.

В мае чистая прибыль мало изменилась по сравнению с предыдущим месяцем, составив ₽118,1 млрд. В апреле «Сбер» заработал ₽120,7 млрд. $SBER $SBERP 👍 #сбер

💡«Сургутнефтегаз» отчитался за 2022 год по РСБУ

Чистая прибыль «Сургутнефтегаза» по РСБУ за 2022 год составила ₽60,73 млрд, снизившись в 8,5 раза по сравнению с ₽513,22 млрд в предыдущем году. Выручка увеличилась на 23,6% до ₽2,333 трлн против ₽1,888 трлн годом ранее.

Кубышка на месте. $SNGSP $SNGS #отчет

💡 ЦБ запретит банкам навязывать клиентам допуслуги при оформлении кредита, — Frank Media

Запрет будет распространяться на «любые действия, направленные на формирование у заемщика ошибочного понимания того, что получение данных дополнительных услуг необходимо для получения потребительского кредита. #новости

( Читать дальше )

Сбер продолжает банкет

- 09 июня 2023, 10:31

- |

Еще один шикарный месяц:

— 118,1 млрд руб. чистой прибыли

— 589 млрд руб. (за 5 месяцев)

— 23,9% ROE (за 5 месяцев)

В апреле было 120,7 млрд руб., так что показатели сопоставимы 👌🏻

Мои цели по Сберу 280 и 315 (при прибылях 1,2 и 1,35 трлн руб.)

Обзоры всех российских банков читайте в моем канале:

Сбер — 1,2 трлн прибыли (280 целевая цена), обзор: t.me/Vlad_pro_dengi/304

ВТБ — 350 млрд (0,025), обзор: t.me/Vlad_pro_dengi/244

Тинькофф — 70 млрд (3 500), обзор: t.me/Vlad_pro_dengi/247

БСП — 36 млрд (220), обзор: t.me/Vlad_pro_dengi/319

По мере развития роста рынка ВТБ может выглядеть сильнее Сбербанка - Финам

- 08 июня 2023, 16:49

- |

Опубликованный отчет подтверждает то, ВТБ будет подтягиваться вслед за «Сбербанком», отмечает Сергей Дроздов, финансовый аналитик, автор ТГ-канала S.Drozdov Market look. «Безусловно, две допэмиссии — это не очень позитивная история, однако эффект низкой базы будет делать свое дело. У меня ВТБ нет и покупать его, как минимум пока, не планирую. Приоритет – «Сбербанк», — добавляет эксперт.

Олег Харитонов, автор ТГ-канала userTrader3, эксперт школы «Лимон на чай», уверен, что ВТБ — это спекуляция, и эти акции имеют большой потенциал роста, тем более, что бизнес банка стал выглядеть не так плохо.

( Читать дальше )

Майский отчет МосБиржи. 🏛 $MOEX (Мосбиржа).

- 08 июня 2023, 15:48

- |

Мы держим эту акцию в долгосрочном портфеле ещё с 77₽. Имеем уже 49% прибыли по ней.

Покупали тут.

В мае Мосбиржа отчиталась по МСФО за 1 квартал 2023 года:

1) Чистая прибыль г/г выросла на 77% и достигла рекордного уровня 14,33 млрд рублей.

2) Комиссионные доходы упали на 6,5% до 9,9 млрд рублей.

3) Процентные доходы выросли на 21% и составили 13,1 млрд рублей.

☝️Как вы видите, чистая прибыль в этом году растёт только за счёт роста процентных доходов, комиссионные упали.

Дело в том, что когда инорезам запретили продавать Российские акции и выводить деньги со счетов, все дивиденды стали копиться у них на счетах.

Мосбиржа получает процентный доход с остатков по счетам. Вот и выходит, что денежная масса копится, а процентный доход Мосбиржи увеличивается.

‼️Не забываем, что в 2023 дивидендов будет выплачено ещё больше. Сбер заплатит 565 млрд, Лукойл 280 млрд и тд. На счета инорезов опять упадёт круглая сумма, а значит Мосбиржа опять обновит рекорд по прибыли!

В это время инвестиции на фондовом рынке активно популяризируются. Уже 24 млн физ. лиц инвестируют. Уверен, в ближайшие годы объем торгов превысит докризисный.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал