отчеты мсфо

Озон в 2024 году: получится ли снова заработать на убыточной компании?

- 02 мая 2024, 19:30

- |

📦Для начала основные итоги 2023 года и с чем компания пришла в 2024:

- GMV: 1,75 трлн. (+111%)

- Выручка: 424,3 млрд. (+53%)

- EBITDA: 4,2 млрд. (была отрицательная)

- Убыток: 47,2 млрд.

✅Получилось очень хорошо, несмотря на чуть скомканный старт. Почти вдвое опередили свой же прогноз по GMV. Кол-во заказов: 966 млн. (+107%), покупателей: 46,1 млн. (+31%)

– Общий тренд: растет кол-во заказов на покупателя, но падает средний чек. И это хорошо – покупки на Озоне для многих становятся не ситуативной, а регулярной частью потребления

⚠️Темпы роста выручки сравнимы с 2022 (+55%), при этом ее комиссионная часть практически не выросла (+8%):

– Озон жертвует этими деньгами ради ускоренного роста, позволяя пользователям продавать и покупать дешевле. Скорее всего, так оно и продолжится в этом году – в условиях продолжающейся борьбы с WB за доли рынка это целесообразно, и возможности такие у компании тоже есть

✅Общая доля 3P-выручки выросла с 56,1 до 61%

– Озон продолжает курс в сторону наиболее маржинальной 3P-модели, направленной на обслуживание сторонних продавцов, а не собственных продаж. Комиссии, как мы видели, «субсидируются», а итоговые цифры получились за счет стремительной прибавки выручки от рекламы (+127%) и финтех-направления (х11)

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Газпром. Отчётность.

- 02 мая 2024, 19:25

- |

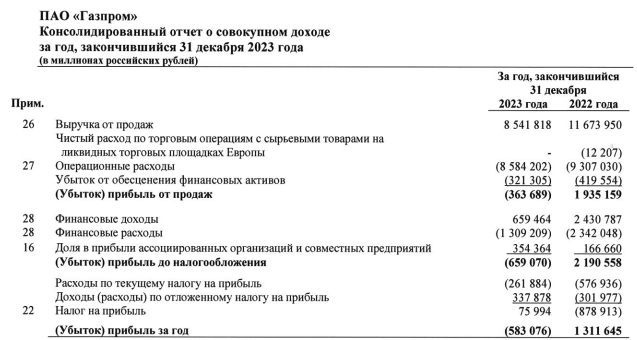

Тут Газпром у нас отчитался за 2023 год:

-Чистый убыток составил 629 млрд руб. по сравнению с чистой прибылью в 2022 г. в размере 1,226 трлн руб.;

-Выручка составила 8,5 трлн руб. после 11,674 трлн руб. годом ранее;

-Выручка от продажи газа в 2023 г. снизилась до 3,125 трлн руб. (падение в два раза в годовом выражении). При этом выручка от продажи нефти, газового конденсата и продуктов нефтегазопереработки выросла на 4,3%, до 4,112 трлн руб.;

-Сумма обязательств компании выросла на 30%;

-Капитальные вложения в 2023 г. достигли 3,119 трлн руб. по сравнению с 2,842 трлн руб. годом ранее;

-Компания сообщила, что инвестиции группы Газпром в 2024 г. могут составить 2,573 трлн руб. против 3,056 трлн руб. годом ранее;

Видим, что финансовые показатели у компании не очень, что ставит под вопрос выплату дивидендов. Бумаги снижаются и тянут за собой рынок вниз.

В общем, пока перспективы по данным акциям не очень. Будем продолжать ждать и надеяться.

не является инвестиционной рекомендацией

Тг канал — t.me/+-LK1WV8asBphY2Fi (INVESTLOL)

( Читать дальше )

Газпром показал отчёт по МСФО за 2023 и породил шквал мемов

- 02 мая 2024, 19:06

- |

Тоже поучаствую

• Чистый убыток 629 млрд (чистая прибыль 1,226 трлн в 2022)

• Выручка 8,5 трлн (11,674 трлн в 2022)

• Выручка от продажи газа в 2023 снизилась до 3,125 трлн рублей (падение в два раза)

• EBITDA 618,369 млрд (2,798 трлн в 2022)

• Чистый долг / EBITDA 3, дивиденды ждали при показатели не выше 2,5

• Комментарии излишни

Подписывайтесь на мой телеграм-канал про инвестиции, держитесь подальше от Газпрома. Это как от ВТБ, только от Газпрома.

🏭Газпром опубликовал консолидированный отчет за 2023 год

- 02 мая 2024, 18:34

- |

В консолидацию входят добывающие, перерабатывающие, транспортные активы в России и за рубежом, НИИ, Газпромбанк, ГазпромНефть, ГазпромМедиа с учетом всех «внучек» и «правнучек», гостиницы и недвижимость, ...

🔻Выручка снизилась на 27% в рублях ❗️(курс рубля за 2023 г снизился на 27%) до ₽8,5 трлн

🔻Операционный убыток ₽363 млрд (мы впервые видим убыток на операционном уровне у ГП)

🔻Совокупный убыток >₽400 млрд

До кучи вышел отчет газового ядра (РСБУ) за I квартал с убытком ₽449 млрд

( Читать дальше )

15,3 руб. дивидендов за 2023 год - это много или мало для Газпрома?! Расчет дивидендной базы за 2023г.

- 02 мая 2024, 17:23

- |

Газпром отчитался по МСФО за 2023год, и мы можем посчитать сколько дивидендов компания должна была заплатить, согласно своей дивидендной политике (целевой уровень дивидендных выплат составляет не менее 50% от скорректированной чистой прибыли).

Расчет скорректированной чистой прибыли за 2023г.:

( Читать дальше )

Эл5-Энерго МСФО 1кв 2024г: выручка Р19,42 млрд (+18,5% г/г), чистая прибыль Р2,43 млрд (+15,6% г/г)

- 02 мая 2024, 17:05

- |

www.e-disclosure.ru/portal/files.aspx?id=5732&type=4

Эл-5 энерго - Отчет за 2023г - выручка Р60,81 млрд (+20,5% г/г), чистая прибыль Р4,6 млрд против убытка в Р20,2 млрд годом ранее

- 02 мая 2024, 16:38

- |

www.e-disclosure.ru/portal/files.aspx?id=5732&type=5

Инвестиции группы Газпром в 2024 году могут составить 2,573 трлн руб. против 3,056 трлн руб. годом ранее — Отчет

- 02 мая 2024, 16:14

- |

ГАЗПРОМ В МАРТЕ КУПИЛ 27,5% В ООО «САХАЛИНСКАЯ ЭНЕРГИЯ» ЗА 94,8 МЛРД РУБ., КОМПАНИЯ ПОКА ОЦЕНИВАЕТ ВЛИЯНИЕ СДЕЛКИ НА ОТЧЕТНОСТЬ

Газпром МСФО 2023г: выручка Р8,5 трлн (-26,8% г/г), убыток Р629 млрд против прибыли в Р1,31 трлн годом ранее

- 02 мая 2024, 16:01

- |

www.e-disclosure.ru/portal/files.aspx?id=934&type=4

ОВК МСФО 2023г: выручка Р82 млрд (рост в 1,95 раза), чистая прибыль Р33,98 млрд против убытка в Р18,77 млрд годом ранее

- 02 мая 2024, 15:53

- |

www.e-disclosure.ru/portal/files.aspx?id=35102&type=4

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал