отчеты мсфо

Энел Россия опубликовала неоднозначные результаты деятельности - Синара

- 30 сентября 2022, 12:23

- |

Наращивание выручки — результат роста доходов от продажи мощности Азовской ВЭС, введенной в эксплуатацию в мае прошлого года. Приток платежей за мощность способствовал и существенному увеличению EBITDA. Однако финансовый результат оказался отрицательным (-10,5 млрд руб.) против чистой прибыли в 0,5 млрд руб., полученной годом ранее.Тайц Матвей

Синара ИБ

Компания признала значительный убыток (13,2 млрд руб.) от обесценения активов в связи с пересмотром параметров в модели оценки стоимости и повышения ставки дисконтирования с 9,33–9,19% до 11,39% в соответствии с текущими рыночными условиями. Материнская итальянская компания Enel пытается продать свое 56,4%-ное участие в капитале Энел Россия. Покупателями в сделке, о которой было объявлено в июне, выступали ЛУКОЙЛ и фонд ГПБ-Фрезия, однако ее закрытие отложено в связи с ограничениями на операции с принадлежащими «недружественным» нерезидентам стратегическими активами.

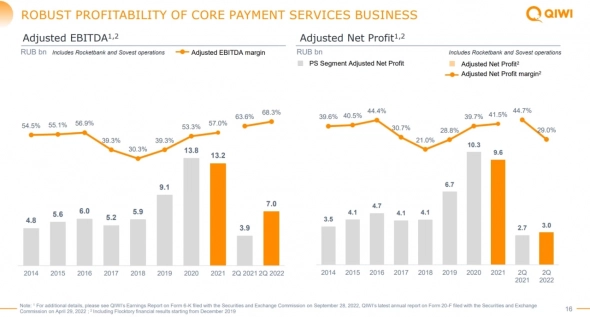

💵 QIWI (QIWI) - обзор результатов компании за 1П 2022г

- 30 сентября 2022, 10:03

- |

▫️Капитализация: 19 млрд

▫️чистая выручка: 16,5 млрд (+47% г/г)

▫️скорр. EBITDA: 10,6 млрд (+60% г/г)

▫️скор. чистая прибыль:5,3 млрд (+11% г/г)

▫️скор. P/E fwd 2022: 2

👉 Все обзоры: t.me/taurenin/651

👉 Разбивка доходов и их изменений по сегментам бренда:

▫️Обработка платежей -75% (+18% г/г)

▫️Процентные доходы — 14% (+151% г/г)

▫️Сборы с неактивных счетов — 4% (+4% г/г)

▫️Прочее -7% (+56% г/г)

( Читать дальше )

Чистая прибыль Энел Россия снизилась ввиду обесценения активов - Промсвязьбанк

- 29 сентября 2022, 20:43

- |

Рост выручки обусловлен увеличением полезного отпуска электроэнергии в 1 полугодии 2022 г. на 4,4% г/г. Полезный отпуск электроэнергии увеличился благодаря росту спроса на нее (в 1 полугодии 2022 года потребление электроэнергии в ЕЭС России увеличилось на 2,2% г/г) на фоне положительной динамики промышленного производства.

Положительный вклад внесли доходы от продажи мощности, которые увеличились на 35,5% вследствие ввода в эксплуатацию Азовской ВЭС в мае 2021 года, также завершения первого проекта по модернизации оборудования на Невинномысской ГРЭС в начале 2022 года. Вместе с тем, чистая прибыль снизилась ввиду обесценения активов. Потребление электроэнергии может перейти к снижению в 4 квартале, вследствие ожидаемого сокращения промышленного производства, что может привести к ослаблению финансовых результатов компании.Лящук Владимир

«Промсвязьбанк»

"Энел Россия" в I полугодии получила ₽8,6 млрд убытка по МСФО

- 29 сентября 2022, 16:38

- |

Генерирующая компания «Энел Россия» по итогам первого полугодия 2022 года получила 8,57 млрд рублей чистого убытка по международным стандартам финансовой отчетности (МСФО) против 2,02 млрд рублей чистой прибыли за аналогичный период прошлого года, следует из материалов компании.

При этом выручка за шесть месяцев возросла на 14,1%, до 24,53 млрд рублей.

Показатель EBITDA возрос в годовом выражении на 32,9%, до 5,26 млрд рублей.

В январе — июне 2022 года операционный убыток «Энел России» составил 9,7 млрд рублей, а убыток до уплаты налогов — 10,7 млрд рублей против 2,56 млрд рублей прибыли годом ранее.

«Энел Россия» в I полугодии получила 8,6 млрд рублей убытка по МСФО (tass.ru)

Где деньги "Белуги Групп", или в чём выгода МСФО?

- 29 сентября 2022, 14:02

- |

Моя прошлая статья о финансовом состоянии ПАО «Белуга Групп» нашла отклик в комментариях, которые я все прочитал. Извините, что не могу ответить в комментах. Хочу сказать, что каждый прав по своему, но некоторые комментарии заставили меня взять в руки МСФО компании. Вопросов стало ещё больше, но зато я теперь знаю, почему компания малоэффективная и… и где её деньги. Почему у меня возник такой вопрос? Потому что работать ради того, чтобы работать, никто не будет, а компания работает с рентабельностью ниже ключевой ставки ЦБ РФ, впрочем как и её дочерние структуры. Но всё по порядку.

Сокращённая консолидированная отчётность показала, какие они все крутые, а заодно раскрыла список всех контор входящих в группу, а это:

- АО «АЛВИЗ»

- АО «Мариинский ЛВЗ»

- АО «Бастион»

- АО «Уссурийский бальзам»

- ООО «Георгиевский»

- ООО «Поместье Голубицкое»

- АО «Спиртзавод Чугуновский»

- ООО «Белуга Брендс»

- АО «Белуга Маркет Архангельск»

- ООО «Белуга Маркет Восток»

- ООО «Синергия Импорт»

- ООО «Белуга Маркет Хабаровск»

- ООО «Белуга Маркет Владивосток»

- ООО «Белуга Маркет Пермь»

- ООО «Белуга Маркет»

- ООО «Белуга Маркет Запад»

- АО «Винлаб» и его дочерние компании

- АО «ДАКГОМЗ»

- ОАО «Мясокомбинат Находкинский»

- ООО «РодСтор Групп»

( Читать дальше )

🛒 Fix Price (FIXP) - обзор хороших результатов сети дискаунтеров за 1П 2022г

- 29 сентября 2022, 09:52

- |

▫️Выручка ТТМ: 256 млрд

▫️EBITDA ТТМ:40 млрд

▫️Чистая прибыль ТТМ: 16,7 млрд

▫️Net debt/EBITDA: 0,5

▫️P/E TTM: 16 (fwd P/E 2022: 10,5)

▫️fwd дивиденд за 2022:0%

👉 Все обзоры: t.me/taurenin/651

👉 Результаты компании в 1П 2022:

▫️Выручка: 131 млрд (+24% г/г)

▫️EBITDA:26 млрд (+31% г/г)

▫️Чистая прибыль (скорректированная):12 млрд (+26% г/г)

▫️Чистый долг (скорректированный): 20,5 млрд (+93% г/г)

( Читать дальше )

Чистая выручка Qiwi по МСФО во II квартале выросла на 69%

- 28 сентября 2022, 18:52

- |

«Общая чистая выручка выросла на 68,8% по сравнению с аналогичным периодом прошлого года — до 10,2 млрд рублей. Основными драйверами роста были платежный бизнес (+53,6% в годовом выражении), сильные результаты проекта ROWI для МСБ, а также прочие доходы от размещения активов и расчетно-кассового обслуживания»

Скорректированная чистая прибыль Qiwi увеличилась на 9,6% — до 3 млрд рублей.

Чистая выручка в платежном сегменте выросла на 64,1% — до 9,32 млн рублей, чистый доход от платежей в платежном сегменте — на 53,6%, до 7,6 млрд рублей.

Чистая выручка Qiwi по МСФО во II квартале выросла на 69% (tass.ru)

Сильные финансовые показатели Газпрома позволяют рассматривать возможность выплаты промежуточных дивидендов - Синара

- 28 сентября 2022, 11:11

- |

Вчера Газпром сообщил отдельные показатели за 1П22. Ранее совет директоров компании рекомендовал дивиденд на акцию за 1П22 из расчета 51,03 руб., что предполагает скорректированную чистую прибыль на уровне 2416 млрд руб. Новые показатели, раскрытые Газпромом, следующие:

EBITDA за 1П22 в размере 3 052 млрд руб. составляет 83% от показателя за 2021 г. Как мы понимаем, негативную роль могло сыграть укрепление рубля, поэтому показатель EBITDA без учета курсовых разниц может быть в пределах 10% относительно нашей оценки (3,6 трлн руб.).

Чистая прибыль составила 2 514 млрд руб., увеличившись в 2,6 раза г/г. Вместе с тем более важно, сколько составила скорректированная чистая прибыль, на базе которой определяются дивиденды.

Чистый долг на 1П22 составил 1 250 млрд руб., практически полностью совпав с нашим прогнозом. Таким образом, коэффициент ЧД/EBITDA сократился с 1,0 в конце 2021 г. до 0,2 на 1 июля.

Мы рассматриваем комментарии CFO о том, что сильные финансовые показатели позволяют рассматривать возможность выплаты промежуточных дивидендов, как достаточно позитивную новость для динамики акций Газпрома. Напомним, что ВОСА компании проголосует по вопросу указанной выплаты 30 сентября.Бахтин Кирилл

Мордовцев Василий

Синара ИБ

🥇Полиметалл (POLY) - разбор ужасного отчета за 1П2022

- 28 сентября 2022, 09:37

- |

▫️EBITDA скорректированная 1П 2022: 426 млн $ (-35%)

▫️Прибыль скорректированная 1П 2022: 203 млн $ (-52%)

▫️AISC: 1371$ за унцию (+34% г/г)

▫️Net debt/EBITDA:2,27

▫️fwd P/E 2022:-

▫️дивиденд 2022: 0%

👉 Все обзоры: t.me/taurenin/651

Отчет компании просто ужасный, ухудшение наблюдается буквально во всех показателях даже при довольно комфортном курсе USD/RUB в первом полугодии и относительно высоких цен на золото:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал