офз облигации

ОФЗ в РФ

- 15 ноября 2020, 10:23

- |

Виды ОФЗ

В Российской Федерации существует 5 видов ОФЗ: ОФЗ-ПД, ОФЗ-ПК, ОФЗ-ИН, ОФЗ-АД и ОФЗ-н. Первые 4 вида торгуются на бирже и их можно купить через любой торговый терминал. ОФЗ-н доступны только в специальных банках. Что же представляют из себя все эти облигации?

ОФЗ-ПД

— это ОФЗ с постоянным доходом. Самый распространенный вид облигаций. Это связано с простотой расчета доходности. ОФЗ-ПД по сути представляет собой банковский депозит, только проценты платятся не раз в год, а раз в полгода и называются купоном. Также необходимо упомянуть, что номинал всех ОФЗ в России составляет 1000 рублей. Например, вы купили облигации с постоянным доходом на 500 000 рублей с купоном 5% на 5 лет. Каждые полгода вам будут выплачиваться 2,5% от 500 000, т.е. 12500 рублей.

ОФЗ-ПК

(они же флоатеры) — это ОФЗ с переменным купоном, т.е. первоначально вы не знаете какой процент вам будет платится в будущем. В соответствии с этой бумагой вы знаете только тот купон, который вам заплатят по прошествии первого полугодия. Далее купон будет высчитываться в соответствии со ставкой RUONIA. RUONIA — это средневзвешенная ставка по однодневным межбанковским кредитам овернайт, рассчитанная по 28 крупнейшим кредитным организациям. На данный момент ставка RUONIA составляет 4,17%. Рассмотрим пример. Обычно купон равен ставке RUONIA + %. Предположим, что у нас купон равен средней RUONIA за 6 месяцев. Мы купили облигации на 500 000 рублей. На первые полгода мы получаем купон по 5,5%. Т.е. в июне мы получим 500 000* (5,5%:2) = 13750 руб. Средняя за полугодие с января по июнь ставка RUONIA составила 5,3%. Именно по этой ставке будет рассчитан следующий купон, который мы получим в декабре, он составит 500 000*(5,3%:2) = 13250. Зачем такие сложности? Все для того, чтобы минимизировать влияние повышения ключевой ставки ЦБ РФ на купонные выплаты.( Читать дальше )

- комментировать

- ★32

- Комментарии ( 13 )

Минфин выполнил план по размещению ОФЗ за 3 квартал.

- 12 ноября 2020, 09:59

- |

Минфин привлек свыше 2 трлн руб. госдолга всего за шесть аукционных дней,

досрочно выполнив годовой план по заимствованиям.

Быстро получить деньги для покрытия бюджетного дефицита удалось благодаря спросу со стороны банков

Покупают госбанки и под ОФЗ берут кредит (РЕПО) у ЦБ (ЦБ отвечает за эмиссию, такая схема ведёт к эмиссии).

В октябре более 60% (более 400 млрд.руб.) кредитов от ЦБ под залог ОФЗ (РЕПО) взял Сбер,

Сбер — основной покупатель ОФЗ на размещении.

( Читать дальше )

Размещение ОФЗ

- 11 ноября 2020, 18:17

- |

ОФЗ 26233 с погашением 18 июля 2035 года, купон 6,1% годовых

ОФЗ 29020 с погашением 22 сентября 2027 года, купон рассчитывается исходя из среднего значения ставок RUONIA за текущий купонный период с временным лагом в семь календарных дней

Итоги:

ОФЗ 26233

Спрос составил 27,080 млрд рублей по номиналу. Итоговая доходность 6,3%. Разместили 18,478 млрд рублей по номиналу.

( Читать дальше )

Минфин ставит рекорды по сбору денег под ОФЗ.

- 11 ноября 2020, 18:04

- |

Госбанки выкупили эту эмиссию ОФЗ а основном за счет РЕПО ОФЗ в Казначействе, срок РЕПО ~ 1 месяц. Теперь им (госбанкам) нужна и срочно перекредитовка. Должен помочь ЦБ РФ, иначе коллапс в финансах РФ. Ждем новостей.

Подробности — Телеграм, t.me/sberanaliz

кто покупает новые ОФЗ (доходность около 5% годовых, новые ОФЗ низколиквидны) и зачем

- 10 ноября 2020, 22:52

- |

Покупают новые ОФЗ, в основном, госбанки и берут кредит (РЕПО) под залог купленных ОФЗ.

Долг Сбербанка перед ЦБ в октябре вырос на 420 млрд руб. — это 67,7% объема средств,

которые ЦБ предоставил игрокам в прошлом месяце по операциям «длинного» РЕПО.

Сбербанк в октябре привлек от Банка России 420 млрд руб., следует из его отчетности по РСБУ на 1 ноября.

Это гораздо больше, чем банк занимал у регулятора на пике первой волны коронавируса:

например, в марте он нарастил обязательства по этому счету на 100 млрд руб., а

в апреле — еще на 173 млрд руб., снизив долг до нуля в последующие месяцы.

В октябре Банк России проводил для сектора два аукциона РЕПО «антикризисного» формата — на месяц и на год.

Тогда банки впервые воспользовались правом занять средства на 28 дней,

выбрав 600 млрд руб. Еще 20 млрд руб. кредитные организации заняли на аукционе годового РЕПО.

Неликвидные ОФЗ гос.банкам не нужны, но просят купить.

Поэтому покупают ОФЗ и под залог этих ОФЗ берут кредит (РЕПО) у ЦБ.

Зато Минфин выполняет план заимствований.

Спрос на ОФЗ искусственный.

Думаю, при такой схеме, это эмиссия, увеличение денежной массы.

ЦБ проводит эмиссию.

Размещение ОФЗ

- 03 ноября 2020, 17:47

- |

ОФЗ 29018 с погашением 26 ноября 2031 года. Купонный доход рассчитывается исходя из среднего значения ставок RUONIA за текущий купонный период с временным лагом в семь календарных дней.

Итоги:

ОФЗ 29018

Спрос составил 446,955 млрд рублей по номиналу. Разместили 427,747 млрд рублей по номиналу.

( Читать дальше )

Риск оттока из ОФЗ 600 млрд рублей

- 03 ноября 2020, 11:10

- |

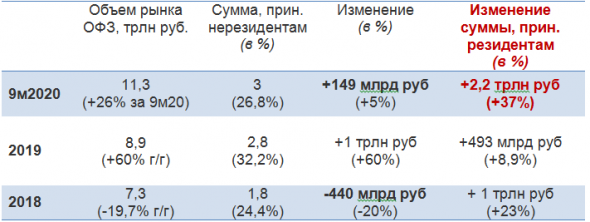

Рынок ОФЗ с начала года вырос на 26,4%. При этом объем, приходящийся на нерезидентов, вырос до 3 трлн руб (+149 млрд руб), на резидентов – до 8,2 трлн руб(+2,2 трлн). Доля нерезидентов уменьшается (с 32,2% в начале года до 26,8% по итогам 9м20), но не из-за оттока, а за счет огромного роста доли резидентов.

Реализация плохого сценария (1) Байден, санкции, геополитика или (2) дальнейшее снижение ставки ЦБ — может привести к оттоку нерезидентов до величины, сопоставимой с 2018 г., т.е. -400-500 млрд руб. (worst case).

С текущих уровней это может оказать давление на рынок в размере ~600 млрд руб.

Какой потенциал снижения рубля в этом случае (в сентябре объем торгов доллар/рубль составил 7,6 трлн рублей)? Есть обоснованные предположения?

Пойдет ли ЦБ России на повышение ставки до конца 2020г.?

- 02 ноября 2020, 19:31

- |

Пойдет ли ЦБ России на повышение ставки до конца 2020г.?

Вопрос по офз пресловутым

- 31 октября 2020, 14:49

- |

Размещение ОФЗ + Доля нерезидентов

- 28 октября 2020, 18:11

- |

ОФЗ 26235 с погашением 12 марта 2031 года, купон 5,9% годовых

ОФЗ 29019 с погашением 18 июля 2029 года. Купонный доход рассчитывается исходя из среднего значения ставок RUONIA за текущий купонный период с временным лагом в семь календарных дней.

Итоги:

ОФЗ 26235

Спрос составил 13,381 млрд рублей по номиналу. Итоговая доходность 6,14%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал