офз облигации

Размещение ОФЗ + RGBI

- 13 февраля 2019, 17:49

- |

Было предложено два выпуска, оба с постоянным купонным доходом, ОФЗ-ПД серий 26223 и 26224. Объем удовлетворения заявок на каждом аукционе определялся исходя из объема спроса, а также размера запрашиваемой участниками премии к фактически сложившимся на рынке уровням доходности.

ОФЗ 26223 с погашением 28 февраля 2024 года, купон 6,5% годовых

ОФЗ 26224 с погашением 23 мая 2029 года, купон 6,9% годовых

Итоги:

ОФЗ 26223

Спрос составил 54,341 млрд рублей по номиналу. Итоговая доходность 8,11%. Разместили 38,099 млрд рублей по номиналу.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Рынок ждет первых аукционов ОФЗ по новым правилам

- 13 февраля 2019, 13:49

- |

Теперь объем размещения будет зависеть только от спроса.

Министерство финансов России в среду 13 февраля предложит инвесторам два выпуска облигаций федерального займа: ОФЗ-ПД 26223 с погашением 28/02/2024 и ОФЗ-ПД 26224 с погашением 23/05/2029. Отличительной особенностью аукционов является то, что теперь ведомство не будет обозначать какие-то лимиты размещения. В Минфине заявили, что объем удовлетворения заявок инвесторов будет определяться в зависимости от спроса и размера премии, которую они хотят получить. Такой подход позволит более гибко реагировать на изменение рыночной конъюнктуры и занимать больше при наличии высокого спроса по хорошим ценам.

Moody's вышел из тумана: спокойствие и только спокойствие.

- 09 февраля 2019, 13:44

- |

До вчерашнего дня Moody's оставалось единственным агентством из так называемой «Big3», удерживавшим рейтинг России на «мусорном» уровне Ba1.

Новость не столь очевидная, чтобы ее можно было трактовать однозначно.

Хотя я и собирался не делать записей по российскому фондовому рынку до середины марта, случилось то событие, которое я ожидал именно в середине марта — так что даю свое понимание происходящего (вы можете придерживаться иного мнения, я не собираюсь его менять).

1. С одной стороны, Moody's принципиально повысил границу суверенного рейтинга России с «мусорного» уровня до «инвестиционного».

2. Однако, даст ли это приток качественно свежих инвестиций в российскую экономику? И если даст, то в каком объеме? Те международные инвестиционные фонды, которые инвестируют средства в так называемые страны с развивающимися экономиками (EM), и так уже присутствовали на российском рынке. Для этого факта было достаточно наличие у России суверенного кредитного уровня от двух рейтинговых агентств из трех группы «Big3» (в данном случае от Fitch и S&P). Таким образом, случившееся вчера ночью повышение кредитного рейтинга от Moody's не переводит российский финансовый рынок из категории «мусорной» в категорию «инвестиционную». Российский кредитный рейтинг и без последнего решения Moody's был инвестиционного уровня. Т.е. притока средств от качественно новых инвесторов мы не получим.

( Читать дальше )

Кто толкает цены на ОФЗ вверх?

- 01 февраля 2019, 19:31

- |

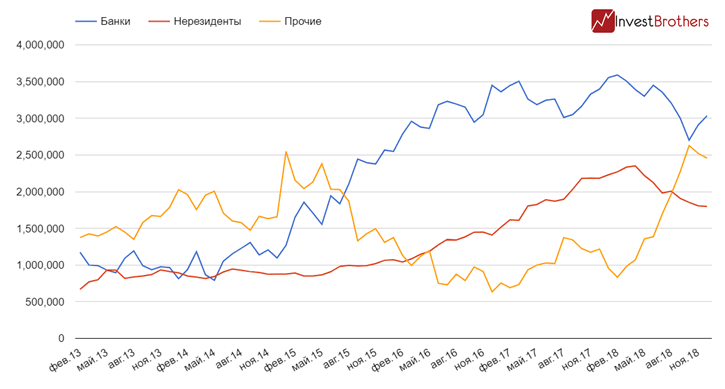

Российские банки снова приступили к покупке облигаций федерального займа.

За период с октября по ноябрь они купили ОФЗ на 332,3 млрд рублей, в то время как другие участники рынка продавали. За это же время нерезиденты избавились от бумаг на 55 млрд рублей, а прочие участники рынка на 172,3 млрд.

Совпадение или нет, но приобретения кредитных организаций начались в момент стабилизации цен на долговые бумаги России, а продажи в феврале-марте 2018 г., когда стоимость ОФЗ поднялась до своих исторических максимумов.

Напомним, что при падении стоимости ОФЗ юридические лица должны указывать снижение курсовой стоимости, как убытки от переоценки, что в итоге снижает объем капитала. Он, в свою очередь, крайне важен для банков, так как от него зависят многие нормативы.

Резюме

По этой причине кредитные организации стараются снизить свои риски от падения стоимости ОФЗ и продают бумаги. После того как они вернулись на рынок с покупками произошла и стабилизация цен.

( Читать дальше )

ОФЗ

- 31 января 2019, 16:23

- |

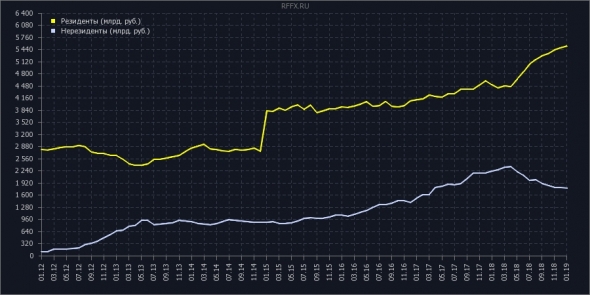

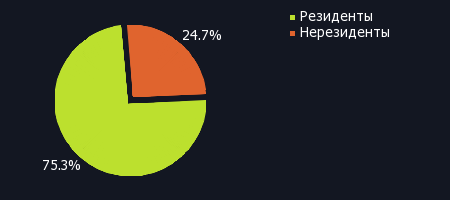

общий обьем: +0.5% (7325 млрд. руб. против 7287 в ноябре)

нерезиденты: -0.4% (1790 млрд. против 1798)

резиденты: +0.8% (5535 млрд. против 5489)

( Читать дальше )

Размещение ОФЗ + RGBI

- 30 января 2019, 16:44

- |

Было предложено два выпуска, оба с постоянным купонным доходом. ОФЗ-ПД серии 26223 в объеме 15 млрд рублей, а также ОФЗ-ПД серии 26224 в объеме 10 млрд рублей.

ОФЗ 26223 с погашением 28 февраля 2024 года, купон 6,5% годовых

ОФЗ 26224 с погашением 23 мая 2029 года, купон 6,9% годовых

Итоги:

ОФЗ 26223

Спрос превысил предложение в 3 раза. Итоговая доходность 8,21%. Разместили 100% выпуска.

Средневзвешенная цена на состоявшемся в среду аукционе по размещению ОФЗ-ПД серии 26223 с погашением 28 февраля 2024 года составила 93,6383% от номинала, что соответствует доходности 8,21% годовых, говорится в сообщении на сайте Минфина РФ.

( Читать дальше )

Посоветуйте выпуски ОФЗ, где держать кэш два - три месяца.

- 28 января 2019, 10:57

- |

Посоветуйте, пожалуйста, выпуски ОФЗ, где можно припарковать кэш на 2 — 3 месяца, с минимальным риском просадки тела офз.

Или может быть FXMM? Где сейчас можно посмотреть доходность по нему?

Спасибо!

Почему растут цены ОФЗ?

- 29 декабря 2018, 10:25

- |

Я так понимал, раз подняли ставку, котировки ОФЗ чуть упасть должны, а они выросли, причем прилично.

ОФЗ, Минфин и рубль

- 19 декабря 2018, 13:38

- |

Сегодня состоится очередное размещение ОФЗ от Минфина, где будет представлено сразу несколько выпусков 26223 (5 лет ПД), 10 млрд., 26214 (1.5 года ПД), 10 млрд., 52002 (ИН), 5.13 млрд.

От данного размещения отчасти будет зависеть и динамика рубля. При этом многие не знают, что значит, ПК, ИН, ПД и АД. Специально для того чтобы разобраться снял небольшое видео по ОФЗ.

ОФЗ: чем отличаются друг от друга и в каких случаях приобретать:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал